Depois de vender a minha posição no Banco do Sergipe SA – BGIP4 – precisava de alocar o dinheiro em outra empresa, juntei com os dividendos recibos no mês e resolvi aplicar na Porto Seguro SA – PSSA3 eu já vinha acompanhando os balanços da seguradora a um bom tempo, tanto que foi ela que me motivou aportar na Aflac nos USA. Além dessa compra também efetuei um aporte no FII AESAPAR – AEFI11.

Depois de vender a minha posição no Banco do Sergipe SA – BGIP4 – precisava de alocar o dinheiro em outra empresa, juntei com os dividendos recibos no mês e resolvi aplicar na Porto Seguro SA – PSSA3 eu já vinha acompanhando os balanços da seguradora a um bom tempo, tanto que foi ela que me motivou aportar na Aflac nos USA. Além dessa compra também efetuei um aporte no FII AESAPAR – AEFI11.

| Empresa | Código | Qtde comprada |

|---|---|---|

| Porto Seguro SA | PSSA3 | 100 |

| AESAPAR | AEFI11 | 12 |

Já atualizei a minha carteira com essa nova aquisição.

Porto Seguro SA – PSSA3

Do ponto de vista do consumidor eu não gosto de seguradoras. Afinal, parece que o dinheiro que pagamos pelo prêmio entra em algum buraco negro, para nunca mais ser visto novamente. Eu nunca precisei de acionar o sinistro, e prefiro manter assim, pois isso significa que algum tipo de tragédia provavelmente teria acontecido.

No entanto, a partir da perspectiva de um investidor as companhias de seguro muito me agradam. Elas basicamente recebem os prémios na frente e começam a investir o capital no ínterim até que você faça um pedido de sinistro. É uma fonte de baixo custo do capital, o chamado float, e essas empresas ficam com os ganhos (ou perdas, Deus nos livre…) que colhem com o dinheiro de outras pessoas. Se as companhias obter lucros sobre os prêmios cobrados, você como investidor numa empresa assim também terá direito a esses lucros.

É óbvio que é um modelo de negócio fantástico e de fácil compreensão, talvez por isso provavelmente que Warren Buffett é um grande fã de companhias de seguro. Veja uma de suas cartas a Berkshire escrita a 21 anos atrás, quando WB investiu na GEICO.

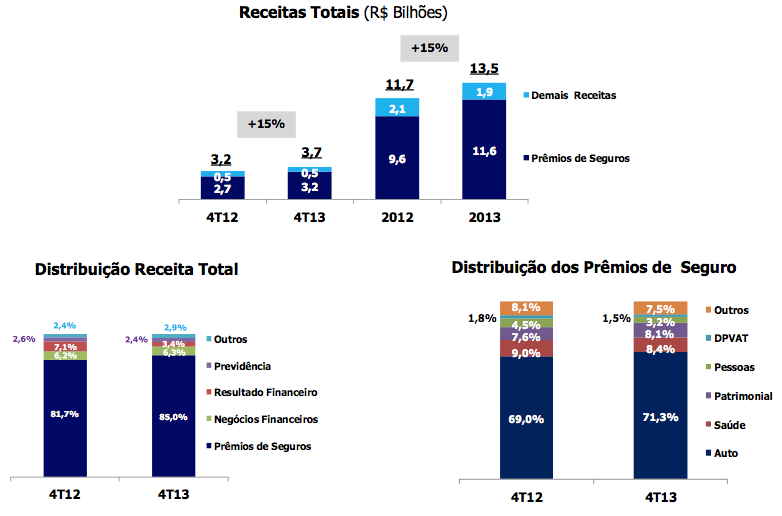

Os números da Porto Seguro tem sido bastante constante, a empresa está com um bom Fluxo de caixa Livre, teve apenas um ano negativo em 2012 mas foi por conta de um ajuste contábil. Quanto ao lucro a empresa em 2013 teve um não recorrente de 700 milhões referente ao ganho de causa do COFINS o que levou a uma distorção, mas a empresa vem mantendo um crescimento constante. Margem vem crescendo consideravelmente, sobre a dívida no caso não tem muito o que se falar visto que seguradora não possuem dividas.

O LPA em 10 anos saiu de R$ 0,64 para absurdos R$ 4,32 nós traz um crescimento médio por ano de 21 % e o dividendo por ação saiu de R$ 0,27 em 2004 para R$ 1,09 em 2013 levando-se em conta que a empresa possui uma taxa de payout histórico na casa de 40% acredito que ainda possa crescer mais uns 10% de payout sem afetar em nada o poder de crescimento e investimentos da empresa.

Eu ainda não consegui levantar o histórico de 10 anos do Índice Combinado da Porto mais levando-se em conta 2012 e 2013 o índice vem se mantendo estável em 96%

Se levarmos em conta que o mercado de seguros no Brasil ainda é muito pouco explorado podemos imaginar um crescimento maior nos próximos anos.

Ótimas trocas.

Eu particularmente elimiei a PSSA da minha lista só porque já invisto em ITUB.

Abraço!

Olá Uó

Eu também cogitei isso, é sim uma idéia muito valida, mas acabei optando em não comprar a ITUB por 3 motivos, sendo o terceiro o principal deles:

1 – ITUB tem apenas 42% do lucro da PSSA3

2 – Eu já estava em mente de comprar a BBDC ao invés de ITUB então isso acabou pesando um pouco, não que tenha algum problema em ter BBDC e ITUB na carteira.

3 – Ao analisar as duas isoladamente eu vi que o LPA da ITUB saiu de R$ 0,53 para R$ 2,19 em 10 anos já o LPA da PSSA3 R$ 0,64 para R$ 4,32 ela praticamente foi duas vezes melhor em gerar lucros que a ITUB em 10 anos.

As vezes a filha (PSSA) fica mais bonita que a mãe (ITUB) rsrsrssr assim espero…

Os números retrospectivos de PSSA3 realmente são convidativos. Comecei a investir nela há pouco mais de um ano.

Olá Eduardo

Muito convidativo rsrsrs especialmente de 2010 pra k