Monthly Archives: December 2014

Grazziotin SA – CGRA3

Negócios e família são coisas que não se misturam. Normalmente essa afirmação é válida, mas as vezes acontece alguns pontos fora da curva e...

Intel Corp – INTC

Intel é o maior fabricando no mundo de chips semicondutores e circuitos integrados para as empresas de tecnologia e comunicações. O principal produto da...

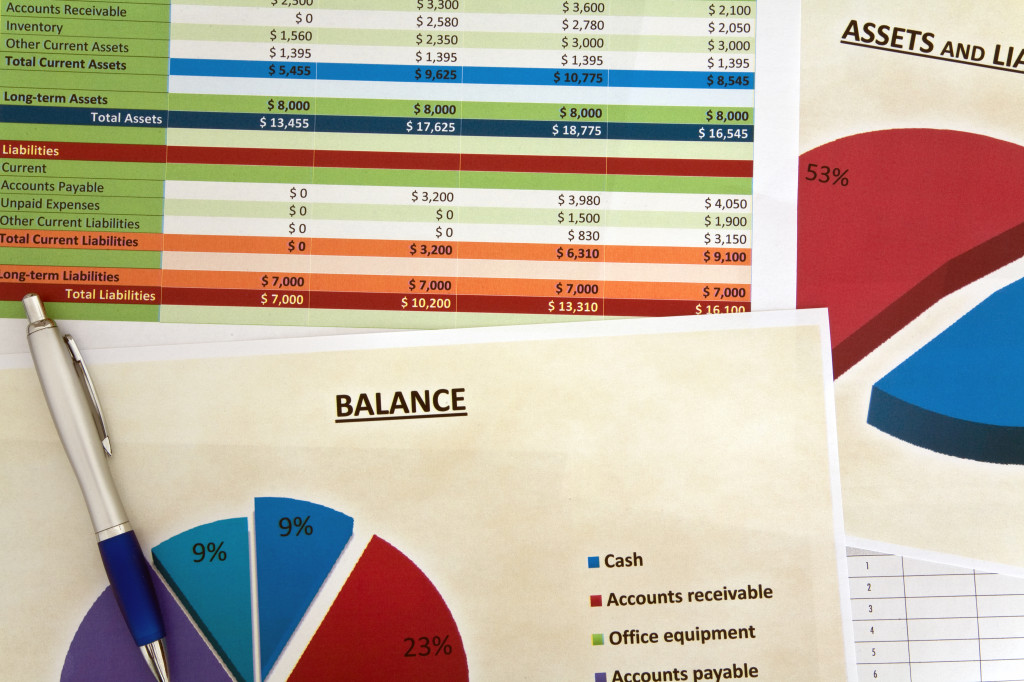

Balanço Geral 2014

Eu estive pensando nas minhas metas para 2015, antes gostaria de dar uma passada e rever as minhas metas de 2014, bem um balanço...

Banco Bradesco SA – BBDC3

Acho que essa é uma das empresas que dispensa apresentações, se você vive no Brasil e não conhece o Bradesco é porque você está...

Roche Holding AG – RHHBY

A suíça Roche foi fundada em 1896. É um dos grandes laboratórios farmacêuticos do mundo. Fiz uma analise dias atras sobre o setor de...