Investir é simples, mas não é fácil. Todos nós queremos empresas de ótima qualidade, que tenham marcas fortes e ofereçam produtos cobiçados pelos consumidores.

Já expliquei aqui no blog diversas vezes sobre a importância de diversificar e não ficar girando patrimônio. Também sabemos que devemos ser um investidor de tempo de mercado e não de timing de mercado.

Muita gente com quem converso por e-mail ou mensagem do twitter sabe que não devemos tentar cronometrar o mercado. Embora muitos investidores pareçam entender a teoria, parece que a aplicação é bem complicada.

Você precisa criar uma estratégia para construir sua carteira. Depois que você fizer isso, basta partir para o aprimoramento. A melhoria contínua é um conceito de gestão do Japão, que ajudou muitas empresas a alcançar o sucesso. Este conceito também pode ser aplicado ao mundo dos investimentos.

Tenho documentado, aqui no blog, meus investimentos em empresas de crescimento de dividendos nesses últimos 8 anos.Nesse tempo vi muitos investidores e até eu mesmo em certa medida cometer alguns erros.

- Alguns não investiam em determinadas empresas porque o rendimento era menor que alguma medida arbitrária que haviam estabelecido, como um yield mínimo. Recomendo a leitura de porque devemos olhar o DPA e não o Dividend Yield de um ativo.

- Investidores que não entram em empresas porque o P/L estava maior que o mínimo que ele havia estipulado.

De certa forma esses dois perfis estão tentando cronometrar o mercado. Eles não investem em algumas empresas de boa qualidade, mas compram ações de empresas que pareciam baratas, mas acabaram sendo armadilhas.

Visa é um exemplo clássico de empresas com baixo yield e que acabava espantando investidores. As vezes o investidor fica olhando apenas o rendimento dos dividendos e não olha o crescimento da empresas e como ela vem aumentando seu DPA (dividendo por ação).

Resultado disso falo nesse artigo: como dobrei meus dividendos em 3 anos.

Vamos invocar o Buffett para ilustrar isso tudo que te falei.

É muito melhor comprar uma empresa maravilhosa a um preço justo que uma empresa justa a um preço maravilhoso.

O tempo é amigo dos negócios excelentes e inimigo dos negócios medíocres.Quantas vezes no passado vi empresas maravilhosas com os números de P/L ou DCF um pouco acima da faixa de avaliação. Gostava da empresa, do negócio, de suas perspectivas, mas só entraria nela se tivesse uma queda. Algo que nunca aconteceu!

Achava lá atrás que ter esses critérios bem definidos na triagem de empresas seria um exemplo de disciplina e prudência.

Na realidade, era um pouco teimoso em não investir em empresas de qualidade quando tive a oportunidade.

Depois de um tempo parei de excluir empresas por causa de seus P/L e percebi, que se identificar uma ótima empresa, deveria investir nela. A máxima do mercado é: analisar empresas é mais arte que ciência.

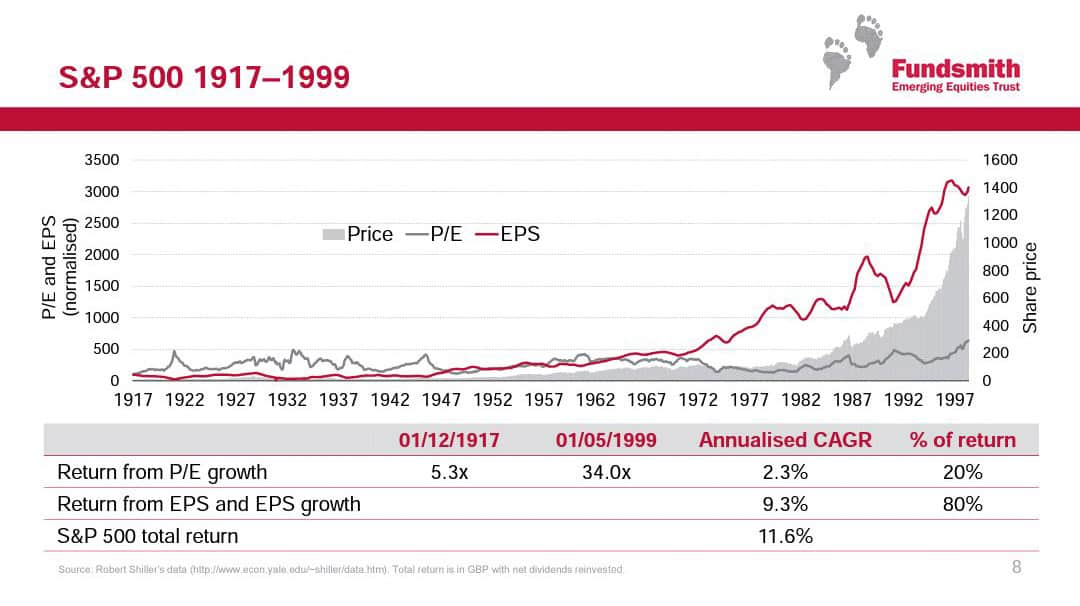

Uma empresa com baixo P/L que não aumenta seus lucros é mais cara do que uma empresa com P/L mais alto e que aumenta seus lucros.

Você tem que levar em consideração a qualidade do fluxo de caixa, possibilidade de crescimento futuro dos lucros, possibilidade de interrupção no futuro, quanto tempo esse fluxo de caixa pode durar e quão cíclico é esse fluxo.

Em geral, muitas empresas têm preços justos. Você pode dizer que uma empresa pode ser supervalorizada ou subvalorizadas. Não importa, porque não estou no negócio de prever flutuações de curto prazo nos preços das ações. Estou no negócio de investir no longo prazo.

Como tal temos que nos beneficiar das tendências de longo prazo no negócio, que elevariam os ganhos, dividendos e valores intrínsecos. Mesmo que pague um pouco mais por um negócio de qualidade, a longo prazo, o pagamento em excesso seria um pequeno erro de arredondamento.

O maior problema é NÃO investir. Veja nesse gráfico da Fundsmith que mostra que o maior retorno está no crescimento do LPA e consequentemente do DPA para as empresas de crescimento de dividendos.

Investir funcionar para quem é paciente e persistente. No entanto, isso elimina uma grande parcela da população.

Você precisa de criar o habito de comprar ações todos os meses, não importa o quanto você consiga investir por mês, isso é o mais importante, essa regularidade.

Na minha opinião, a capacidade de investir todos os meses é mais importante do que a capacidade de comprar no fundo e vender no topo.

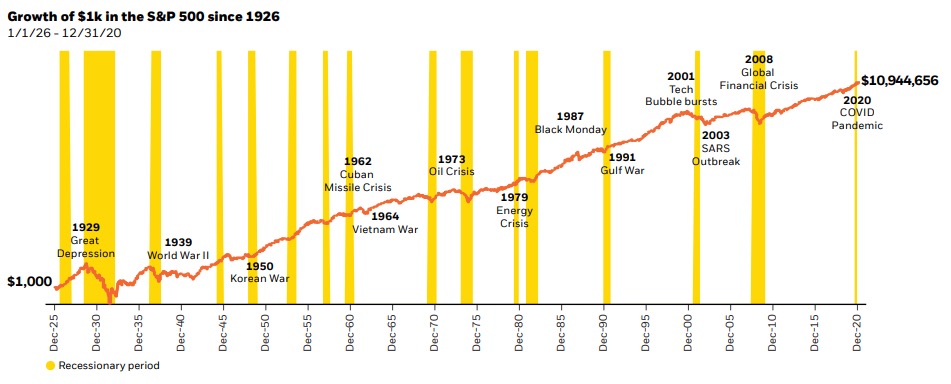

Nesse gráfico temos três investidor que colocou $100 todos os meses na bolsa.

- O primeiro comprou sempre no topo (azul) o pior investidor da história.

- O segundo no comprou sempre no fundo (laranja) todos os meses o cara acertava o menor preço.

- O terceiro comprava sempre o fechamento (cinza) esse é a grande maioria das pessoas e eu me incluo aqui.

No final veremos que todos terminam praticamente da mesma forma. Ou seja, não importa sua capacidade de prever topos e fundos e sim sua capacidade de persistência e paciência de aportar regularmente.

Pare de tentar acertar os Bull e Bear do mercado. Se olhar os dados históricos da bolsa americana verá que ela subiu em 70% dos anos. Esse é um vento de cauda muito forte a longo prazo.

Haverá dias, meses, anos e talvez até décadas que as ações não irão a lugar algum. Um exemplo foram as décadas de 1930, 1970 e 2000. No entanto, como podemos ver o mercado de ações como um todo tende a exibir um viés ascendente ao longo do tempo.

Alguns ainda passam aqui no blog se perguntando se deveriam esperar por uma queda do mercado ou um declínio, antes de colocar o dinheiro para trabalhar.

Nós mostramos o investidor que comprava no topo e no fundo de cada mês. Acontece que estar sempre errado a cada mês ou sempre certo a cada mês é meio superestimado. O mesmo vale para quem quer acertar topo e fundo em cada ciclo.

Seu objetivo tem que ser selecionar boas empresas, compra-las todos os meses. Em vez de esperar um mergulho, compre quando tiver dinheiro para investir.

Conclusão

Investir é difícil. Não sabemos exatamente como o futuro acabaria. Ninguém sabe ao certo se uma ação hoje é barata ou cara. É por isso que nossas técnicas de avaliação devem ser questionadas constantemente, porque somos propensos a erros.

Uma empresa com baixo P/L pode sair mais cara que uma empresa com alto P/L se essa última subir seus lucros constantemente e a primeira não.

Selecionar empresas de qualidade, diversificar e investir regularmente todos os meses por um longo prazo. Esse é o jeito Viver de Dividendos de investir.