Ainda não é Natal mas eu fui as compras esse mês, enquanto todos meus amigos e conhecidos estão planejando as compras de final de ano no shopping eu fiz uma visita antecipada no shopping que eu mais adoro, a bolsa de NYSE, alguns gostam de sair e comprar um tênis novo, um novo celular ou qualquer outro objeto de consumo eu fico contando nos dedos para chegar o dia em que compro mais algumas empresas para montar minha carteira, é muito bom você saber que a cada compra dessas são mais soldados (dinheiro) lutando por você para conquistar a tão desejada independência financeira. Melhor eu parar por aqui porque falar de 5 empresas é motivo mais que suficiente para deixar o post gigante.

Ainda não é Natal mas eu fui as compras esse mês, enquanto todos meus amigos e conhecidos estão planejando as compras de final de ano no shopping eu fiz uma visita antecipada no shopping que eu mais adoro, a bolsa de NYSE, alguns gostam de sair e comprar um tênis novo, um novo celular ou qualquer outro objeto de consumo eu fico contando nos dedos para chegar o dia em que compro mais algumas empresas para montar minha carteira, é muito bom você saber que a cada compra dessas são mais soldados (dinheiro) lutando por você para conquistar a tão desejada independência financeira. Melhor eu parar por aqui porque falar de 5 empresas é motivo mais que suficiente para deixar o post gigante.

Esse mês eu fiz um aporte um pouco maior na minha carteira, eu tinha a meta de bater os R$ 150.000,00 até o final do ano e faltava bem pouco para alcançar, eu não podia deixar o ano acabar e a meta bater na trave, seria frustrante demais, então apertei um pouco aqui e ali e consegui fazer uma remessa para cobrir a meta. Agora é aguardar janeiro para fazer um levantamento do ano de 2014 e travar novas metas para 2015.

| Empresa | Código | Qtde |

|---|---|---|

| Wal-Mart Stores Inc | WMT | 11 |

| CME Group Inc | CME | 11 |

| Roche Holding Ag | RHHBY | 26 |

| Intel Corp | INTC | 21 |

| Colgate-Palmolive Co | CL | 14 |

Já atualizei a minha carteira com essa nova aquisição.

Wal-Mart Stores Inc – WMT

A empresa é um dos principais varejistas do mercado americano, apesar de uma marca forte o Wal-Mart vem enfrentando dificuldades para superar a concorrência, pasmem pois quem tem feito frente ao WMT não é nenhum outro mega hipermercado, mas sim pequenos mercados de bairro.

Pelo que tenho percebido nos canais de mídia o movimento de consumo nos mercados tem seguido o sentido contrario do Brasil, enquanto que aqui a uns anos atras vimos a consolidação dos grandes mercado comprando os pequenos e ganhando cada vez mais market share, vide invasão do Casino, Carrefour e o próprio Wal-Mart, por lá os pequenos estão tomando os clientes dos grandes.

O que explica esse movimento é o fato dos clientes preferirem entrar num mercado de menor porte para realizar suas compras pois o processo é muito mais rápido, primeiro as filas de caixa geralmente são menores, segundo você não precisa de para num estacionamento gigante e tem que andar bastante pra chegar até o seu carro, enfim parece que os americanos tem valorizado bastante o fator comodidade, mesmo que pra isso as opções de escolha nas prateleiras sejam mais reduzidas. Eu vejo por mim, vou quase todos os dias num mercadinho próximo a minha casa e no WMT eu deixo pra ir 1 ou 2 vezes no mês pra comprar o que não encontro aqui.

Você se pergunta como um cara pode entrar na empresa sabendo desses problemas… Analisando e vendo o que a administração tem feito para contornar o problema, a empresa está desde 1969 no mercado e para chegar na liderança eles tiveram que se adaptar as tendências do mercado, a administração ja anunciou medidas para fazer frente a esse novo movimento, uma delas é o aumento na abertura de Mercados de Bairro que concentram um supermercado e farmácia juntos, claro com uma diversidade bem menor que as Super Lojas que terão o seu número de abertura de novas lojas restritos aos mercados emergentes.

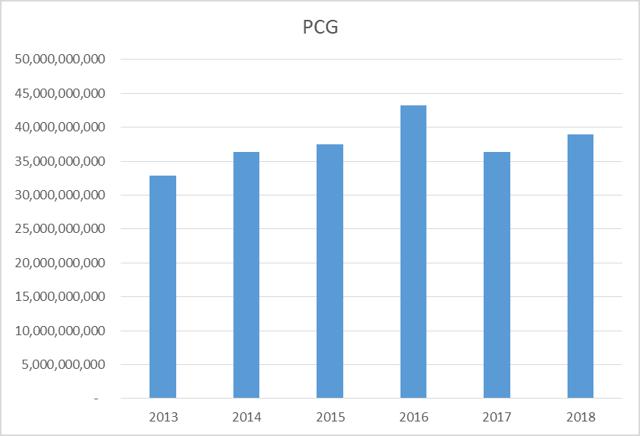

Olhando da perspectiva quantitativa o Wal-Mart saiu de uma receita de 284 bi em 2005 para 476 bi nesse ano de 2014 é um crescimento de 8.1 bem acima dos 5.7 do setor. A margem é baixa bem em linha com empresas do mesmo tipo, geralmente essas empresas de consumo possuem margem baixa, mesmo assim sua margem está acima da do setor que gira em torno de 3.5%.

O fluxo de caixa da empresa teve um crescimento orgânico e bem superior aos outros indicadores, os dividendos vem num base de crescimento desde 1974 são aí mais de 25 anos, então ela pode ser considera como uma Aristocrata de Dividendos, olhando nos últimos 10 anos os dividendos saíram de 0,52 para 1,88 no ultimo ano.

Essa compra adiciona US$ 26.18 anualmente na minha receita de dividendos.

CME Group Inc – CME

Fiz uma analise do setor aqui e também uma analise do case de negócio de empresa aqui, a empresa outrora conhecida como Chicago Mercantile Exchange com sede em Chicago e com mais de 110 anos de história através de suas subsidiarias opera no mercado futuro e opções em todo o mundo, dispõe de serviços de compensação e liquidação para produtos negociados na bolsa, fornece vários serviços de dados sobre o mercado a investidores profissionais e individuais.

Eles adquiriram o índice S&P 500 e também possuem participação na Bovespa, por sinal esse foi um dos motivos por vender minha participação na BVMF3 pois como estava com intenções de adquirir ações da CME não queria ficar exposto demais em duas bolsas.

CME é uma empresa de crescimento moderado com um crescimento médio nos lucros na casa de 11,2% ao ano desde 2004 os dividendos estão crescendo a 4 anos consecutivos pois de 2008 a 2010 a empresa manteve o mesmo pagamento por conta das dificuldades da crise econômica. A CME é típico de uma empresa que se enquadraria em crescimento de dividendos mas acontece que em momentos de crise financeira a empresa acaba sofrendo bastante, por isso não consegue manter um fluxo de crescimento dos dividendos. Se você levar as regras ao pé da letra provavelmente não compraria CME mas eu não gosto de coisas desse tipo eu prefiro analisar cada caso e usar as regras de crescimento de dividendos como um parâmetro de escolha combinando-as com algumas outras regras igualmente interessantes.

Recentemente a administração anunciou um programa de recompra de ações um fato positivo visto que o número de ações tem crescido nesses últimos 5 anos saindo de 332M em 2009 para 334M agora no final de 2013. O caixa da empresa é bastante solido e vem crescendo nos últimos 3 anos chegando a um FCL na casa de 1,155 bilhão ante a 208 milhões de 2004.

Como uma ação de crescimento eu espero que a empresa cresça a sua receita ao longo do tempo as minhas estimativas estão em cerca de 8% ao ano o que é bem razoável uma vez que os analistas projetam um crescimento do lucro de 13,7% ao ano para os próximos 3-5 anos.

Essa compra adiciona US$ 20.46 anualmente na minha receita de dividendos.

Roche Holding Ag – RHHBY

Antes dê uma olhada na analise que fiz no setor de Grandes Fabricantes de Medicamentos. Nessas ultimas três compras ainda não tive tempo de fazer um post com a analise do case de negócio da companhia e em algumas nem dos setores, vou ficar devendo isso para o ano que vem. Outro detalhe é que a Roche foi a minha primeira ADR, uma ADR pode ser identificada porque geralmente tem 5 letras e termina em Y, se você investe nos EUA fique atento a esse detalhe.

A gigante farmacêutica suíça estabeleceu-se como o principal fabricante mundial de medicamentos oncológicos isso pode ser refletido em seu impressionante crescimento das vendas em quase toda a sua ampla gama de medicamentos contra o câncer. A empresa conseguiu aumentar a sua receita em vendas nesse ultimo trimestre em 5% isso impulsionado pelas suas recentes descobertas com medicamentos contra o câncer de mama, que no ano anterior viu crescimentos de dois a três dígitos percentuais.

A empresa conseguiu crescer nos principais mercados, como: EUA, Japão e Europa batendo uma receita de 12.5 bi de dólares. Outros medicamentos para o tratamento de leucemia, asma, artrite apresentaram crescimentos significativos de vendas ao longo do trimestre superando as expectativas dos analistas e novos aumentos são esperados pois a divisão de diagnósticos lançou um programa de testes de carga viral HIV em países menos desenvolvidos, além disso nesse novo tri, provavelmente já entra as vendas de um novo medicamento que foi aprovado nos EUA e Europa para o tratamento contra o câncer de ovário e colo do útero.

No 2T12 a empresa teve uma receita de U$ 23,406 nesse ultimo 2T a receita saltou para U$ 25,646 os lucros saltaram para U$ 6,177. Além da melhora da receita e lucros a margem liquida também teve um crescimento relevante saindo de 18% para 24% nesse ultimo tri.

Com a boa administração e os novos produtos que a empresa vem lançando a tendência é que esses resultados excelentes continuem para os próximos anos.

Essa compra adiciona US$ 28.60 anualmente na minha receita de dividendos.

Intel Corp – INTC

A Intel é o maior fabricante de semi-condutores do planeta, seu market share é de 90% para laptops e 82% para desktops em segundo temos a AMD com uma parcela bem menor do mercado. As vendas de PC são o grande carro chefe da empresa correspondendo a 60% de sua receita.

Novas atualizações do sistema Windows é o principal motor de crescimento para as vendas de PCs e como a aceitação do Windows 8 foi abaixo das piores expectativas por isso o fraco desempenho da Intel no ano passado. A empresa espera que o mercado entre numa nova demanda de atualizações de hardware com a noticia de lançamento do Windows 10 e o fim dos Refresh para Windows XP no mercado corporativo.

Outra área que tem crescido bastante é a venda de laptops de baixo desempenho como Chromebooks e Netbook que tiveram desempenhos bastante satisfatórios, fato motivado pelo crescimento das vendas desses produtos em mercados emergentes devido ao seu baixo custo.

Veja uma expectativa de receita para os próximos anos no segmento de PC:

A Intel tem desenvolvido produtos em parceria com outras grandes empresas do mercado para tentar tomar um pouco das fatias de Tablets e Wearable (como Google Glass) mostrando a preocupação em diversificar seu portifólio e não ficar tão dependente dos Desktops.

Olhando os números a Intel nesse 3T14 temos

- Receita de US $ 14,6B um crescimento de 1.1B (+8%) a partir de US $ 13.5B

Margem bruta na casa de 65% crescendo 2.6 pontos ante aos 62.4% do ano passado.

Lucro operacional de US $ 4.5B cresceu cerca de 1Bi (+30%)

Lucro liquido de US $ 3.3B um aumento de 12%

A Intel é a primeira empresa de Tecnologia da minha carteira, particularmente eu que trabalho na área sei de perto as dificuldades que esse mercado enfrenta e confesso que fiquei decepcionado um pouco com a administração da Intel, por ter perdido um pouco o compasso nesse mercado. A empresa focou seus esforços no PC e a demanda está indo para o mercado móvel, vide ARM (ARMH) que tem uma fatia considerável nesse mercado e para a Intel será um desafio conseguir ganhar espaço pouco a pouco num mercado tão competitivo.

Bem a empresa se mostrou competente no mercado de PCs e acredito que com o tempo também conseguirão uma posição de destaque no mercado móvel. A Intel está se preparando para uma nova etapa e para nós pequenos investidores esse é o melhor momento, se as coisas forem feitas corretamente poderemos ter um ganho extraordinário, como o risco é um pouco maior resolvi aportar bem menos do que venho aportando nas demais empresas, vou montar posição devagar na empresa e ir crescendo com o tempo a medida que vou analisando seus resultados.

Essa compra adiciona US$ 18.90 anualmente na minha receita de dividendos.

Colgate-Palmolive Co – CL

A empresa é uma das maiores no segmento de produtos pessoais, atuando basicamente em dois segmentos: Oral, Pessoal e Home Care; e Nutrição Animal. O segmento Pet corresponde a 13% de suas receitas e os outros 87% ficam com marcas conhecidas como Colgate, Palmolive, SpeedStick, Softsoap, Suavatel e Ajax.

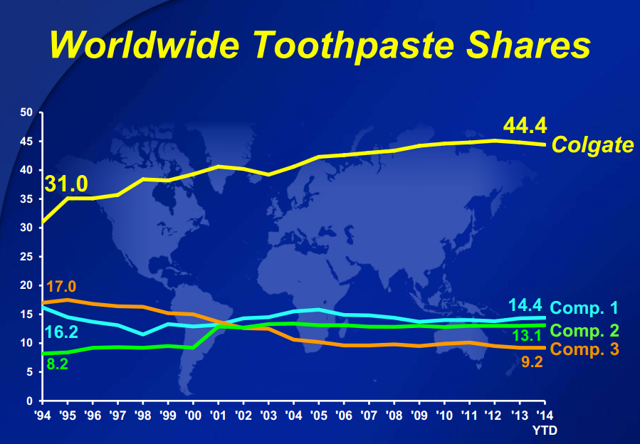

Em se tratando de pasta de dentes a empresa lidera a nível mundial, nesse gráfico abaixo é possível verificar o MarketShare da Colgate:

Eu gosto de empresas que produzem esses bens de consumo essenciais, pois geralmente possuem um case de negócio resiliente a crises, afinal independente da situação do mercado você vai continuar a escovar os dentes.

A empresa é uma Aristocrata de Dividendos pagando dividendos ininterruptos a mais de 119 anos e a 51 anos paga um crescimento de dividendos, isso é uma marca para poucas empresas. Apesar de uma posição confortável no mercado a empresas vem buscando um crescimento continuo nesse ano foram gastos US $ 250 milhões em pesquisa e desenvolvimento de novos produtos.

Essa compra adiciona US$ 19.60 anualmente na minha receita de dividendos.

Conclusão

Essas foram as ultimas 5 empresas que comprei esse ano, agora novas compras só em janeiro de 2015, com essa compra eu passo a ter posição em 19 empresas do mercado americano, falta só 7 empresas para fechar a minha carteira no exterior, mas eu devo comprar alguns FIIs em janeiro ou fevereiro, afinal aproveitar a liquidação por conta dos juros altos.

Ao todo as 5 compras adicionarão US$ 113.74 anualmente na minha receita de dividendos que convertendo para o dólar de novembro teríamos R$ 296,86

O fato de Colgate ter uma Equity negativa não te preocupa? Você leva isso em consideração ao analisar as empresas?

Olá adrimar

deve ser algo de efeito contábil apenas, mas de modo geral não uso esse indicador, o valor do Equity é meio subjetivo, talvez numa industria de ferro, petroquímica que tem muito maquinaria pode ser útil, no caso de CL entra muita marca, intangível, etc aí mascara muito, tem alguns indicadores que são bem específicos.

Man, aqui em Lizarb a Caras corporativa (Exame) vazou uma notícia do Wal Mart com o título prejuízo todo dia, em referência ao slogan Bom Preço Todo Dia. O que matéria fala é que a demora na integração das redes menores adquiridas é o grande entrave para que a operação tupiniquim comece a ser lucrativa.

http://exame.abril.com.br/revista-exame/edicoes/1079/noticias/prejuizo-todo-dia

[Errata] Na verdade o slogan é mundial ‘Preço baixo todo dia’. E a caras corporativa adaptou para ‘Prejuízo todo dia’ em referência a operação brasileira.

De acordo com eles parece que fecharam algumas lojas no Brasil e China que estavam performando baixo.

acho que foi em torno de 50 lojas nos dois países juntos.

Sim são detalhes que temos que ir acompanhando porque não resolver essas pendengas seria um sinal de má administração.

Todavia isso não chega a afetar o caixa da empresa tanto quanto os problemas que eles vem enfrentando nos EUA o mercado americano tem uma fatia infinitamente maior que o mercado brasileiro, alias as vendas no mercado americano é o dobro do que eles vendem em todo o mundo, veja aqui, eu vou focar as minhas atenções em acompanhar o desempenho do Wal-Mart EUA e ver como estão se saindo nos próximos trimestres.

Olá,

Você já pesquisou como seria o processo de herança desses investimentos no exterior?

Será que é muito caro e trabalhoso? Se pagar imposto de herança lá nos EUA, sei que vai pagar umas 10 vezes mais que no Brasil, e o processo deve exigir diversas viagens do herdeiro até lá, além de profissionais como advogados lá por exemplo, né?

Se for isso, será que ter pouco dinheiro lá compensa o risco? Sei que para quem tem muito dinheiro, esse é o menor dos problemas, mas como penso em investir pouco lá, fiquei preocupado.

Quais são seus planos para as ações de lá? Ficar com elas enquanto você puder, e no caso de falecimento deixar os herdeiros resolverem? Ou depois de um tempo trazer todo o dinheiro de volta?

Obrigado.

Olá Tirryke

Eu acho que pra quem tem pouco grana o processo é bem mais simples, basta vender as ações, solicitar a transferencia para a conta do brasil e depois os herdeiros fazem o que bem entender, lógico que não pode cancelar a conta aqui do Brasil que foi cadastrada na corretora de lá, pra facilitar os tramites o ideal seria uma conta conjunta, enfim o que você vai pagar é apenas o IR sobre o ganho de capital.

Agora se o cara tem uma grana boa investida lá, tem que avaliar se vale a pena pagar para transferir as ações ou pagar IR sobre a venda.

Existem empresas aqui no brasil que prestam esse tipo de consultoria, com uma pesquisada simples no google vc encontra diversos brasileiros que atendem por aqui com advogado, contador e tudo o mais lá nos EUA. E o custo não é nada absurdo acho que fica em torno de uns US$ 4k a 5k um serviço desse tipo.

Meu plano é montar uma carteira de remuneração de onde eu possa tirar proventos no longo prazo. Sobre a herança, assunto polemico, daria baldes de discursão sobre isso, mas eu prefiro que o meu filho trilhe seu próprio caminho, o que posso fornecer a ele é uma boa educação, muito amor e se se der passar as minhas experiências. Não que seja o seu caso, mas essa história de vou me matar aqui pra deixar alguma coisa pro meu filho, eu sou totalmente contra eu prefiro torrar tudo em vida, vou viajar, vou trocar de Mac todo ano, sei lá… vou aproveitar a vida… ele que se vire pra alcançar seus objetivos, como eu nunca pedi nada para o meu pai nem para minha mãe espero que ele tenha o mínimo de vergonha na cara de também não o fazer comigo. Vejo um pai ajudando o filho como algo humilhante, bom pelo menos eu me sentiria humilhado se um dia meu pai chegasse pra mim e dissesse: “Toma meu filho eu deixei isso pra você pra te ajudar” eu sentiria como se eu tivesse falhado na minha vida pessoal, alguns podem não concordar mas é assim que eu vejo as coisas.

Nesses tipo de coisa eu costumo dar uma de prates: Vergonha na cara herança maior que meu pai me deixou.