Esse mês já tinha efetuado a venda da ELPL e agora retirei mais duas empresas da minha carteira. Até dezembro eu acerto toda a carteira no segmento Bovespa.

Esse mês já tinha efetuado a venda da ELPL e agora retirei mais duas empresas da minha carteira. Até dezembro eu acerto toda a carteira no segmento Bovespa.

Antes de entrarmos nos motivos da venda vale a pena abrir um parênteses para entendermos uma questão que é a forma como devemos analisar uma empresa. Eu entendo que uma boa análise não se define apenas em escolher uma empresa pelos números que ela apresenta, eles são sim a base para a escolha mas se fosse apenas isso os computadores se encarregariam de fazer as escolhas analisando uma amostra infinitamente maior que qualquer humano.

Achar uma boa empresa exige uma percepção de mercado por parte do investidor, você precisa entender o case de negócio da empresa e olhar para o seu passado e futuro e ver pra qual caminho a empresa está seguindo. Deve-se considerar as perspectivas de mercados tanto a nível nacional quanto no cenário global e como isso pode afetar a empresa. Enfim são muitas variáveis e é isso que torna o processo tão complexo. Por isso muitas vezes acabamos escolhendo uma empresa que acaba se deteriorando com o tempo.

O que considerei para sair da BMF Bovespa – BVMF3

A empresa vem ao longo dos últimos 5 trimestres vem piorando seus resultados o lucro caindo e até mesmo as receitas tiveram quedas.

No entanto não é nada muito alarmante eu vejo isso como reflexo do mercado que esta passando por um momento de baixa. Se olharmos a nível global a empresa tem números muito melhores do que seus pares de outros países, margem saudável, baixo endividamento e forte geração de caixa, além de deter o monopólio no Brasil o que é um fator importante.

Apesar desses pontos positivos eu vejo que a administração faz muito pouco para o crescimento da empresa, talvez um pouco acomodada por essa proteção regulamentar. Podemos citar o número de investidores PF que vem caindo a cada ano. A empresa até lança alguns programas promocionais para atrair CPFs mas a maioria acaba fazendo água.

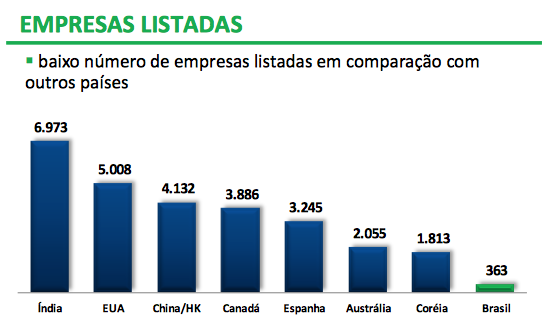

Além disso o número de IPOs chega a ser vergonhoso foram apenas 1 nesse ano de 2014. Uma vergonha a abertura de apenas 1 empresa na bolsa em todo o ano de 2014. Enfim acho que essa é uma das principais demonstrações de má governança por parte da empresa. Quando comecei meus investimentos nos EUA eu percebi como nossa bolsa é pobre de empresas. Veja como a representatividade de empresas do Brasil na bolsa chega a ser vergonhosa comparada a outros países:

Apesar de todos esses pontos negativos eu considerei sair da empresa pois estou investindo na CME Group que é a bolsa americana responsável pelo S&P Down Jones e que também possui grande parcerias com a BVMF, rolou-se boatos na mídia inclusive sobre uma possível fusão das duas, mas esquecemos isso pois é apenas especulação, todavia eu não quero ficar exposto em duas bolsas, mesmo estando em países diferentes. Como eu vislumbro uma perspectiva melhor para o mercado americano acabei optando por ficar apenas com a CME.

O que considerei para sair da Sabesp – SBSP3

Se você espera ouvir que eu sai da empresa pela falta da agua, está muito enganado. Eu entendo que essa estiagem é passageira, não pode ser algo que vai durar para sempre e uma hora ou outra inevitavelmente vai ter que chover.

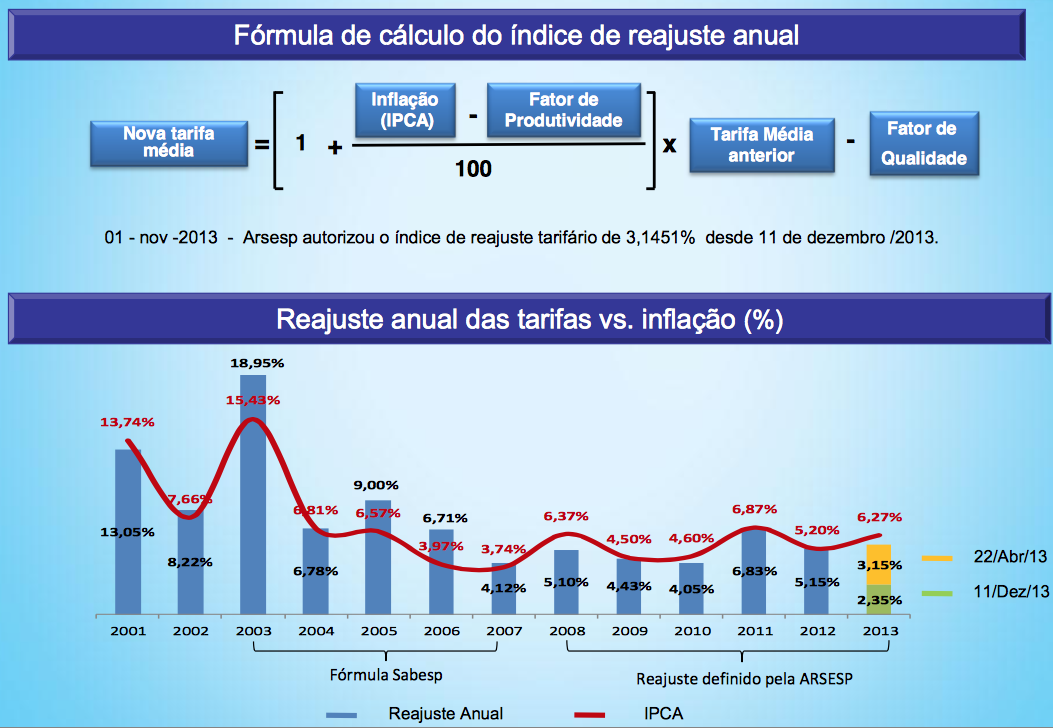

Olhando os números históricos essa está bem parecido com a BVMF3 até relativamente bons, a empresa possui um FCO bastante estável a governança da empresa é reconhecida mundialmente como uma das melhores empresas no tratamento de agua, mas o que me motivou a sair da empresa foi essa imagem abaixo:

Essa imagem é a formula de reajuste de preço das tarifas de agua, veja que pela formula será impossível bater a inflação. Infelizmente o governo está ferrando com empresas que sempre foram bem administradas. Observe que desde 2008 pra frente a empresa não conseguiu nenhuma vez reajustar acima ou no nível da inflação. Eu já falei aqui de duas outras empresas que estão no mesmo balaio: ELPL e CCR.

Os efeitos disso no longo prazo são devastadores e na Sabesp agente pode perceber melhor do que na CCR e ELPL, veja só o histórico de margens nos últimos anos 3 anos:

- 2012 – 17.81%

- 2013 – 17.00%

- 2014 – 12.75%

Veja o endividamento:

- 2012 – 8,8 bi

- 2013 – 9,4 bi

- 2014 – 10,2 bi

Esses números vão continuar a se deteriorar se essa formula não mudar e vai ser assim até que a empresa comece a fechar no vermelho como ocorre atualmente com a ELPL

Quando uma empresa não consegue se reajustar acima da inflação ela acaba perdendo margem, porque ela passa a comprar insumos muito mais caros para girar o seu negócio e não consegue aumentar a receita de forma que sua margem permaneça, veja o caso da CCR também vendida essa ano e tem o mesmo problema de reajustes da Sabesp. Como na CCR o governo também está exigindo um alto grau de investimento (vide crescimento das dividas) ou seja quer pagar cada vez mais barato e exigir cada vez mais qualidade, duas forças opostas.

Infelizmente na formula que está hoje nenhuma empresa se sustenta no LP e eu quero empresas para investir que daqui a 10 ou 20 anos elas estejam melhores e não piores.

| Empresa | Código | Qtde |

|---|---|---|

| SABESP | SBSP3 | 150 |

| BVMF3 | BVMF3 | 500 |

Já atualizei a minha carteira com essa venda.

Ola VD,

Muito bacana seu blog vou segui-lo.

Não sei se pode comentar aqui pois o assunto não tem nada haver com o tópico, se não puder desculpe e não posto mais assuntos diferentes do tópico.

Mas gostaria de tirar uma dúvida. Estou iniciando nos estudos sobre investimento

e comecei com ações por agora li um artigo muito interessante que fala uma estratégia do livro http://fundamentus.com.br/arquivos/greenblatt.pdf

o link é este: http://fundamentus.com.br/arquivos/greenblatt.pdf

Você conhece essa estratégia? Já aplicou? É boa?

Aproveitei e segui o modelo de vocês e criei um blog tb ( https://investidorbancario.wordpress.com/ ) ainda não tem nada lá mas tentarei ir postando no mínimo minha alocação mensal que nem vocês fazem e tentarei também ir publicando as resenhas/críticas que estou fazendo com minha esposa (sim ela está estudando comigo) de livros que estamos lendo sobre investimento/empreendedorismo/motivacionais.

Abraços

IB

Olá IB

Aqui não é site e nem forum, mas um blog o legal de blogs que vc pode falar o q quiser e onde quiser.

Mas sobre o Greenblatt a metodóloga dele muito simplista você não pode determinar um investimento sem considerar mais indicadores e principalmente a administração da empresa e o cenário econômico. Essa história de fórmula mágica não existe, no mundo real o que existe é estudar a fundo as empresas e com isso ir ganhando experiência nos investimentos. De uma olhada neste artigo para entende melhor como eu analiso alguns indicadores: http://viverdedividendos.org/os-indicadores-que-uso-para-analisar-empresas/

Outro lance que me preocupa na teoria de Greenblatt que ela é muito focada em precificação. Há muito tempo atrás isso fazia diferença mas hoje não faz o menor sentido. Naquela época as pessoas para investir em empresas precisavam se debruçar sobre folhas e mais folhas e gastar horas é horas o esforço valia a pena porque era possível encontrar empresas que estavam cotadas bem abaixo do que realmente valia. Hoje com tudo informatizado vc tem diversos robôs que podem varrer todas as empresas do mundo e analisar anos e anos de históricos em questão de segundos. O mesmo vale para nos pequenos investidores que temos muito mais acesso aos dados do que antigamente.

Eu prefiro seguir metodologias que focam mais na administração e no case de negócio da empresa, isso é algo que os números não podem medir precisa do toque humano. Não estou dizendo que é para abstrair completamente os números da análise, mas que eles não têm um papel decisivo, pra mim servem mais como filtros. Enfim o assunto é muito longo e complexo pra um comentário.

Bacana você ter iniciando um blog tb eu acho que essas iniciativas são muito boas para mercado com isso vai incentivando o pessoal e mostrando que é possível sim alcançar a independência financeira.

Te adicionei aqui na minha lista de blog no mais sucesso nos investimentos.

ótimas vendas!

Aquele velho ditado: errar é humano permanecermos no erro é burrice.

Meu amigo VD,

Acho que você está viajando. Vender a Sabesp por causa disso? Você acha que a administração vai deixar a empresa quebrar e começar a ter vários prejuízos? Isso não vai acontecer. A própria imagem que você postou mostra que os reajustes, se não foram acima da inflação, foram praticamente iguais a ela.

Não entendi a sua decisão.

Abraços!

Não tenho dúvidas sobre a qualidade da administração da empresa, mas em se tratando de regulamentação e revisões tarifarias ela não pode fazer nada quanto a isso, veja que a empresa ja está desde 2008 nesse novo modelo de recalculo das tarifas e não vejo perspectivas desse governo mudar essa formula no curto prazo, infelizmente o governo não dá a mínima se a empresa vai fechar no vermelho ou não, veja o caso das elétricas que teve todo o setor arrasado por essa política predatória.

Agora olhando os numero uma empresa sobrevive alguns anos remarcando preços abaixo da inflação ou no mesmo nível, desde que não necessite de fazer investimentos, ou seja, tenha chegado num ponto de maturidade no mercado, mas esse não é o caso da SABESP veja que quanto mais vai aumentando a necessidade de investir (e o gov vem cobrando isso cada vez mais) e os custos subindo sem que a receite acompanhe a margem vai caindo e com isso o lucro do investidor vai minguando. No final das contas acabamos recebendo cada vez menos.

Eu quero uma empresa que cresça e não que diminua os lucros, como disse antes a administração da empresa é excelente mas enquanto tivermos essa política de revisão tarifaria é loucura continuar sócio. A conta é bem simples por sinal:

(aumento dos custos inflação + aumento dos investimentos) – estabilização receitas = lucro menor

VD,

Mesmo assim, ainda acho que você está se precipitando. Eu continuo sócio da Sabesp tranquilo!

Abraços.

IL,

Se esse cenário não te incomoda aí é uma opção sua, todo caso é importante ir monitorando os balanços e ficar atento quanto ao crescimento da divida e queda nas margens.

Abraços.