Entender como analisar uma seguradora na bolsa é fundamental para qualquer investidor que deseja diversificar seu portfólio com ativos de qualidade. Diferente de ações comuns, as seguradoras têm suas próprias peculiaridades e métricas essenciais que devem ser consideradas.

Se você já leu nosso guia sobre análise de empresas na bolsa, estará um passo à frente. No entanto, quando se trata de seguradoras, é necessário aprofundar-se em aspectos específicos que influenciam sua rentabilidade e estabilidade financeira. Neste artigo, vamos desvendar os principais indicadores que você deve observar e como a expertise de investidores renomados, como Warren Buffett, pode guiar suas decisões.

Prepare-se para uma jornada detalhada que vai te mostrar como encontrar verdadeiras “pechinchas” no mercado de seguros e entender por que essas empresas podem ser adições valiosas ao seu portfólio.

Warren Buffett e as seguradoras

Nós estamos familiarizados com seguros, fazemos seguro de carro, seguro de vida, de casa e de quase tudo nos dias de hoje. Alguns de nós até buscam uma seguradora nova todo para tentar achar alguma pechincha e economizar alguns trocados. Achar essas pechinchas na bolsa de valores também é um desafio.

Não tem como falar de seguradora na bolsa sem comentar do Warren Buffett.

Essas empresas tem especificidades sobre as demais, pois são um dos poucos negócios no planeta que você paga para depois receber o produto. Na verdade, você paga torcendo para nunca receber o produto, principalmente se for um seguro de vida.

Nesse meio tempo que a empresa já recebeu o seu dinheiro antecipado, ela pode pegar essa dinheiro e investir, fazendo assim mais dinheiro. São empresas com fluxo de caixa robustos e ótimas opções de investimento. Os retornos não nos deixa mentir.

Aqui vamos abordar apenas indicadores próprio de seguradoras. Outros fatores como a análise qualitativa e do case de negócio da empresa, foi extensamente discutido no nosso artigo que aborda os indicadores que usamos para analisar empresas na bolsa.

Alguns termos ligados ao setor de seguros que precisamos de conhecer:

- Apólice: é o documento que firma as coberturas da seguradora para o segurado. Quando você bate seu carro e sua apólice é de 300 mil, significa que receberá esse valor da seguradora.

- Prêmio: é o valor que o segurado paga à seguradora quando fecha o contrato.

- Sinistro: é a ocorrência que está prevista na apólice, ou seja é a materialização do risco que está coberto no seguro.

Indicadores fundamentalistas para seguradora

Vamos usar nos nossos exemplos a Chubb – CB como um case para mostrar os números na prática! A Chubb é uma das principais e melhores seguradoras da bolsa de valores.

É importante sempre comparar a seguradora que está analisando com outras do mesmo segmento. No momento, uso a CB como um bom benchmark para a seguradora que estiver analisando, claro se essa comercializar os mesmos seguros que a CB.

Combined ratio

O Índice Combinado é um dos principais indicadores de uma seguradora. Uma vez que temos a taxa de despesas e perdas, fica fácil chegar na taxa do índice combinado.

Se o Combined Ratio da seguradora for abaixo de 100% significa que ela está operando com lucro. Esse indicador quanto menor o percentual melhor será, indicará que a seguradora é mais lucrativa.Agora se tivermos um CR acima de 100% isso significa que a seguradora teve prejuízos e dependerá da renda dos investimentos para fechar suas contas. Lembre-se sempre de usar vários anos para ver como está a evolução desse índice. Isso é importante pois seguradoras passam por momentos de maior sinistralidade.

Geralmente um valor de Combined Ratio abaixo de 100% é um bom resultado. Se o valor estiver abaixo de 95% é considerado um excelente resultado!

Isso porque a maior parte do lucro da companhia de seguros não advém da venda de seguros em si, mas sim dos investimentos que a companhia fez com o seu prêmio pago. Esses investimentos é que potencializam os lucros de uma seguradora. Por isso, se ela conseguir fechar o índice combinado dela no zero a zero não é um resultado ruim.

Não vou entrar em detalhe na fórmula, pois a maioria das seguradoras publicam o seu Combined Ratio.

O Combined Ratio não pode ser usados em seguradoras de seguro de vida. Caso a seguradora opere em vários segmentos ela vai retirar a parte de seguro de vida do cálculo.

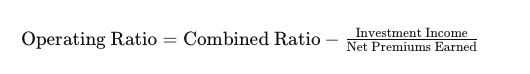

Operating Ratio – Índice Combinado Ampliado

Essa é a fórmula do Índice Combinado Ampliado ou em inglês o Operating Ratio:

Esse indicador leva em conta a eficiência operacional da seguradora representada pelo Combined Ratio, ajusta essa eficiência com os ganhos obtidos a partir dos investimentos feitos com os prêmios recebidos. É uma medida mais abrangente da rentabilidade geral da seguradora, pois considera tanto as vendas dos seguros quanto os retornos financeiros dos investimentos.

Enquanto que muitos investidores olham apenas par ao Combined Ratio, prefiro o Operating Raio por ser mais abrangente. Esse é um dos principais números que olho em uma seguradora, pois é o resultado final de tudo que veremos aqui.

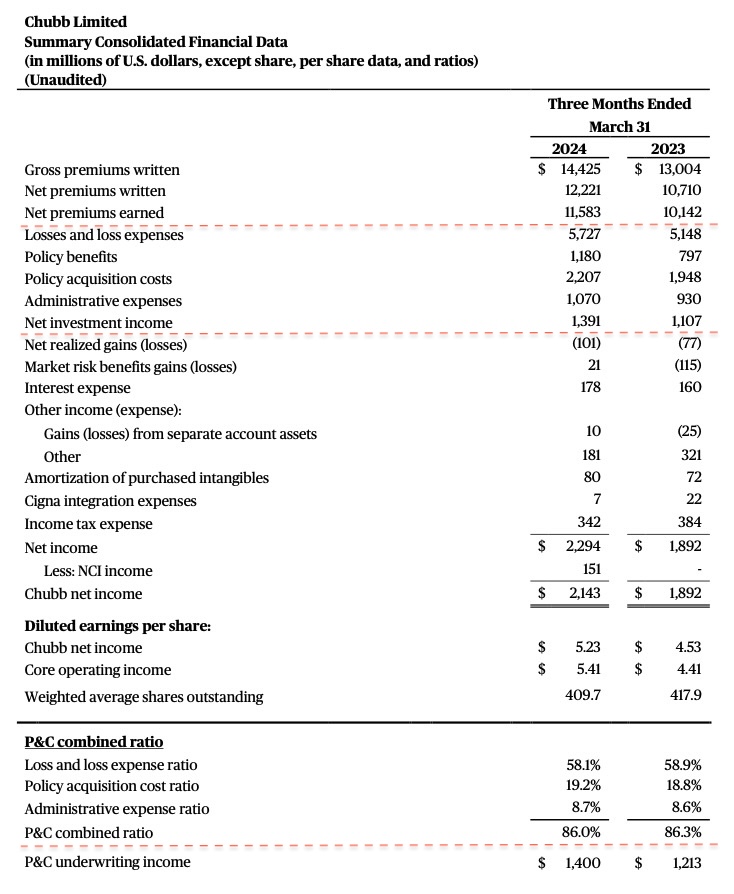

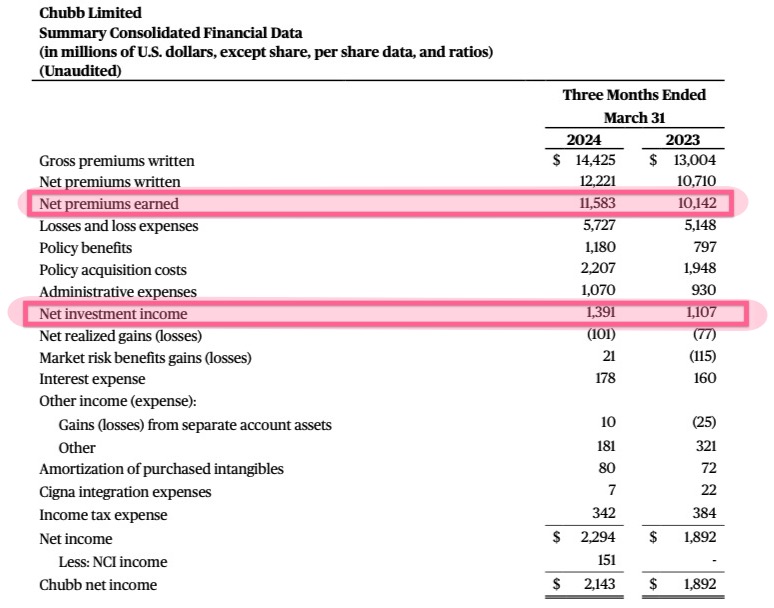

Primeiro vamos pegar os dados:

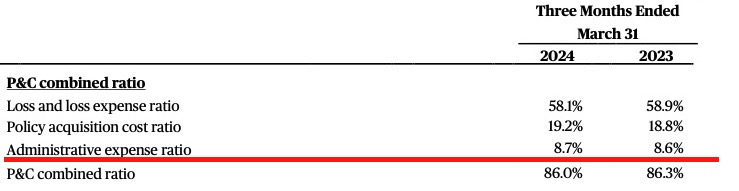

- Combined Ratio (CR): 86%

- Investment Income (II): 1.391 milhões

- Net Premiums Earned (NPE): 11.583 milhões

Jogando na fórmula:

- Converte o Combined Ratio em decimal: 86% = 0,86

- Divide o II pelo NPE: 1391 / 11583 = 0,120

- Subitraindo o valor obtido do CR: 0,86 – 0,120 = 0,740

- Convertendo o resultado de volta para porcentagem: 0,740 * 100% = 74%

Com isso chegamos no Operating Ratio da Chubb: 74%

Esse indicador abaixo de 80% é um excelente número, sendo 85% ainda bom. Aqui é o mesmo raciocínio do Combined Ratio, onde quanto menor melhor!

Prémios liquido – NEP

Primeiro precisamos de entender o Prêmio Líquido Ganho (Net Earned Premium – NEP). Quando você paga seus prêmios anuais de seguro, os rendimentos caem em um balde chamado Gross Written Premium (GWP). No entanto, estamos interessados no Prêmio Bruto Ganho (Gross Earned Premium GEP), que inclui a parte dos prêmios ganhos, ou receita derivada do seguro escrito durante um ano financeiro.

O termos Prêmio Ganho refere-se ao prêmio coletado por uma seguradora para a parte de uma apólice que expirou. Uma vez que o tempo tenha expirado ela pode registrar-lo como ganho ou como lucro. É normal nos balanços das seguradoras vermos algo como isso:

Consolidated net premiums earned increased 14.2% - Balanço CBAqui a Chubb está nos dizendo que o ganho com seus prêmios líquidos aumentaram +14,2% ano a ano.

Expense ratio e Loss ratio

Esses dois índices são a base para calculamos o indicador mais importante de uma seguradora, no caso o Combined Ratio que vimos acima.

Índice de despesa ou “Expense ratio” é a parte que vai nós dizer como está o gerenciamento de gastos. Aqui é o percentual dos prêmios que uma seguradora precisou de usar para pagar as despesas.

Como se fosse uma margem operacional. Propaganda, salários, comissões de vendas e todas as outras despesas operacionais compõem o Expense Ratio. Em resumo, é o quanto a seguradora gastou para rodar o seu negócio.

Seguro é uma commoditie. Significa que o seguro comprado de uma empresa é praticamente o mesmo de outra. À luz da economia competitiva para indústria, manter os custos sob controle é fundamental. Quanto menor os custos, mais barato pode ser seu produto final e mais clientes consegue capitalizar.

O game dos seguros não é apenas sobre custos, também implica perdas decorrentes dos riscos assumidos.

Taxa de perda ou “Loss ratio” que é o índice de “azar” da seguradora. Quando o seguro é acionado e a seguradora precisa paga-lo esse é o Loss Ratio. Esse número pode parecer ser um aspecto inevitável para o negócio, no entanto, é com a taxa de perda que a disciplina de uma seguradora é revelada.

Seguro é um jogo de probabilidade e preços. O preço prudente em relação aos riscos assumidos deve proporcionar lucratividade a longo prazo. Se a seguradora estiver com taxas de perdas muito altas e fizer isso por longo tempo, pode sinalizar que estão vendendo seus seguros muito barato.

Como case vamos usar a Loss Expense Ratio da Chubb de 58,1% em 2024 para os seguros de propriedades. Para obter uma imagem mais clara da disciplina de subscrição de uma seguradora, é melhor levar em conta vários anos.

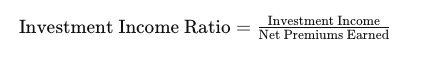

Investment Income Ratio

A margem do seguro vai medir o quanto a seguradora está ganhando investindo o seu prêmio. No momento em que você paga o prêmio do seguro até que encerre a sua apólice a seguradora pode usar esse dinheiro para investir em outros ativos, rentabilizar com juros e buscar retornos mais altos com o seu dinheiro que ficou lá parado. Por isso que o Warren Buffett ama tanto seguradoras.

- Net premiums earned – NEP: 11583

- Net investment income – NII: 1391

- Dividimos o NII pelo NEP: 1391 / 11583 = 0,12

- Multiplicamos por percentagem: 0,12 * 100% = 12,01%

Chegamos no Investiment Income Ratio da Chubb: 12,01%

Esse indicador está intrinsecamente incluído no Operating Ratio. Porém, as vezes as seguradoras podem parecer semelhantes nos fundamentos, então precisaremos de aprofundar mais para achar algumas diferenças. Aí que entra o IIR para medir o retorno dos investimentos de cada seguradora.

Esse indicador é bom para medir a eficiência que a seguradora está tendo com seus investimentos. O lado ruim que muitas seguradoras não fornecem esse número já calculado, as vezes terá que buscar isso numa calculadora mesmo.

Risk-Based Capital – RBC

Mede a saúde financeira da segurada levando em conta o risco associado aos seus ativos. Mais utilizado em seguradoras de vida.

Nós usamos ele para saber se a seguradora tem capital suficiente para suportar os riscos de crédito, mercado e subscrição.

| Risco | % |

|---|---|

| Baixo | acima 300% |

| Moderado | de 100% até 300% |

| Alto | abaixo 100% |

Se a seguradora tiver um RBC abaixo de 100% indica que ela pode não ter capital suficiente para cobrir os riscos.

Se tiver próximo de 100% ou em 100% exato, significa que tem o mínimo exigido pela regulamentação para controlar seus riscos.

Acima de 100% é um sinal de que tem uma margem de segurança maior para enfrentar riscos.

As seguradoras do mercado americano costumam manter um RBC de 300% a 500%. Sendo maioria em 300% e as mais conservadoras em 500%.Dívida

Por padrão uma seguradora de não vida, como automóveis, propriedades, etc.. não possuem dívidas. Então é um tipo de indicador que não precisamos de nós preocupar.

Já no caso das seguradoras de vida, como seguros de vida e saúde, costumam adquirir dividas. Então para analisar vamos usar o Leverage Ratio para saber o nível de endividamento delas e quanto que elas dependem desses endividamentos.

Essas seguradoras de vida lidam com passivos de longo prazo (políticas de seguro de vida) e precisam de garantir que suas obrigações seja atendidas.

Um Leverage Ratio alto em uma seguradora pode trazer problemas, se a seguradora tiver que fazer pagamento de apólices, mas estiver com alto nível de dívida e não tiver ativos líquidos suficientes, isso pode comprometer sua solvência.

Fuja de seguradoras que tenham um Leverage Ratio acima de 0,50x. Isso significa que o índices de dívida dela estão elevados.Como métrica para o mercado americano gosto do seguinte:

| Nível | De | Até |

|---|---|---|

| Conservador | 0,20x | 0,30x |

| Moderado | 0,30x | 0,50x |

Outros indicadores comum nas Stocks

Os indicadores aqui apresentados, são exclusivos para seguradoras. Além desses, temos outros indicadores que usamos geralmente na análise fundamentalista de uma Stock:

- Receita

- Lucros

- Dividendos

- Payout

- Dividend Yield

O post a seguir tem mais detalhes: Os indicadores que uso para analisar empresas!

Análise qualitativa

Esse tipo de análise é importante, pois é a fonte dos números. Por ser uma única classe de ativo fica fácil de entender sobre o negócio. Ainda sim precisamos de nós aprofundar em como a seguradora ganha dinheiro.

Gosto de criar um hack para o pessoal, fica fácil de entender. Nada melhor que você mesmo criar algumas perguntas e ir respondendo-as, essas são as que utilizo:

- Qual o histórico da seguradora?

- A seguradora é nova no mercado ou tem um alonga história de operações?

- Quando ela entrou na bolsa? Ela está em algum índice?

- Quais são os marcos importantes na trajetória da seguradora?

- Qual a reputação da seguradora?

- Quem são seus acionistas?

- Como a empresa é vista pelos clientes e o mercado em geral?

- Qual é a estratégia de investimento da seguradora?

- Como a seguradora faz dinheiro? É com seguros ou re-seguros?

- Quais os tipos de seguro ela oferece?

- Tem seguros de vida?

- Ela trabalha com seguros de alto nível ou mais baixa entrada?

- Em que tipos de ativos a empresa investe os prêmios recebidos?

- Qual é o nível de risco assumido nas carteiras de investimento?

- Qual é a estratégia de crescimento da seguradora?

- A empresa está focada em crescimento orgânico ou aquisições?

- Quais as suas últimas aquisições?

- Ela atende a nível local ou internacional?

- Quais países ou regiões ela atua?

- Está centralizada em uma única região ou país? Quais os riscos essas regiões ou países oferecem?

- Quais são os concorrentes da seguradora?

- Quais os principais concorrentes no mercado?

- Como a empresa se posiciona em relação aos concorrentes?

Sobre o seguro de vida

A separação do seguro de vida ao calcular o Combined Ratio é crucial devido às diferenças fundamentais entre seguros de vida e outros tipos de seguros, como automóveis ou propriedades. Vamos entender melhor essa distinção:

Quando uma seguradora oferece seguros tradicionais, como automóveis ou propriedades, os prêmios pagos pelo segurado durante o período da apólice (geralmente um ano) são contabilizados como receita para a seguradora no final desse período. Isso ocorre porque, após o término do contrato anual, a seguradora não tem mais compromissos financeiros relacionados a essa apólice específica, podendo utilizar esses fundos livremente.

No entanto, no caso do seguro de vida, o cenário é diferente. O seguro de vida é um compromisso de longo prazo que depende da vida do segurado. Enquanto o segurado estiver vivo e continuar pagando os prêmios, a seguradora deve manter esses fundos reservados para cobrir o eventual pagamento do benefício quando o segurado falecer. Assim, esses prêmios não podem ser considerados como receita disponível para a seguradora enquanto a apólice estiver ativa e o segurado estiver cumprindo com seus pagamentos.

Por exemplo, se você paga seu seguro de vida anualmente por 10 anos consecutivos, esses prêmios precisam ser reservados pela seguradora e não podem ser usados livremente para outras finalidades. Somente se você deixar de pagar o prêmio no 11º ano e perder o direito ao seguro, a seguradora pode incorporar esses fundos no cálculo do Combined Ratio.

Portanto, ao calcular o Combined Ratio, é essencial excluir os prêmios do seguro de vida para refletir com precisão a disponibilidade de fundos da seguradora e sua verdadeira eficiência operacional. Esta distinção assegura que os cálculos representem corretamente a performance financeira da seguradora, sem inflar artificialmente a receita ou subestimar os compromissos de longo prazo.

Sobre a área de atuação geográfica

Seguradoras podem ser multinacionais ou atuar em determinados países, ou até mesmo regiões. É importante entender onde ela atua para ter uma idéia da politica econômica do país e como a população vê os seguros. Quando um país está em crise a aquisição de seguros tende a diminuir.

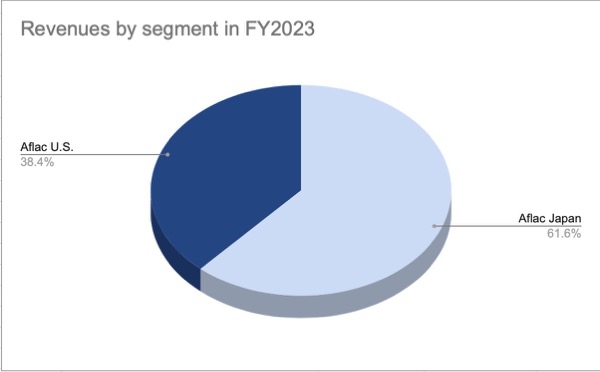

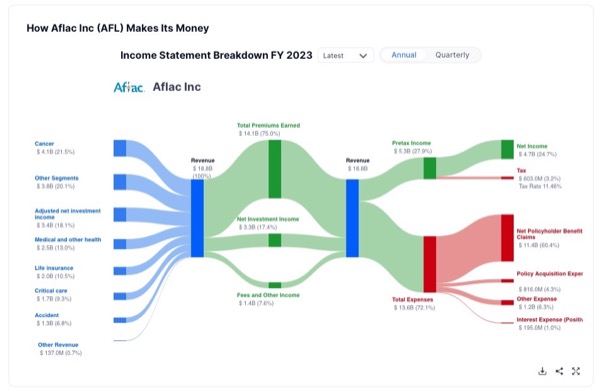

Para analisar a atuação geográfica vou pegar Aflac – AFL, uma seguradora que já esteve na minha carteira. Fazem seguro de vida e saúde, mas com atuação estritamente nos Estados Unidos e Japão. Apesar dela ser uma empresa americana tem um grande Market Share no Japão, então é importante tentar entender se os japoneses tem o costume de fazer seguros, isso as vezes é algo bem cultural.

Sobre os tipos de seguro

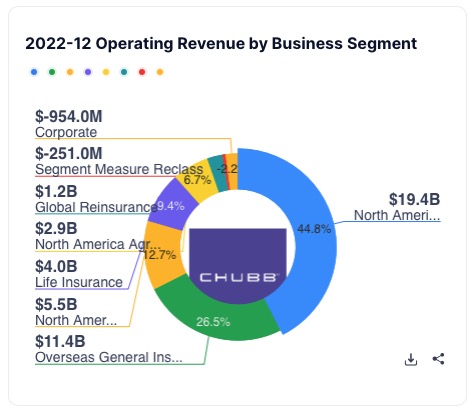

Existe uma diferença grande de números entre seguradoras com tipos de seguro ofertados que sejam diferentes. Por exemplo, aqui no nosso artigo nós citamos a Chubb – CB e a Aflac – AFL, ela são seguradoras, mas tem perfis de oferta de produtos completamente diferentes.

Chubb é uma seguradora focada em seguro de propriedades, veja que a fatia de seguro de propriedades nos Estados Unidos corresponde quase 45% do bolo. Se somarmos os 44,8% do corporativo com os 12,7% do seguro pessoal de propriedades, temos aqui 57,5% de seguros nesse nicho de propriedades.

Aflac já é uma seguradora de saúde e vida. Somando 21,5% do seguro de Câncer, 13% do médico, 10,5% do de vida, 9,3% de cuidados críticos e 6,8% de acidente, temos 61,1% em seguros ligado a saúde ou vida.

Conforme expliquei acima, determinados tipos de seguro tem suas nuances na hora da análise fundamentalista. Você não pode comprar os números da Chubb com o da Aflac, porque elas atuam em segmentos de seguros completamente diferentes. Tenha isso em mente nas suas análises!

Estudo de caso seguradora: RenaissanceRe RNR

Vamos falar hoje sobre a RenaissanceRe – RNR uma holding de seguradoras especializadas em re-seguros, fundada em 1993 e com sede em Bermuda, vem crescendo dividendos desde 1995.

RenaissanceRe já entregou +1.100% de retorno total em dividendos desde 2000.

Além desse nosso case de estudo, meu colega Müller o Alemão fez um post com um estudo de uma das maiores resseguradoras alemãs: Münchner Rück – MURGY – Balanço comentado, recomendo darem uma lida para ver como foi analisada a MünchenRE.

Takeaway

Analisar seguradoras na bolsa requer um olhar atento e criterioso para suas peculiaridades. Entender os indicadores financeiros, como o Combined Ratio e o Operating Ratio, é crucial para avaliar a eficiência operacional e a rentabilidade global dessas empresas. Além disso, é fundamental separar os seguros de vida na análise, dada a natureza de longo prazo desses contratos, o que pode distorcer a visão real dos resultados financeiros da seguradora.

Outro aspecto vital é a análise qualitativa do negócio, onde a compreensão da estratégia de investimento, a diversificação geográfica e a oferta de produtos tornam-se essenciais para uma avaliação completa. Investir em seguradoras pode ser uma oportunidade valiosa, mas exige uma abordagem detalhada e informada. Com esse conhecimento, você estará melhor preparado para identificar oportunidades promissoras no setor e potencializar os retornos do seu portfólio.

Temos outros posts com dicas de análises e indicadores específicos para outros tipos de ativos: