Neste artigo, apresentamos as técnicas e os principais indicadores que utilizamos para avaliar empresas, destacando a importância de uma análise bem fundamentada para o sucesso no mercado de ações. Saber qual a empresa comprar talvez seja um dos maiores desafios do pequeno investidor. É a seleção de empresa feita de forma incorreta que leva o investidor a perder dinheiro na bolsa. Vamos mostrar algumas técnicas para ajuda-lo nessa etapa.

Na análise de empresa temos duas vias principais:

- Análise técnica: destinada para quem faz operações de curto prazo na bolsa. Aqui não se analisa a empresa em sí, mas sim o seus movimentos de preços. Essa análise é mais utilizada para quem faz Trader então não iremos abordar isso aqui, pois não é uma análise que funciona para quem investe no longo e médio prazo.

- Análise fundamentalista: essa análise é destinada a entender e estudar os fundamentos de uma ação. Isso é o ideal a longo prazo, então é esse tipo de análise que usamos aqui no blog. Quer entender o que análise fundamentalista? Dê uma olhada nesse artigo: O que é Análise fundamentalista?

Toda empresa publica seus balanços financeiros, então precisamos debruçar sobre eles para entender se essa empresa é boa ou ruim para se investir. O problema que são dezenas ou até centenas de indicadores. Aqui selecionei os indicadores que mais utilizo na análise das minhas empresas.

Criei o meu jeito de investir. Ainda que não encaixe 100% no seu perfil, talvez possa lhe oferecer uma base. Tenho uma série de passos que realizo quando vou analisar uma empresa. Você precisa entender que não adianta criar uma fórmula mágica e seguir recomendações como se fosse uma receita de bolo.

Nós podemos dividir essa análise fundamentalista em duas etapas:

- Análise qualitativa

- Análise quantitativa

Peter Lynch já dizia que analisar empresa é mais arte do que ciência. Lynch, um dos mais bem-sucedidos gestores de fundos de todos os tempos, enfatizava a importância de entender profundamente o negócio, observar tendências e utilizar o bom senso na análise de empresas. Ele acreditava que uma análise qualitativa, que envolve intuição e compreensão dos detalhes específicos de cada empresa, é crucial para o sucesso no investimento.

Apesar da análise qualitativa ser a mais importante, não obstante a análise quantitativa é a mais popular. Por isso vamos começar com a análise quantitativa, mas recomendo dedicar maior atenção nas suas análises qualitativas.

Talvez aí seja um dos motivos de maior fracasso de muitos investidores, dedicarem muito tempo em entender os números e não o causa desses números.Vamos apresentar os indicadores, depois em outro post, iremos mostrar quais os valores chaves olhar em cada um desses indicadores.

Parte I – Analise quantitativa

Primeira passo é olhar os números da uma empresa, o que chamamos de: fundamentos. Normalmente uso uma base de pelo menos 10 anos como período chave. Algumas empresas possuem ciclos de negócios um pouco longo e essa é uma base suficiente para suavizar esses ciclos ao longo do tempo.

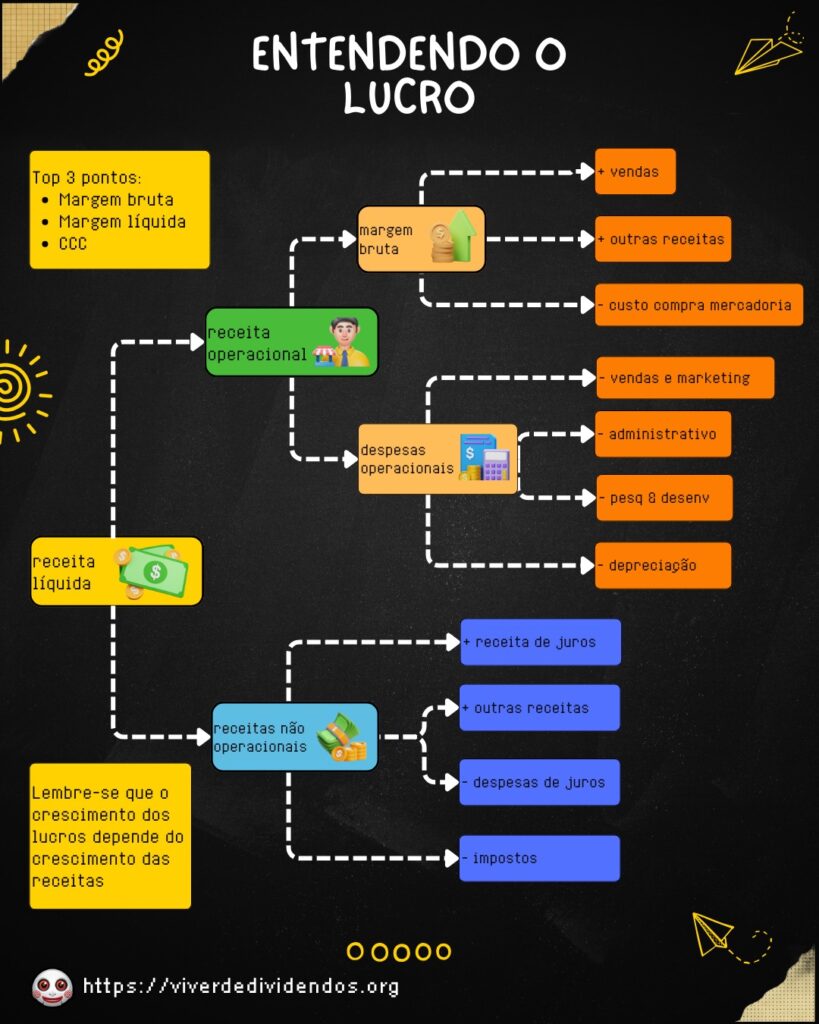

Receita e lucros

Esses são os dois pilares para se olhar ao investir. A receita é onde tudo começa e os lucros onde tudo termina. Muitas pessoas acabam dedicando muito esforço em tentar entender o preço de uma ação, se ela vai subir ou cair na bolsa. Isso não vai importar a longo prazo. O que move o preço de um ativo na bolsa no longo prazo é sua capacidade de gerar lucros.

O ponto é que o Lucro provem da receita. Olhe sempre para a causa e não para o efeito. Aqui não temos muito mistério, Receita é tudo que a empresa conseguiu arrecadar de dinheiro proveniente de suas operações. Lucro é o resultado final depois que a empresa pagou todas as suas despesas.

Isso é meio que obvio. Imagina que você virá sócio de uma padaria, essa padaria não te entrega nem 1 centavo de lucro. Você ficaria sócio dela? Não faz sentido. Agora imagina que essa padaria começasse a te dar prejuízo. Logo você iria querer vender por preço abaixo que comprou. Uma empresa na bolsa é bem semelhante.

Se a empresa não está dando lucro, tiro ela do meu radar, tiro ela da minha carteira. Pode ocorrer de em algum trimestre ou talvez algum ano especifico tenha acontecido algo não recorrente que fez com que ela ficasse no vermelho. Aí entra a parte da arte na análise para entender se isso é algo que irá se repetir com frequência. Em resumo, escolha sempre empresas com receita e lucro positivos.

Dividendos

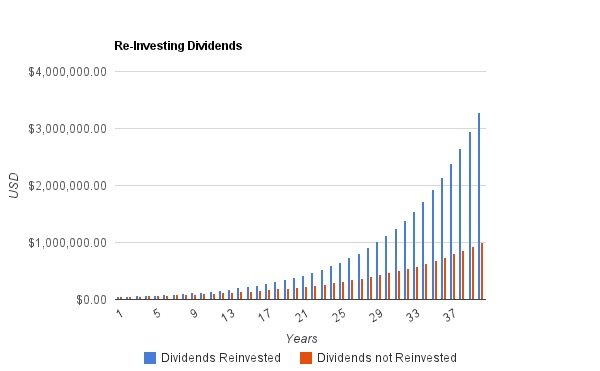

Os dividendos são a parte do lucro que a empresa distribuiu para você. Dividendos são importantes para quem deseja investir para construir uma carteira de ações no longo prazo. Existem vários tipos de empresas que distribuem dividendos. As empresas de dividendos que gosto de investir são as de crescimento de dividendos: empresas de crescimento de dividendos.

Nem todo investidor usa os dividendos tão ativamente em suas análises. Temos vários materiais aqui no blog alertando para esse risco a longo prazo. Recomendo dar uma lida em “ETF e Ações sem dividendos, saiba porque não investir nelas” e nesse “Ações de Crescimento vs Dividendos” para começar a entender melhor sobre esse assunto. Por hora, coloque em mente que os dividendos são cruciais para quem deseja construir uma carteira de ações para aposentadoria.

Sempre ao olhar os números de dividendos e lucros, olhe sempre pelo número de ações.

Número de ações decrescente

Uma empresa na bolsa é como um bolo. Vamos imaginar que esse bolo precisa de ser dividido, sendo cada pedaço o que chamamos de “Dividendo por ação” ou DPA ou DPS em inglês. Se você tem um bolo para dividir para 10 pessoas e o mesmo bolo para dividir para 100, obvio que o primeiro cenário o pessoal receberá uma fatia maior do bolo. Quando uma empresa está na bolsa ela tem uma quantidade de ações, isso séria como a quantidade de pessoas que tem direito nesse bolo.

No mercado americano, muitas empresas costumam re-comprar suas ações para que as pessoas que são sócias da empresa tenham que dividir o bolo com o menor número de pessoas. Portanto, ao analisar a empresa busque empresas que estejam com o número decrescente de ações.

Quando uma empresa está com seus números de ações crescentes, isso significa que ela está diluindo os acionistas atuais. Você está como sócio do bolo aí vem uma pessoa e diz, olha eu estou trazendo aqui meu cunhado (sim é sempre o cunhado filando) para participar da festa, ele não foi convidado no início quando você estava, então agora todos terão que comer menos bolo. Isso é ruim a longo prazo e isso tira valor do acionista.

Taxas de crescimento receita, lucro e dividendos

Olho a taxa de crescimento no período chave de alguns indicadores como Receita, Lucro por ação e Dividendos por ação. Apesar de não ter taxas de crescimento especificas em mente, eu normalmente uso 5% ao longo de uma década, o mais importante é comparar essas taxas com os concorrentes do mesmo setor.

Como buscamos empresas de crescimento de dividendos. Para isso precisamos de ter mais lucros, para ter mais lucros precisamos de crescer as receitas. Olhar esse tripé de crescimento: receita, lucros e dividendos é fundamental para entender se essa empresa está saudável. Gosto de olhar taxas de crescimento do último ano, 3 ano, 5 anos e 10 anos.

Payout

Payout vai mostrar o quanto do lucro a empresa retornou em dividendos. Lembra do bolo que falamos acima, vamos dizer que dos 100 pedaços, essa empresa distribuiu 30. O Payout é de 30%, bem simples de entender.

Manter um crescimento de dividendos saudáveis passará por uma taxa de Payout equilibrada. A empresa que tiver um alto Payout aumenta o risco de corte nos dividendos. Também um Payout baixo é pouco convidativo, pois você receberá um dividendo menor e seu retorno dependerá mais do valuation da empresa e isso é arriscado, leia mais para entender: Dividendos e sua importância.

A empresa que estiver crescendo dividendos e ao olhar para o Payout, esse também estiver crescendo, então esse crescimento é artificial. A empresa não conseguirá manter isso por muito tempo. Uma hora a conta não vai fechar e ela precisará de cortar os dividendos.

Quando uma empresa corta os dividendos os acionistas perdem, tanto no retorno dos dividendos quanto na valorização do ativo. Para evitar isso olhe para Payouts abaixo de 80%. Lembre-se quando disse que análise fundamentalista é um pouco de arte. Nesse caso precisará de entender o perfil da empresa, tem tipos de negócios que são mais não cíclicos e permitem ter Payout maior.

Muitos investidores acreditam que ganham mais com as empresas que distribuem quase todo o dividendo, ou seja, tem payout alto. Você irá observar que ações com altos payouts tem taxas de crescimento de dividendos menores. A taxa de crescimento desses dividendos irá te trazer mais retorno do que o montante que a empresa pagou. Leia mais e entenda: Escolha empresas pelo crescimento do DPA e não pelo Dividend Yield: DY vs DPA.

Dividend Yield

Dividend Yield talvez seja o indicador mais famoso para quem investe em dividendos. Muita gente adorar olhar Dividend Yield para saber se a empresa é boa pagadora de dividendos. Enorme erro pois o Dividend Yield é atrelado ao preço do ativo e por alguma notícia ou alguma dificuldade no cenário macroeconômico a empresa pode parecer uma boa pagadora de dividendos sendo que não é.

Uma vez que o preço cai e o dividendo permanece estável, isso pode ser facilmente “manipulado” pelo mercado, dando a sensação de que ficou barata. Por outro lado, uma empresa pode-lhe render ótimos dividendos mais estar com o preço mais alto que seu histórico. É um indicador bem perigoso, tome cuidado.

DY é também utilizado, erradamente, por alguns para dizer se uma ação é cara ou barata. Falaremos, logo abaixo, sobre como analisar o preço de uma ação com o DCF. Não deixe de investir em uma empresa porque você acha que seu Yield é baixo.

Análise o potencial de crescimento da empresa. Nesse post: Como dobrei meus dividendos em 3 anos explico com um caso clássico aqui do blog. A Visa Inc, tem um yield baixo, mas já me entregou mais dinheiro que muitas ações com altos yields. Como complemento desse assunto ainda temos esse outro post: DPA x Yield.

Como a maioria das coisas na vida, a chave é equilíbrio. Ou você busca um ativo mais equilibrado em todos os sentidos, coisa que você não encontrará fácil e nem muitos, ou equilibra sua carteira. Isso é o que chamamos de diversificar: Diversificação o que é e qual a quantidade ideal de ações que tenho que ter. Diversificar entre ativos que tenham baixo yield e altos yields. Tente construir um mix de ativos que combinados façam um bom equilíbrio.

Gestão da dívida

Dívida é um grande vilão, se mal utilizada. Olhe o endividamento da empresa para entender para onde está indo o seu dinheiro. Assim quando na esfera pessoal é no mercado de ações, um endividamento fora do controle pode afetar negativamente nossa vida. Tem empresas que utilizam a dívida para crescer, isso não é problema, desde que esse crescimento gere caixa e permita pagar esses endividamentos.

Temos alguns indicadores importantes para entender melhor se a empresa está endividada ou não. É muito comum vermos investidores olhando o endividamento e comparando com PL ou EBITDA, não vejo isso como uma abordagem sensata.

Olhar o tamanho da dívida não diz se a empresa está endividada ou não. Vamos dizer que você tem uma renda de 100 mil por mês e uma dívida de 10 mil, enquanto que seu vizinho ganha 10 mil por mês de renda e tem uma dívida de 5 mil para pagar. Observe que a dívida dele é metade da sua, mas sua capacidade de pagamento é muito superior, nesse caso o seu vizinho encontra numa situação de estar mais endividado que você.

O principal indicador que olho em questão de dívida é o ICJ – Índice Combinado de Juros e falo mais sobre ele nesse artigo: Como analisar a dívida de uma empresa.

O ICJ vai indicar a capacidade que a empresa tem de pagar suas dívidas, isso é melhor do que analisar a dívida por tamanho. Dê a devida atenção a essa parte, pois se uma empresa não tiver uma dívida equilibrada, quem estará ganhando dinheiro com ela será os credores e bancos com seus juros.

Margens operacional

Nós temos como calcular 3 tipos de margem, sendo Margem Bruta, Margem Operacional e Margem Líquida. O que mais se vê por aí é o pessoal analisando Margem Liquida. Infelizmente é o pior indicador dos 3 porque a margem líquida é manipulada facilmente por depreciações, amortizações e não recorrente. Prefiro olhar para a Margem Operacional, que é calculada dividindo o lucro operacional pela receita.

A margem operacional é importante para efeito comparativo, se uma empresa possui uma margem operacional maior que os outros pares do seu setor, significa que ela é mais eficiente do que os concorrentes. Além do fato que empresas com boas margens operacionais tendem a passar melhor por crises e recessões.

Se a empresa está enfrentando uma concorrência a sua margem operacional pode diminuir, muitas vezes a margem caí antes das receitas e dos lucros, por isso a margem operacional é um indicador muito importante para sabermos se a empresa está enfrentando problemas.

Peguemos por exemplo caso da Nokia que em 2012 perdeu 90% do seu valor, quem acompanhava as margens entendeu que ela estava com problemas e pulou fora bem antes, pois as margens vinham caindo desde 2002 mesmo que no mesmo período lucro por ação até chegou a aumentar.

Medir eficiência das empresas

Olhar a eficiência da empresa pode ser vantajoso, pois é um dos primeiros locais onde sinaliza-se problemas maiores no balanço. Geralmente antes de vermos um corte de dividendos, começamos a ter ruídos nesses indicadores. Para analisar a eficiência de uma empresa utilizo alguns indicadores como:

- Prazo para recebimento das vendas da empresa

- Giro de estoque

- Prazo para empresa pagar seus fornecedores

O compilado desses três indicadores acima formam o CCC ou Giro de caixa. Esse indicador vai nos dizer quanto tempo leva para o dinheiro investido pela empresa completar um ciclo, ou seja, passar no fornecedor, transformar-se em mercadoria, aguardar a venda, receber a venda e virar dinheiro líquido para um novo ciclo.

Geralmente olho esses indicadores uma vez por ano. Não acho que seja necessário acompanha-los todo o trimestre e na primeira análise sempre comparo a eficiência da empresa com os seus concorrentes e olhando numa base histórica do período chave, observando se tivemos uma melhora ou piora.

Fluxo de caixa livre – FCL

Fluxo de caixa Livre é o que sobra de dinheiro na empresa no final do período. Ele é um dos mais importantes parâmetros para medir o poder de ganho da empresa por parte dos investidores de valor, pois não está sujeito a depreciação, exaustão e amortização.

O FCL pode ser interessante para análise de ativos que tenham grande depreciação ou amortização. Nesse caso, algumas empresas industriais, de software que tem intangíveis muito grande, entre outros segmentos. Para essas empresas é interessante olharmos o FCL ao invés dos Lucros.

Tem algumas empresas que possuem o FCL negativo porque investem muito para o crescimento. Não gosto muito desse estilo de crescimento. Para fazer isso a empresa precisa de diluir os acionistas ou tomar dinheiro no banco, nós dois casos nós saímos perdendo caso o crescimento não atinga das expectativas.

Portanto, procuro fugir de empresas com FCL negativo. Um ou dois anos consecutivos até relevo porque pode ser fruto de eventos não recorrentes, passando disso eu abro uma sinal de alerta.

Valuation com DCF

Essa é a parte onde verificamos se uma empresa está cara ou barata. Alguns investidores gostam de olhar para o P/L (preço sobre lucro), que é a divisão do preço pelo lucro. Esse indicador é bom para analisar se no passado foi pago caro ou barato pela empresa. No presente, o mercado sempre trabalha com a perspectiva de crescimento futuro. Portanto, qualquer indicador utilizado para precificar uma empresa deve, obrigatoriamente, projetar o crescimento futuro.

Embora eu não use o DCF como indicador para determinar se a empresa deve ou não entrar na carteira, gosto de mensurar o valor justo do ativo para ao menos ter uma ideia do que estou comprando. Acredito que a análise qualitativa pode indicar pontos positivos na empresa que me levem a desconsiderar o fato de estar comprando acima do valor justo. Para nós, pequenos investidores, e com aportes mensais no longo prazo, o preço de compra de uma empresa não faz muita diferença.

O método do Fluxo de Caixa Descontado (DCF) é amplamente utilizado para determinar o valor intrínseco de uma empresa com base em suas projeções de fluxos de caixa futuros. Essencialmente, o DCF calcula o valor presente dos fluxos de caixa futuros que a empresa pode gerar, descontando-os a uma taxa que reflita o risco associado a esses fluxos. Isso proporciona uma estimativa do valor justo da empresa, permitindo que os investidores comparem esse valor com o preço de mercado atual.

Apesar de ser uma técnica poderosa, o DCF requer estimativas precisas e bem fundamentadas sobre o crescimento futuro da empresa, o que pode ser desafiador. No entanto, ao usar o DCF em conjunto com uma análise qualitativa detalhada, os investidores podem obter uma compreensão mais completa do verdadeiro valor da empresa e tomar decisões de investimento mais informadas.

Apesar de não utilizar o DCF como decisivo na escolha de uma empresa, gosto de aplicá-lo na hora dos aportes. Leia neste artigo onde explico mais sobre esse método de precificação utilizando o Fluxo de Caixa Descontado.

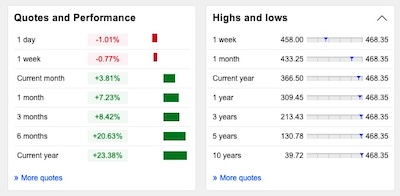

A variação da sua cotação

A cotação tende a acompanhar os lucros, isso não temos dúvida. Ainda sim acho importante olhar para o histórico de preços para termos uma idéia de como foi a trajetória até aqui. Se você fez uma boa análise de seus fundamentos os preços não devem impactar na sua decisão. Agora se não conseguiu analisar a empresa pelos seus fundamentos e está apenas olhando a variação do seus preços, terá uma grande chance de fracassar nesse investimento.

Gosto de olhar como foi a evolução do ativo no ano, nos últimos 3, 5 e 10 anos. Dou uma atenção especial em como está a cotação da empresa olhando as últimas 52 semanas. Isso não decide a minha posição, não vai definir se vou ou não colocar a empresa na minha carteira de ações.

Já falamos aqui diversas vezes sobre escolha empresas pelo crescimento do DPA e não do DY, mas nunca me canso, pois olhar cotação é algo que mais prejudica os investidores: invista regularmente e não se preocupe com P/L. Quantas vezes deparamos com pessoas que deixaram de entrar em determinados ativos pois achavam que estava caro.

Não vou deixar de comprar uma Microsoft porque ela está em seu topo histórico. Meu raciocínio é se a empresa está crescendo lucros, receita e todo o resto está ok, coloque-a na carteira e aporte mais nela. O cara que ficou esperando a Microsoft baratear está até hoje aguardando.

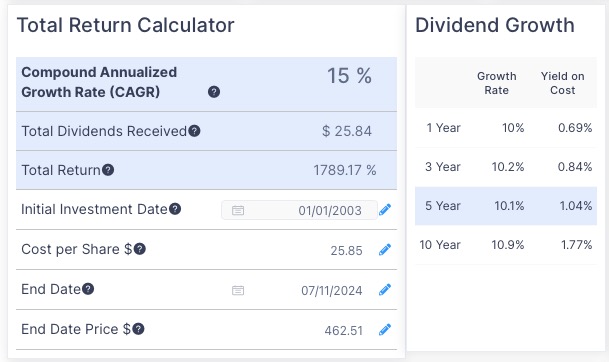

Veja o retorno total do ativo

Olhar só o quanto o ativo cresceu a nível de cotação e como olhar uma pintura pela metade. Precisamos de entender o retorno total de um ativo: como calcular o retorno total de uma ação na bolsa.

Sabemos que resultados passado não garantem o futuro. Ainda sim, gosto de olhar como foi os últimos 10 anos ou talvez o período em que a empresa começou a aumentar dividendos até hoje. Vejo se o retorno anual é satisfatório com a minha meta para a empresa. Note, que deve-se considerar nisso o valuation da ação e o quanto ela gerou de dividendos para você.

Veja o exemplo da Microsoft que começou a subir dividendos desde 2003, então puxo esse período e vejo o quanto ganharia no meu CAGR. Um CAGR de 15% é algo fantástico, bem acima da curva. Isso não garante que termos nos próximos 20 anos o mesmo retorno, mas serve para termos uma boa base do que pode nos esperar em determinado ativo.

Parte II – Análise Qualitativa

O pessoal confunde um pouco as coisas e muitas pessoas acabam levando para o lado extremo da análise de empresa, tem gente que parece meio xiita ao analisar empresa e acha que tudo pode ser captado apenas nos números, não estou aqui falando que os indicadores da empresa não são importantes, mas apenas que eles devem ser usados junto com uma boa dose de feeling.

Esta fase de análise é onde pergunto-me sobre a empresa:

- Como ela faz dinheiro?

- Ela conseguirá ser capaz de continuar a fazer dinheiro no futuro usando o modelo de negócio atual?

- As pessoas gostam dos seus produtos? Porque e porque não?

- A empresa tem uma boa reputação?

- Qual o cenário competitivo?

- Existe um ambiente regulatório favorável ou desfavorável?

- A empresa se diversificou ou estão excessivamente confiantes em um produto ou serviço?

- Eles são capazes de se transformar, quando necessário?

Responda essas perguntas em um formulário e isso irá te ajudar a entender bastante sobre a empresa. Além desse entendimento do case de negócio, precisamos olhar outros aspectos como as vantagens competitivas (fosso econômico), a administração, o tempo da empresa na bolsa, onde a empresa atua e sua sede, se é uma empresa regional ou multinacional.

Fosso econômico

Um termo cunhado por Warren Buffett, é importante olhar para cada empresa como um castelo. E em torno deste castelo existe um fosso. E é esse fosso que protege a empresa contra as hordas de concorrentes que tentam destruir o castelo. Quanto maior o fosso é mais provável que a empresa será rentável por muitos anos. Tenho um artigo aqui que aprofundamos sobre esse assunto: Escolha empresas com fosso competitivo.

Temos algumas vantagens competitivas que podemos destacar como principais:

- Economia de escala

- Marca

- Barreiras de entrada

- Elevados custos de transferência

Esses são os quatro pilares, mas temos cerca de 14 fossos competitivos catalogados aqui no blog: Os 14 fossos competitivos que você não conhecia e 4 que você já sabia!

A marca é um fator determinante na escolha de um produto. Durante anos, a Coca-Cola – KO foi a principal marca do mundo, exemplificada pela resposta comum de “Então me vê uma garrafa de água” quando um cliente descobre que não há Coca-Cola disponível.

Recentemente, a Apple – AAPL desbancou a Coca-Cola como a marca mais valiosa, segundo a Bloomberg, e seus produtos são significativamente mais caros que os da concorrência, graças ao poder de sua marca. Esse poder proporciona uma vantagem competitiva significativa, permitindo à empresa manter preços premium, garantir melhores margens e proteger-se contra a inflação.

A fidelidade à marca também permite que a empresa repasse aumentos de custos para os clientes, mantendo sua rentabilidade mesmo em cenários econômicos adversos.

CEO e Ownership

Conheça o CEO: entenda sua trajetória, o tempo que está na empresa e suas conexões anteriores. É importante saber se ele é novo ou antigo no cargo e se realizou transformações significativas. Uma boa administração é crucial para o sucesso ou fracasso do negócio. Para um exemplo prático, assista ao vídeo “Adobe – Balanço comentado 2T24“, onde há uma parte dedicada à análise da administração.

- Nome do CEO

- Idade

- Quanto tempo ele começou na empresa

- Quanto tempo ele é CEO

- Ele é homem ou mulher: existe uma mística de que as empresas controladas por mulheres na bolsa não tendem a ir muito bem. Eu tenho umas 5 empresas controladas por mulheres, isso não faz diferença se ela for competente. Toda via tem gente que se preocupa bastante isso, então coloque na sua lista porque bater o mercado não é você e sim tentar pensar em como o mercado se comportará.

- Visão politica do CEO e da empresa: aqui podemos ver em quem a empresa está doando dinheiro nas campanhas politicas. Muito de quem ela apoia politicamente vai dizer se irá beneficiar ou não do politico no governo.

- Aquisições que foram feitas desde que ele assumiu: veja se essas aquisições foram positivas. É uma informação difícil de capturar na mídia, mas as vezes tem algumas pistas.

- Veja se a empresa está altamente envolvida em pautas ESG: essa é uma maneira fácil e prática de sabermos se a empresa está preocupada com pautas ideológicas ou em fazer dinheiro. Em resumo, se a empresa tem altos índices de ESG é um alerta. Pois indica que ela irá contratar colaboradores por questões ideológica e não por competência e isso a longo prazo tem uma conta alta para nós acionistas. Evite empresas que sejam ancoradas na ESG. ESG é um sigla para indicar o quão esquerdista a empresa é!

Investidores frequentemente monitoram níveis de insider e institutional ownership como parte de sua análise de ações. Mudanças nesses níveis podem sinalizar confiança ou desconfiança na empresa.

Insider Ownership refere-se às ações possuídas pelo CEO, diretores e funcionários da empresa. Um alto nível de insider ownership gera confiança, pois indica que os líderes estão comprometidos com o sucesso da empresa, compartilhando os mesmos riscos dos investidores. No entanto, aqui é difícil encontrar números acima de 5% à 15% de Insider Ownership.

Institutional Ownership envolve grandes fundos e instituições financeiras que possuem ações da empresa. Esse tipo de ownership proporciona estabilidade ao ativo, ajudando a monitorar e avaliar seu desempenho.

Embora seja desejável que esses números sejam significativos, existe o risco de manipulação por parte da empresa, o que pode prejudicar os interesses dos pequenos investidores. Por exemplo, a Apple tem um Insider Ownership de apenas 0,1%, enquanto seu Institutional Ownership é superior a 50%, indicando que a maioria das ações está nas mãos de grandes fundos.

Atuação geográfica

Entenda como a empresa está atuando, seja a nível regional dentro do mercado americano ou como uma multinacional. Isso é importante porque há riscos e benefícios em ambas as situações.

Houve um período em que o dólar estava desvalorizado, o que resultou em resultados ruins para empresas globais como Johnson & Johnson, Coca-Cola e Procter & Gamble, que eu tinha na carteira. A desvalorização do dólar impactou negativamente os lucros repassados aos acionistas.

Ser uma multinacional apresenta riscos cambiais, mas também traz segurança. Houve momentos em que algumas empresas que eu possuía não tiveram um bom desempenho devido à fraqueza da economia americana naquele ano. Nesse contexto, as multinacionais conseguiram manter resultados mais estáveis devido à diversificação geográfica de suas operações.

Como mencionado anteriormente sobre diversificação (ver post: 8 – Diversificação: o que é e qual a quantidade ideal de ações), é crucial diversificar em ativos com diferentes características para equilibrar os riscos e aproveitar as oportunidades.

Takeaway

Concluir uma análise de empresas na bolsa de valores envolve a combinação de indicadores quantitativos e qualitativos para obter uma visão abrangente do potencial de investimento.

A análise quantitativa fornece uma base sólida ao examinar números como receita, lucros, dividendos, margens operacionais e gestão da dívida. Esses indicadores ajudam a identificar a saúde financeira da empresa e seu potencial de crescimento. No entanto, a análise qualitativa é igualmente crucial, pois permite compreender fatores como a competitividade do setor, a qualidade da administração, a reputação da empresa e sua capacidade de adaptação e inovação.

A integração dessas duas abordagens oferece uma perspectiva mais completa e robusta para tomar decisões de investimento informadas e estratégicas. Ao dominar esses indicadores e técnicas de análise, os investidores podem construir uma carteira de ações mais resiliente e diversificada, capaz de oferecer retornos consistentes a longo prazo.

Antes de comprar uma ação, leia o balanço completo dela. Depois que ela estiver na sua carteira aí você vai entrar na etapa de manutenção, aqui será mais simples de gerir, recomendo a leitura desse material para essa etapa: Como gerencio minha carteira de dividendos.

É essencial lembrar que não existe uma fórmula mágica para o sucesso no mercado de ações; cada investidor deve adaptar as metodologias às suas próprias necessidades e perfil de risco. Além disso, a constante reavaliação das empresas e do cenário econômico é fundamental para ajustar estratégias e garantir que as decisões de investimento continuem alinhadas com os objetivos financeiros de longo prazo. Com dedicação e estudo, qualquer investidor pode se tornar mais confiante e eficaz na seleção de empresas promissoras para sua carteira.

Temos outros posts com dicas de análises e indicadores específicos para outros tipos de ativos:

- Indicadores que uso para investir em REIT

- Como Analisar Seguradoras na Bolsa: Indicadores e Estudos de Caso

- Indicadores que uso para analisar Bancos

Viver, seria interessante um dia se você pudesse fazer um vídeo comentando sobre a TESLA.

Abraço

já tem uai, olha aqui

Boa tarde!

ME tira uma dúvida….na parte referente ao Payout, você fala sobre a taxa de crescimento dos dividendos contra os lucros e fluxo de caixa livre. No caso, você compara o quanto os 3 foram crescendo?

Ainda sobre o assunto, você fala em comparar esses valores com a taxa história histórica do payout. Em relação a essa taxa, ela seria calculada como? seria a média do período analisado?

Obrigado pela ajuda.

vc tem que observar se o existe crescimento primeiro da receita, sem crescer receita não tem crescimento de lucro e não tem depois de dividendos. pode-se aumentar por um tempo com o payout mas não vai durar pra sempre, entao observe essa escadinha

Entendido.

No caso em questão teve uma evolução, tanto na receita como nos demais.

Como seria esse cálculo da taxa histórica?

é só vc comparar com a evolução do Payout se vc vê um payout de 30 depois 50 depois 80 etc… significa que ele ta crescendo dividendos queimando payout

VdD,

Li um post sobre análise de FFO para REITs, mas não estou encontrando mais! Poderia me enviar o ink, por favor!

Obrigado!

deve estar aqui nesse post http://viverdedividendos.org/primeiros-passos-nos-dividendos/

Obrigado VdD!

Em qual video voce fala sobre os indicadores de banco?

não tem video fiquei de fazer um artigo, um dia sai, tá na pauta :)

VdD voce pode me dar umas dicas de como calcular a margem operacional?

A maioria dos sites nao mostra um histórico anual da margem, fui atrás para saber como calcular e cheguei nesse resultado:

Resultado operacional (ou Lucro operacional) / Receita Liquida (ou Vendas Liquidas)x100.

Porém tem empresas que nao disponibilizam Resultado operacional ou lucro operacional, é o caso da ITSA4. Existe outro nome para esses itens? Grande abraço

A ITSA4 é uma holding acho que isso não faria muito sentido pra ela, por isso eles não publicam.

tem indicador que não se encaixa em determinadas empresas.

Onde é possível conseguir tantas informações a respeito de uma empresa? É necessário assinar algum relatório?

Eu geralmente pego isso no MS, vc já viu videos meu explicando sobre isso ? se não me responda que te mando um link aki

Bom dia VdD. Poderia mandar o link de seu vídeo explicando, por favor.

Obrigado!

olha esse que fiz sobre a FB recente

Muito, muito, MUITO obrigado por esse artigo, VdV!

Onde você fala dos motivos de encerrar seus investimentos na Bovespa?

valeu J

leia aqui.

VdV!

Sobre a Joint Tenants with Rights of Survivorship, a DRIVEWEALTH me respondeu que através do link do “Viver de Dividendos” ainda é possível abrir tal tipo de conta.

Para quem já tem conta lá, mas individual, me disseram para abrir novamente.

abre no link pra cair as balas Juquinhas kkkk

Joao, acabei de fazer esse processo. Após a abertura da Joint account (Conta conjunta), preenchi um formulario para transferir os recursos da Single account para a Joint account recem criada.

Mais um artigo top! Acabei de recomendar o blog para um amigo, parabénss!

valeu GS

Caro VDD

Já invisto na bolsa brasileira e gostaria de diversificar os meus investimentos na bolsa dos EUA porém não falo inglês . Isso seria um empecilho ?

olá IF

seria ideal que vc procurasse pelo menos ler em inglês, falar não há necessidade porque vc não vai se comunicar por voz, mas pelo menos ler seria legal

todo caso vc consegue resolver sem ser nenhum expert no inglês

Obrigado vdd

Fala VD, blz meu caro?

Muito bom o artigo, como todos os outros!

É pelo menos, a segunda vez que o leio e cada vez aprendo uma coisa nova.

Veja só, como você avalia o crescimento dos lucros?

Pergunto isso, porque assim como a margem líquida, os lucros também são facilmente manipulados. Mas ainda não sei a resposta para essa questão, a partir de qual parâmetro devo avaliar o crescimento dos lucros e do caixa?

Abraços,

André

olá AL

depende muito da empresa, tem algumas que vc não pode usar o lucro pra fazer suas medições vc precisa de utilizar o EDTIDA pois a empresa tem uma depreciação muito grande, exemplo sao industrias, ferrovias, entre outros setores que exigem geralmente alto grau de investimento de maquinarias, ou as vezes a empresa tem um intangível gigante e vai depreciando essa merda ao longo do tempo, eu falo sobre isso no XD+ no artigo 00 ou 01 se não me engano.

tem um serviço que pode lhe ajudar a praticar essa avaliação dos resultados da empresa, leia isso aqui

olá TL

sou da época que o OC era mais focado em politica, agora ele fica mais na parte filosófica da coisa

Pelo que entendi dos vídeos sobre o teu negócio a Totvs parece ser uma concorrente tua.

Não seria um contra senso investir em uma concorrente da tua empresa?

olá Diogo

logico que não, vc veja a Microsoft comprou parte de Apple quando ela não valia nem 1/3 do que vale hoje, e olha o que a Apple é hoje frente a Microsoft… e as duas era rivais diretas por um longo tempo, hoje a apple se distanciou tanto da Microsoft que a empresa do tio Bill nem faz mais cocegas na maça

no meu caso especifico não é que a Totvs seja uma concorrente porque em grande parte os meus clientes não é perfil dela, agora talvez eu entre em bem mais concorrência com ela, já que comprou a Bematech, e essa sim é um rival direta, mas enfim eu não sou mais sócio dela, não por esse motivo de ser concorrente, mas porque tive que vender minhas ações aqui no Brasil

também não vejo problema em colocar a grana em um concorrente, se me desse retorno que mau teria, veja o exemplo da Microsoft, as vezes aquele investimento q vc faz lhe rende bem mais do que o q está hoje.

Boa Tarde VDD!

Estava vendo esse vídeo seu no Youtube: https://www.youtube.com/watch?v=VPp3yp3xbhs (Como gerenciar uma carteira de Dividendos), e a dúvida é a seguinte:

1. Como eu consigo acesso a todas as informações das futuras empresas americanas que eu irei investir (Revenue; Net income; Earnings per share; Dividends; Payout ratio %);

2. Essas informações tem na plataforma Pense Rico?

Agradeço mais uma vez os esclarecimentos!

olá AF

1 – no momento vc precisará de fazer as consultas no MS veja aqui um vídeo de exemplo.

2 – infelizmente no momento apenas empresas brasileiras, em breve liberaremos as empresas americanas.

O que vc chama de MS…

obg…

morning Star o site de dados sobre as empresas bate ai no google é muito conhecido ou olha um video do balanço comentado como esse

VdC,

Muito bom o post.

E excelente o conteúdo do seu blog.

Parabéns.

Valeu Magrão

tem este também que é só sobre endividamentos, vale a pena conferir

Olá VD, cara muito bom o seu blog, estou aprendendo muito. Fiz minha inscrição no Morningstar hoje versão free, porém não sei como vc pega todos aqueles dados que vc comenta nos balanços. Olhei o WMT e não vi as dívidas, os juros, o fluxo caixa livre, LPA. Daria para vc me dizer o passo a passo?

Valeu

Flavio

Olá Flàvio

Dá uma olhada nesse vídeo http://viverdedividendos.org/balanco-comentado-wal-mart-wmt-4t15/

Temos vários outros sobre balanço comentado e recomendo assistir todos.

Consegui aqui. VD fiz uma análise no Morningstar entre Ultrapar e Cielo. Verifiquei que a Ultrapar está mais redondinha que a Cielo porém ambas estão com dívidas e com aquele índice de cobertura de juros abaixo de 5, principalmente a Ultrapar, porém o Roi da Ultrapar está crescente, já o da Cielo está decrescente. Vc compraria algumas destas ações, qual seria? Vc analisa o Roi quando a empresa tem dívidas?

Obrigado

Flavio

Então Flàvio tem umas análises das duas aqui no blog. Ambas são boas empresas mas parece que a ultra tem uma independência maior que a cielo, essa algumas vezes depende um pouco das empresas mães.

Olá, eu comecei esse ano a investir meu dinheiro em bitcoin, com mineradoras de cryptomoeda, porém acabei achando seu blog e agora estou pensando um pouco mais alto, pois sempre quis saber como investir numa bolsa de valores. Porém estou completamente perdido kk’ , gostaria bastante de saber os lucros e vantagens de investir em bolsa, caso tenha algum link sobre, poderia me informar? Ótimo post e obrigado.

Olá Kaique

recomendo dar uma lida no livro do Jeremy Siegel é uma leitura intermediaria. Sobre bolse você pode acompanhar nosso balanço comentado, temos alguns videos no canal e de forma adicional a nossa revista que pode ser um bom material de apoio nos seus estudos.

Como você consegue todas essas informações dessas empresas americanas? Suponho que você domina a língua inglesa ou você consegue essas informações em português ?

dá uma olhada nos nossos vídeos de balanço comentado tem muita coisa lá que você vai ver como funciona, veja aqui.

Olá, muito bacana o artigo. Interessante a parte das Margens Bruta, Operacional e Líquida. Você pode me dizer como achar nos balanços das empresas essa margem operacional? Ela fica em algum lugar especifico que se possa consultar imediatamente ou só fazendo contas?

Obrigado.

Olá Marcelo

Isso já tem tudo calculado em sites como o morningstar

Na lateral do site tem um menu com a opção balanço comentado. Olhe essa categoria que explico como achar isso

Obrigado pela resposta! Entrei no site mas não apareceu pra mim o menu lateral do site que vc se referiu, não sei se é porque estou em um Mac, mas não acho q seja isso. Por exemplo, sei que vc frequenta o site do Bastter, em alguma parte dos quadros de ações de lá existe essa informação?

Nos balanços das empresas que elas soltam pelo que eu entendi não tem mastigado, né?

Teria que entrar em algum lugar e fazer contas, saberia me dizer onde encontrar isso nos balanços?

abs, m.

eu também estou no mac e pra mim aparece isso não faz sentido

de toda forma acesse diretamente aqui: http://viverdedividendos.org/category/balanco-comentado/

o menu lateral que comentei é aqui no blog não no morningstar

veja como analisar e ver as margens tem vários videos aqui no blog pra lhe ajudar sobre isso

hahahaha.. sorry! Achei que vc estivesse falando na lateral no site da Morningstar, desculpe. Vou dar uma olhada.

Obrigado.

Um primor esse seu artigo, parabéns.

valeu FCLivre

[…] Viver de Dividendos […]

Como vc sabe, sou iniciante e estou comendo seu blog para aprender o máximo que puder rs…

Se fosse para seguir uma ordem de estudo para aprender, vc sugeriria essa aqui?

http://viverdedividendos.org/os-indicadores-que-uso-para-analisar-empresas/

http://viverdedividendos.org/avaliar-acao-com-fluxo-de-caixa-descontado-dcf/

http://viverdedividendos.org/modelo-de-desconto-de-dividendos-valuation/

Há algum outro link tão importante quanto este que vc comenta sobre avaliar uma empresa?

Obrigado mesmo pelo blog!

Olá paulo

Obrigado pela força. Nós estamos aí pra aprender juntos.

Bem analisar empresa não é difícil mas requer uma certa persistência. Primeiro aprenda bem sobre os indicadores depois comece a ler todos os releases e balanço (esse se tiver um pouco mais de tempo) e principalmente acompanhar os webcasts todo o tri.

Depois de uns trimestres vc engaja na análise de valuation.

Eu estou começando a usar o mormingstar, só não estava conseguindo achar as ações brasileiras. Achei a CIEL3, realmente o site é muito bom, mesmo na versão free. Muito obrigado.

Olá, boa noite, estou começando na analise fundamentalista, alguns desses indicadores são mais amigáveis para mim outros não. Ainda não comprei a minha primeira ação, mas todos os dias fico pesquisando. Atualmente tento diversificar com Tesouro e LCI. Agora, em Outubro, vou começar com FII e Ações e bum, um blog falando que existe coisa melhor, investir nos EUA. Bem, ainda acho que é muito forte para mim, pelo menos nesses primeiros meses. Muito obrigado pelo blog e pelas dicas, mas quero saber, existe um site, mesmo que pago, que fornecesse esses indicadores, todos juntos? Eu sempre entro no fundamentus.com.br, http://www.bastter.com e http://www.guiainvest.com.br. Porém no primeiro você tem que pegar balanço da empresa e fazer esses cálculos, nos outros não sei se na versão paga posso pesquisar e ter esses indicadores facilmente. Você faz tudo na mão? Nem vou falar de tempo, pq vc deve ter tanto ou menos que eu. Mas estou me sentindo perdido, sem saber por qual empresa da Ibovespa começar a me debruçar nos DRE e BP.

Olá Lucio

Valeu pela força, bom saber que o site está te ajudando de alguma maneira. Bem sobre o site eu uso o morningstar para fazer as analises dê uma olhada nos vídeos aqui do blog pra ter uma ideia, no morningstar vc vai achar quase todos os indicadores quantitativos para a sua analise, mas a leitura dos releases e escutar os webcast é muito importante pois você passa ao longo do tempo à entender melhor como a empresa funciona.

bons estudos e qualquer dúvida é só postar.

Oi, obrigado pela pronta resposta. Ontem, após fazer a pergunta, achei um site que tem ações brasileiras também e fiz essa pesquisa da Metal Leve http://br.investing.com/equities/metal-leve-on-ej-nm-ratios só não achei de cara o FCL, Payout histórico e a cobertura de juros, mas já é alguma coisa. Não vi como fazer comparações. Poderia dar uma olhada e avaliar o site? Obrigado.

Olá Lucio

No investing tem o fluxo de caixa, o payout só num achei o cobertura de juros, mas deve ter também porque tem até os de eficiência, aprece um site bem completo o problema que ele não mostra os 10 anos como no morning star mas pode ser uma opção para aquelas empresa que não estão listadas no bolsa americana

O conceito de FCD usa o valor do lucro por ação dos últimos 3 ou 5 anos, taxa de desconto, perpetuidade e taxa de crescimento e anos de crescimento do LPA durante um certo período? Você usa para todas empresas brasileiras esta fórmula do FCD?

Não há sequer uma empresa brasileira que se encaixe nos critérios do DDM?

Abraços

Olá Erick

A única empresa de crescimento de dividendos que temos é a Ambev

Para as outras empresas de trade de valor e para as brasileiras desde que os crescimentos nos lucros da empresa possam ser “previsíveis”.

Se você pegar uma empresa que tem variação muito grande nos crescimento dos lucros, tipo empresas cíclicas você não vai ter uma precisão muito grande sobre o FCD dela porque determinar o crescimento da taxa de lucro de forma mais próxima da realidade é o grande calcanhar de Aquiles do FCD, mas isso é coisa que vamos aprendendo com o tempo e a medida que vamos conhecendo melhor as empresas, existe algumas ferramentas que podem ir aprimorando esse detalhes.

E como é o método de Fluxo de Caixa Descontado que você usa para as empresas nacionais?

Eu ainda não invisto na bolsa americana.

Acredito que vou deixar apenas uma empresa cíclica na minha carteira.

Olá Erick

Vou ainda montar um artigo sobre o Fluxo de Caixa Descontado, mas já adianto esse é um dos últimos dados que olho e não me influencia na compra ou venda de qualquer ativo, mais importante é entender o case de negocio da empresa e sua administração.

E em relação às suas planilhas? Há como disponibilizá-las?

Você usa para que o Fluxo de Caixa Descontado para quê, já que não é importante para você e não influencia a compra ou a venda do ativo?

Erick,

Basicamente para os aportes, mas eu calculo também na hora de adicionar uma empresa na carteira pra ter uma ideia do tamanho da sua margem de segurança.

O que quis dizer é que ele isoladamente não me serve de nada é preciso combina-lo com outros dados e com outras informações só assim ele passa a ser útil na minha analise.

Esqueci de fazer outra pergunta hehehe.

A taxa de crescimento que você utiliza da empresa é sempre baseada na média? Se você utilizar uma taxa de crescimento no auge de um setor cíclico assim como eu utilizei com a Helbor, isso vai distorcer muito o valor justo da ação, correto? Como avaliar empresas de setores cíclicos? (Pergunta 5)

Suas planilhas podem ser disponibilizadas?

Já respondi muita coisa no outro post, mas só pra complementar um visão pessoal minha, eu até comentei nesse vídeo de analise do Wal-Mart, atualmente não coloco empresas cíclicas na carteira, esse mês vendi a Vale (ainda não tive tempo de fazer o post) e agora estou apenas com a Chevron porque no momento parece ainda ter uma excelente administração, mas está de quarentena não aporto mais nela e se piorar os crivos que travei nele eu vou vende-la sem dor nem piedade.

Ola Viver de Dividendos,

Primeiramente gostaria de elogiar o seu blog. Ele é o mais completo, rico de conteúdo e em clareza de informações da blogsfera. Parabéns pelo excelente trabalho!

Eu leio demais sobre ações, sou completamente viciado. Mas confesso que não tenho muita paciência para analisar os balanços das empresas, gosto das informações mais mastigadas. Já invisto há 3 anos quase e possuo 12 ações em minha carteira. Eram 13, vou vender uma segunda e ficar com 12.

Fui escolhendo pelos múltiplos atrativos na época, em 2013, e destas, 13 ações que comprei até final de 2014, em 7 estou no prejuízo a valor de mercado atual, coisa que você despreza. Já li muito sobre o Bastter e uso o Trading System do Bem.

A que venderei é a Helbor, depois de uma compra a 9,40, sairei a 3,18 (se não cair mais na segunda). Simplesmente o que me levou a comprar a empresa foram os múltiplos, não entendia o que se passava na época com o setor e acabei dançando. Tanto que comprei Eztec, mas esta continuarei com ela, pois acredito que seja uma empresa melhor e que possua valor ainda.

Minha carteira não ficou boa porque tinha 3 ações no setor de construção (Helbor, Eztec e Eternit – resultado de péssima diversificação). Confesso que não ficou claro pra mim seu método, você escolhe um setor primeiro para depois vê as ações daquele setor ou seleciona ações aleatoriamente? (Pergunta 1)

Pela análise de lucros passados, se as duas construtoras viessem entregando o ritmo de crescimento que elas tinham, o preço em 2013 estaria muito barato. Porém, não foi o que aconteceu. Esta análise da empresa sem olhar o setor, cíclico ou não, mostrou-se terrível e ao não entender o que se passava com o setor e só olhar a empresa e os lucros passados me levou a este baita prejuízo nessa ação.

Notei também que você não investe em estatais, eu tenho a CEMIG e o Banco do Brasil. Por enquanto não vejo motivos para me desfazer deles, mas os múltiplos atraentes de ambos foi o que me fizeram comprar. Continuo gostando dos resultados entregues por ambas, mas me vejo decidido a sair do banco do Brasil. Você nunca considera estatais em sua análise? (Pergunta 2)

Também tenho CCR, empresa a qual você se desfez, mas esta ainda gosto dela e pretendo mantê-la porque sempre acho que as revisões tarifárias são acima da inflação.

Não gosto de aportar como manda o Trading System do Bem. Como você chega em que empresa aportar na prática? Você faz o cálculo do preço justo pelo DDM em todas as suas empresas todos os meses e a que tiver a margem de segurança maior você aporta? (Pergunta 3)

Achei muito interessante a forma de aporte descrito pelo Portinho em seu blog: https://blogdoportinho.wordpress.com/2010/11/11/o-metodo-dos-aportes-dobrados-tecnicas-para-gestao-de-aportes-em-carteira-propria-e-em-fundos/

Mas não sei como isso se aplicaria na prática com uma carteira de várias ações sem levar em conta o Ibovespa, pois compartilho a mesma opinião que a sua, pois este é só um índice e não quer dizer nada pra mim. Gostaria da sua opinião sobre este método.

Você usa o Fluxo de Caixa Descontado para Fundos Imobiliários e mais o que? (Pergunta 4)

Abraços e obrigado pela solicitude às perguntas!

Muitas perguntas vai sair um mega post de resposta porque não tem como ser sucinto nessas assuntos.

Antes de começar só abrir um adendo, minha história é muito parecida com a sua, tinha muitas empresas e fui depois com o tempo tirando as que foram ficando ruins, não é errado nem é para se sentir culpado porque escolheu empresas e elas depois ficaram ruins, ninguém tem bola de cristal para acertar o futuro, aposto que muitas dessas q você comprou e diz hoje estar no prejuízo eram empresas boas na época e com a queda do mercado ou alguma ação por parte da administração ou mesmo do governo acabaram piorando. Isso é natural empresas boas também podem ficar ruins o errado é manter essas empresas ruins na carteira, se ficou ruim eu vendo e parto pra outra sem dó no coração.

Pergunta 1: Geralmente quando não tenho nenhuma ideia vou pelo Setor, pego um setor que me interessa e estudo as empresas dele, vejo os principais players e faço uma pré seleção de acordo com o fator quantitativo, isso claro no mercado americano que tem um numero gigante de empresas, no Brasil é mais fácil porque o numero de boas empresas é muito pequeno daí fica mais fácil conhecer as principais. Também ocorre de quando está estudando uma empresa acaba conhecendo outras que tem ligações diretas, por exemplo quando estava lendo sobre Manhattan vi sobre o Omni Channel e comecei a pesquisar sobre isso aí descobrir que a GAP está fazendo mudanças nas suas lojas para oferecer Omni Channel aos clientes acabei comprando GAP nesse caminho pois vi que parecia uma empresa boa num bom setor. Então não tem muita regra com o tempo você vai naturalmente conhecendo boas empresas.

Os gosto de começar pelos setores pois é a base, gosto de fugir de alguns setores cíclicos ou com muita exposição a riscos, por exemplo eu nunca comprei empresas de construção porque acredito que é um setor que depende diretamente do desenvolvimento da economia do país, uma economia em queda não se recupera em 5 ou 6 anos isso pode levar décadas até, outro caso foi o das empresas de educação, tava o ano passado todo mundo comprando empresas de educação, elas subiam absurdos por mês você se sente até tentando a entrar no balaio, mas eu optei por ficar de fora pois via que estavam com muita exposição ao governo e uma hora ou outra esse jogo poderia mudar, se o governo mudasse as regras do jogo elas iriam passar uns bons bocados. Também já levei muita bolada nas costas por escolher o setor errado, um exemplo recente seria o de portos com a Santos Brasil e outro a Eletropaulo com o setor elétrico.

Com o tempo você vai conhecendo mais o mercado e consegue prever alguns movimentos que podem ocorrer, por exemplo postei a um tempo atras sobre a PETRO mas não especificamente sobre ela, falando mais do setor no brasil, depois falei sobre a CCR, acho que já até leu o post, mas se não leu vale a pena dar uma lida… e os riscos inerentes no futuro, enfim com o tempo você vai pegando o jeito e consegue antecipar e sair antes que a empresa comece a piorar de vez. Acho que o mais importante do que apenas sair da empresa e entender o que deu de errado, muita gente sai só porque a cotação despencou ou os lucros caíram mas não procura entender o que motivou isso, enfim você pode ver em quase todos os posts que faço sobre venda quase sempre tenho um motivo ligado ao case de negocio da empresa e tendo entender do porque a empresa começou a ficar ruim.

Pergunta 2: Eu não gosto de estatais, mas nada contra quem goste se o cara acha interessante ter diretamente o governo como sócio não tem argumento que vá faz-lo mudar de ideia. Mas eu vejo não só o nosso governo como praticamente todos do mundo, eles são governos e não estão ali para agir em prol da empresa, mas sim em prol da política econômica que pode mudar como o vento muda de direção. Claro que terá exceções, você vai achar aí um gato pingado de empresas com bons resultados mesmo sendo estatais, mas eu prefiro fugir delas, ter o governo como sócio coadjuvante já é demais pro meu coração.

Pergunta 3: Você não entendeu, não uso DDM para todas as empresas, mas apenas para as de Crescimento de Dividendos, empresas brasileiras (todas) e algumas empresas americanas que não sejam de crescimento de dividendos eu prefiro usar o fluxo de caixa descontado, como é o caso da MANH que é um trade de valor e que não distribui dividendos, nesse caso não tem nem como usar DDM nela. DDM é apenas para empresas que pagam dividendos crescentes, ou seja empresa que paga a mais de 5 anos (apesar de preferir 10 anos) ano a ano um dividendo superior ao ano anterior.

Pergunta 4: Eu não uso fluxo de caixa para FII eu ainda não tenho nenhuma precificação para FII, se encontrar algo especifico até uso, mas precificação o pessoal acha que é só pegar a formula e sair aplicando, tem que saber pra qual tipo de empresa a formula foi desenvolvida, pra qual objetivo se é de curto ou longo prazo, ajustar os parâmetros para empresas brasileiras, FIIs e empresas americanas enfim pessoal costuma generalizar o que não se pode generalizar. Sobre esse método do portinho e do Trade System do Bem eu não gosto porque ele pressupõe que você deve aportar na que tiver caído mais na bolsa. Pare pra pensar, se uma ação caiu mais é porque ela teve um resultado inferior a expectativa do mercado, salvo algumas noticias que acabam guiando as manadas por algum tempo, mas de modo geral a cotação vai refletir os resultados, se você aportar nessa empresa que teve um resultado abaixo da estimativa vc vai estar aportando em algo que está piorando, vou te dar um exemplo pratico:

ano 1

ação A com valor justo calculado 100 – preço atual no HB (home broker) 50

ação B com valor justo calculado 100 – preço atual no HB 50

ano 2 – ambas as empresas tiveram resultados ruins com queda de 50% na cotação A e 60% na cotação B

Ação A cai o preço justo calculado para 90 -preço atual no HB 25

Ação B cai o preço justo calculado para 50 – preço atual no HB 20

Nesses métodos que você disse o certo seria comprar a que estiver com menor preço, ou seja, ação B porem ambas caíram mas a que tem o melhor custo x beneficio comparando o preço justo com o preço atual é a ação A. No caso vc estaria comprando uma empresa pior comprando a ação B.

Eu nesse exemplo compraria a ação A porque a minha “margem de segurança” sai de 50 reais para 65 reais na ação B ela saiu dos mesmo 50 reais para 30 reais veja que mesmo ela tendo caído sua margem de segurança também caiu muito.

Enfim foi um exemplo tosco e mau elaborado mas só pra você ter uma ideia por alto do que estou falando o ideal seria montar o post a respeito e devo faze-lo, mas só pro futuro. Por hora espero ter colocado um pouco mais de luz sobre essas questões no mais foi interessante o debate.

Abraços e bons investimentos.

Muito bom!

Gostaria de saber quando você decide comprar a empresa depois que ela passa em todos os critérios? Você vai lá e compra a valor de mercado ou tem alguma técnica para comprar no preço que você considera ideal?

Não há precificaçao na sua análise?

Gostaria de saber como você faz a sua diversificação? Como você decide os setores que você analisará para escolher uma empresa ?

Olá Erick

Determino primeiro quantas empresas quero na carteira, claro que quando vou montando esse numero pode mudar ou mesmo no futuro pode surgir alguma ação muito interessante e não queira retirar nenhuma da carteira neste caso acabo adicionando mais uma. Determinado numero vou pesquisando as empresas no meio desse processo você vai descobrindo as melhores e piores uma vez que decido comprar lanço a ordem no HB sem me preocupar com preço do momento, até porque para o pequeno investidor que faz aportes periódicos não vai fazer qualquer diferença a empresa estar 10 ou 20% mais barata ou cara. Leia isso para entender um pouco o que penso do assunto.

Eu utilizo precificação pra ter uma ideia se a empresa empresa está cara ou barata mas isso não me influencia em nada, veja só eu entrei em um trade de valor da Manhanttan, veja aqui, e ela está acima do preço que eu calculei como justo, mas eu analisei o case de negócio da empresa e mesmo assim aportei porque dado o cenário econômico e tendências de mercado acredito que ela vai ter bons resultados, tanto que isso reflete na cotação mesmo ela estando a um preço maior que seu valor justo, o mercado gera uma expectativa e se quiser investir terá que colocar na balança se vale a pena pagar um prêmio por isso.

Tem muito investidor que gosta de comprar ações com um bom desconto do valor justo para o preço cotado, mas nem sempre isso pode ser caminho certo. Um exemplo clássico disso é o Warren Buffett que quando comprou IBM ignorou a APPLE porque essa não estava nos seus crivos de valor justo, ela já declarou isso e veja só 10 anos depois IBM +8% e Apple +2202% imagina a dor de corno não está aquele investidor que não entrou na Apple a 10 ano atras porque uma formula de precificação disse que não era pra fazer, nenhuma formula vai levar em consideração a administração da empresa, seu fosso competitivo, expectativas de mercado e outros crivos de qualidade, então é isso ou você estuda o case de negócio da empresa e acredita nela ou muitas vezes vai perder boas oportunidades porque a empresa está X% mais cara.

Depois de montada a carteira gosto de usar precificação e valuation para fazer os aportes assim acabo sempre comprando a empresa que tem o melhor preço do momento, claro que tudo precisa de ter um bom senso e não deixar o percentual determinado para cada empresa muito deslocado do peso atual. Mas pra valuation eu uso para as empresas de crescimento de dividendos o DDM e para as outras utilizo o fluxo de caixa descontado (vou falar disso mais frente em um artigo especifico)

Essas são as minhas estratégias não quer dizer nem que é o correto ou errado, mas cada um deve ir montando a sua e encaixando os pontos pra montar a carteira que mais lhe agrada.

Meu brother, mais uma vez, MEUS PARABÉNS!!!! Estou a quase dois meses vasculhando informações simples e verdadeiras sobre investimentos na bolsa e na pouca leitura q fiz no teu blog percebo a tua boa vontade, disposição e sinceridade em compartilhar experiências tuas por preço zero!! Vc está ajudando muuuitos a não perder dinheiro, a pensar melhor, a investir melhor!! O q vc faz aqui é SOLIDARIEDADE !!! Mais uma vez, OBRIGADO! Não perca o foco, continue assim, COMPARTILHANDO E ACIMA DE TUDO, AJUDANDO ! Abço !

Olá L.I.B

não é de graça o pagamento vcs vem fazendo que é o reconhecimento e apoio de varias pessoas que já comentaram

vamos aprendendo juntos e melhorando a cada dia.

sucesso pra vc nos seus investimentos.

[…] Viver de Dividendos […]

Interessante a dúvida acima, tb estou curioso

Qual dúvida ? todas os posts foram respondidos.

Gostaria de parabenizá-lo pela iniciativa de expor seu patrimônio para motivar aqueles que, assim como você, estão iniciando nos investimentos. Muito bacana seu blog!

Tenho certeza absoluta que você é egresso do Bastter (risos)! A gente de tanto ‘ouvir’, começa a falar igual a ele… O cara é fantástico… me sinto livre financeiramente por causa dele (mesmo ainda não tendo conseguido a independência financeira, só o fato de estar no caminho me faz sentir livre).

Tenho dois questionamentos: 1) Quando você fala do critério Gestão da dívida, você comenta sobre o ROE. No entanto, nos seus quadros você não aponta o histórico deste indicador.

2)Fiz meu cadastro no morning star por indicação do teu site. Achei muito interessante, mas como eu não tenho muito conhecimento sobre os termos técnicos dos balanços, tampouco em inglês, não foi tão confortável pra mim ver o histórico dos balanços do jeito que eles apresentam lá. Até porque os dados que visualizei só vão até cinco anos. Dito isso, poderia criar o tópico sobre a maneira que analisa usando aqueles dados de lá? (Precisa ser usuário premium ou no ‘free acount’ é possível obter os dados que temos no Bastter?)

Grande abraço e continue firme!!!

*assim como eu

Olá jaoj

Obrigado pelo apoio. A ideia é essa mesmo mostrar para o pessoal que é possível alcançar a independência financeira mesmo possuindo uma renda na média do brasileiro.

Sobre o Bastter ele realmente conseguiu mudar a mentalidade do pequeno investidor. O mercado de investimento no país tem uma grande divida com ele por conta do excelente trabalho de educação que ele faz.

Mas eu comecei a mudar minha visão sobre os investimentos estudando um pouco mais sobre o Jeremy Siegel (http://www.jeremysiegel.com) inclusive foi através desses estudos que achei o site do Bastter, que foi um dos tradutores do seu livro. Se tiver a oportunidade recomendo fortemente a estudar um pouco da filosofia do Siegel afinal a filosofia que o Bastter prega é totalmente embaçada nos princípios do Siegel.

1 – Eu não gosto de escolher empresas pelo ROE eu só uso ele como medida para analisar o endividamento de uma empresa e saber se esse endividamento vem gerando frutos. Nesse caso ele seria como um indicador para matar uma dúvida, digamos que achei duas empresas do mesmo setor e ambas com números bem atrativos e o endividamento como diferencial eu posso pegar o ROE e ver o ROE histórico para saber se a que está mais endividada conseguiu gerar um retorno maior.

2 – Sim no começo é um pouco difícil por conta da barreira do idioma, mas com um pouco de persistência e paciência vc tira de letra com o tempo, lógico que a cada lida de balanço vc acba aprendendo uma palavra nova. Sobre os dados vc pode pegar no site da NYSE onde fica os balanços lá é gratuito, mostra a cada 5 anos também, mas por lá tem a opção de escolher retroativo, aí vc consegue puxar os 5 últimos anos e depois os outros 5 anos fazendo 10 anos ao todo.

Muito bom o site.

Gostei mesmo.

Vou acompanhar mais seguido.

Quero investir fora do país para diversificar (uma pequena quantia até aprender)

Tenho uma pergunta.

Que site você utiliza para acompanhar os dados das empresas americanas?

Para a bolsa brasileira eu utilizo o bastter.com

E para a americana eu utilizo o aplicativo da Bloomberg para Iphone.

Você utiliza algum outro site?

opa _Black

O esquema é esse mesmo entrar aos poucos e de forma constante. Vai aprendendo devagar como funciona o mercado e conhecendo melhor as empresas.

Eu recomendaria o Morning Star é o site que fornece os fundamentos para a NYSE o que você ver ali vai ter a certeza de que é o mesmo que foi publicado oficialmente pelas empresas.

Mas eu costumo pegar muitos indicadores nos sites das empresas.