Esse é o meu assunto favorito no blog, falar sobre recebimentos de dividendos é muito bom, de certa forma cada mês que escrevo artigos como esse é como se fosse dado mais um passo rumo a independência financeira. Chega a ser fantástico se levarmos em consideração que esse montante que estou a receber nesse mês é fruto de uma ação que tomei no passado e que vai me beneficiar por anos trazendo um retorno passivo.

Esse é o meu assunto favorito no blog, falar sobre recebimentos de dividendos é muito bom, de certa forma cada mês que escrevo artigos como esse é como se fosse dado mais um passo rumo a independência financeira. Chega a ser fantástico se levarmos em consideração que esse montante que estou a receber nesse mês é fruto de uma ação que tomei no passado e que vai me beneficiar por anos trazendo um retorno passivo.

Procuro ativos que proporcionem segurança na distribuição acima de altos retornos, minha ideia não é enriquecer da noite para o dia, mas sim criar uma cesta de dividendos que me permita receber rendas por gerações.

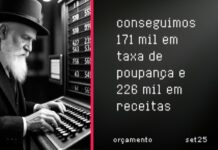

Vale lembrar que esse mês já superou todos os dividendos recebidos no ano passado, e continuo caminhando firme para bater a meta de 800,00/mês em dividendos, atualmente já estou em 862,12 de média, acredito que dezembro não vai me decepcionar.

Vamos dar uma olhada no destaque desse mês:

BB Progresso II – BBPO11

Quanto tempo temos que não falamos de FII aqui no blog. Depois que você começa a comer Salmão, fica difícil se acostumar com o gosto da sardinha, rsrsrs brincadeira hein pessoal. Eu sou um amante dos FII, tanto que tenho vários na minha carteira.

Liquidei as minhas ações brasileiras sem dó quando precisei, mas os FII não tive coragem. Qualquer dia conto mais sobre isso.

Rolou nesses dias umas noticias sobre o fechamento de agencias do BB.

O Banco do Brasil anunciou nesta segunda-feira (21) que irá fechar 402 agências em todo o país (veja a lista completa no final da matéria) nos próximos 12 meses, como parte de seu plano de reestruturação. Para os clientes das agências que terão suas atividades encerradas, a migração para uma agência mais próxima será automática: não é necessário realizar qualquer procedimento, de acordo com o banco. Noticia aqui.

A manada como sempre desesperada saiu vendendo o BBPO. Pra ter uma ideia, no dia da noticia a cotação fechou com uma queda de 6,49% pior de tudo foi que tive que acompanhar tudo isso sem poder fazer nada, pois estava me preparando para vir a Frankfurt e nem conseguia abrir o PC nesses dias.

Você deve estar se perguntando: se sai uma noticia dessas que o BB vai fechar agencias e o cara tem um Fundo de Investimento que aluga agencias ao Banco do Brasil, não era pra ele ficar desesperado?

Quem sabe o que comprou não perdeu nenhuma noite de sono com essa noticia. O fundo tem um contrato atípico, lembra que sempre falei pra vocês procurarem FIIs com essa características, dê uma olhada nos posts de compra de FIIs.

Pelo contrato que o Fundo possui ele tem garantia de aluguel dos imóveis até 2022. Se o Banco de Brasil decidir fechar alguma agencia que ele tem alugado com o BBPO deve pagar todos os alugueis de hoje até 2022.

Esse contratos atípicos nao tem só características como essa, eles por exemplo nos protegem da inflação, garantindo que teremos um reajuste de acordo com a inflação atual, evitando assim aquelas negociações de contrato que acaba jogando as cotas pra baixo.

Por isso que o Viver de Dividendos as vezes, opta por um ativo com menor rentabilidade mas com maior segurança. Nessas horas os incautos da rentabilidade choram.

Em resumo nos cotistas do BBPO temos certa “segurança” até 2022, portanto até lá sigo sócio do Fundo, depois de 2022, certamente eu não continuarei, minha visão é que esse movimento do BB será cada vez maior, aquele modelo que conhecemos aí no Brasil de bancos com varias agencias espalhadas, isso está com os dias contatos.

Aproveitando já fica aí um aviso se você trabalha como funcionário de algum banco, principalmente esses de varejo, já começa a mexer os pauzinhos porque a coisa vai daqui pra pior para sua categoria.

Viver de Dividendos Responde

Estamos fazendo um novo quadro aqui no blog. Muitas vezes pessoal comenta aqui no blog mas fica meio difícil de responder por texto, pensei em fazer um cast respondendo alguns comentários e também a duvida de alguns leitores pode ser a duvida de outros novos que estão chegando por aqui.

Pincei alguns comentarios que rolaram essa ultima semana, confira as minhas repostas abaixo:

Invista nos Estados Unidos

Se você gostou da Johnson & Johnson JNJ ou de outras empresas semelhantes a ela, saiba que é possível investir nos Estados Unidos de forma simples e barata. Não precisa ter tanto dinheiro e pode-se operar daqui do Brasil.

Abra sua conta numa corretora americana, diversifique seus investimentos em dólar e comece agora mesmo a montar sua carteira de ações nos Estados Unidos. Veja aqui como Abrir uma conta na corretora americana.

Utilize a RemessaOnline para enviar dinheiro para a conta da corretora ou para enviar remessas ao exterior de forma fácil e barata.

| Ativo | Cód | Valor |

|---|---|---|

| FII AG CAIXA | AGCX11 | R$ 35,20 |

| FII BB PRGII | BBPO11 | R$ 52,52 |

| FII CX CEDAE | CXCE11B | R$ 54,82 |

| FII GALERIA | EDGA11B | R$ 27,92 |

| FII EUROPA | EURO11 | R$ 39,60 |

| FII ANH EDUC | FAED11B | R$ 58,41 |

| FII RIOB RC | FFCI11 | R$ 20,27 |

| FII RB CAP I | FIIP11B | R$ 42,45 |

| FII S F LIMA | FLMA11 | R$ 30,91 |

| FII CSHGSHOP | HGBS11 | R$ 27,60 |

| FII CSHG LOG | HGLG11 | R$ 34,80 |

| MAXI RETAIL | MAXR11B | R$ 21,55 |

| FII D Pedro | PQDP11 | R$ 13,13 |

| FII Hotel Maxinvest | HTMX11B | R$ 12,56 |

| RB CAPITAL RENDA II | RBRD11 | R$ 192,50 |

| Total | R$ 664,24 |

| Ativo | Cód | Valor |

|---|---|---|

| PROCTER & GAMBLE CO | PG | 6,56 |

| COLGATE PALMOLIVE CO | CL | 3,82 |

| PAYCHEX INC | PAYX | 5,80 |

| REALTY INCOME CORP | O | 3,81 |

| STAG INDUSTRIAL INC | STAG | 11,92 |

| EPR PROPERTIES | EPR | 12,54 |

| CHATHAM LODGING TRUST | CLDT | 11,93 |

| OMEGA HEALTHCARE INVESTOR INC | OHI | 65,76 |

| TANGER FACTOR | SKT | 30,03 |

| Total | R$ 485,42 | US$ 152,17 |

Total Geral: R$ 1.149,66

- Dólar utilizado para conversão: R$ 3,19 (veja aqui)

- Valores de dividendos recebidos das ações de NYSE já são declarados como líquidos, ou seja considerando o imposto de renda.

Acompanhe na pagina com as atualizações dos rendimentos mensais e veja como anda a evolução da minha carteira.

Veja como funciona os dividendos no EUA.

[jetpack_subscription_form show_subscribers_total=0 title=”Receber novidades por e-mail” subscribe_text=”Gostou do blog? Então se inscreva no campo abaixo para receber as atualizações via e-mail e curta nossa pagina no Facebook.” subscribe_button=”Inscrever!”]

Fala VDD, blz? Cara acho que de tanto ouvir você falar de REITs, FIIs, REITs, FIIs…. resolvi dar um diversificada na minha carteira e incluir uns FIIs, a princípio fiz um aporte pequeno só para ver como funciona. O FII que escolhi foi o KNRI11, pela localização, taxa de vacância, a diversidade de negócio com torres e galpões e tudo mais, gostaria de uma opinião sua sobre esse FII.

Olá Aldo

Rapaz eu tb comecei assim com os FIIs e REITs, depois me apaixonei, não se surpreenda se ocorrer o mesmo contigo.

Vamos te responder então no Viver de Dividendo responde, é um audio que costumo fazer dentro de algum post, é meio surpresa então vc terá que acompanhar pra ver em qual vai sair, geralmente dentro do 1 mes eu faço o audio, já tenho algumas perguntas selecionadas quando chega num nível legal eu faço e publico no próximo artigo.

Oi VDD, também engrosso a corrente para você criar um artigo sobre FIIs , a sua forma prática de analisar os FIIs antes de entrar na sua carteira, será que é possível compartilhar conosco ?

um abraço e sucesso no seu blog que é muito bom !

Olá Eduardo

dá uma olhada aqui é pra REIT mas vai lhe ajudar a ter uma noção de o q olhar num FII

VdD tb acho seus videos longos , mas descobri que se aumentasse a velocidade de reproducao para 1,5X e até 2X dava pra entender numa boa. É o que eu faço e assisto tranquilo seus videos. Abraço e continue nos ajudando!

Valeu Osvaldo

quem nao manja dos 2x ta perdendo vida

Fala Viver,

Se eu criasse vídeos seriam grandes, eu falo muito também, “tamo junto nesta” kkk.

Assisti o vídeo todo, e peguei ainda as dicas do youtube que você passou de minutos.

Continue na luta, sempre que posso assisto aos videos, mas se fossem mais curtos, eu poderia assistir mais.

Abraço

Valeu viver

Cara baixa os vídeos e vai escutando no trânsito. Otimiza o tempo num momento praticamente perdido.

Quero ver quando vai sair seus vídeos rsrsr pro ano que vem ?

Olá VD!

Você não acha muito alto um imposto de 30% sobre os ganhos com dividendos? É maior que a faixa de imposto de renda mais alta do Brasil 27,5%.

Fazendo uma conta simples,( somente pensando nos diviendos e não na valorização ao longo prazo) com os dividendos recebidos, pagando 30% de imposto, é menor que o rendimento do mesmo valor investido em caderneta de poupança no Brasil.

E tem outro risco que deve ser considerado se o plano é retornar o dinheiro para o Brasil após alguns anos, existe a possibilidade de perda na conversão de dolar para real, se moeda brasileira se fortalecer novamente.

Gostaria muito te ouvir a sua opinião sobre o assunto :)

Abraços e parabéns pelo trabalho no blog!

simplista de mais olhar apenas dessa forma, não se avalia os retornos apenas por isso, pega-se o cambio e a inflação e coloca na formula

vc tem que contar muito com a sorte estando no brasil, sorte da economia brasileira está bem, pois senão o seu dinheiro vira pó com a desvalorização cambial, veja quem tinha dinheiro a uns anos atras quando o real valia algo próximo de 2 reais e olhe hoje o quanto de dinheiro o investidor não viu simplesmente desaparecer

é o seguinte 1 dólar será sempre 1 dólar, hoje ou daqui a 10 anos

agora 1 real nao podemos dizer o mesmo

pagar essa diferença sai muito barato

Desculpe por ser leigo mas poderia me dizer porque vc recebeu só 3.82 de dividendos da colgate palmolive, se você tem 14 ações e eles pagaram 0,39 de dividendos 14×0,39= 5,46. Existe algum imposto nos eua sobre dividendos?

sim tem 30% de imposto retido na fonte

Cara, preciso tirar uma dúvida e preferi postar aqui mesmo: como é o processo de resgate do dinheiro investido nos EUA? Vai passar por casa de câmbio? Qual seria a conversão do dólar a ser utilizado? Continue com o trabalho!

dá uma lida aqui isso já foi respondido

VDD, tô nessa empreitada dos investimentos internacionais só que fui de IB pra poder fazer outros tipos de aplicações. Em breve comentários!

Abraço!

boa o importante é diversificar, só não vá me comprar RF americana kkk

o grande problema é que o cara que parar tudo pra ver o video, aí fica inviável. eu por exemplo dei uma lida rápida em varios blogs da finansfera eqt escutava seu video. isto tem a desvantagem de perder algumas partes da sua fala, mas nesta vida atribulada fica dificil parar pra ver video. Não to parando nem pra ver netflix mais, tempo da corrido demais.

abraço

no Mac tem um recurso chamada Picture in Picture que permite vc destacar vídeos do YT enquanto vai fazendo outras coisas

ta perdendo produtividade sem um MAC

#partircomprarmac

Ah, se fosse uma gatinha no vídeo acho que ia comprar um Mac, rs

kkk, crise de identidade foi boa. é a crise dos 40 meu caro, vc ainda vai chegar nela, rs

nem me lembra disso

VD,

Boa …. tu é o cara nesse negócio ai de dividendos … só falta fazer que nem o Investidor Internacional e receber fluxo de dividendos de todo o mundo hahahaha … pra gerenciar isso … tá louco rs … eu ainda to pensando nos eua … mas pra manter o controle disso é chato … hj tem a calculadora automatica é tao tranquilo rs ..

Abs,

Olá RO

o II acho que é mais focado em ETF nisso eu não curto muito, dá uma lida aqui.

precisamos partir do principio que o pilar econômico hoje é a economia americana, lembra o que aconteceu com a crise subprime que foi um problema local nos USA, todas as ações e resultados das grandes companhia do mundo inteiro sofreram, basicamente é o seguinte vc tem que ter um pé no States e o outro pé tu pode colocar em qualquer outro país, a nível de hedge não vai fazer muita diferença ter 2 ou 5 países investidos

Primeiramente, parabéns pela dedicação do seu tempo por contribuir para com os demais. Iniciativas assim, são merecedoras de respeito.

Sobre esta matéria, concordo em alguns pontos e discordo em outros. Então, deixo uma pergunta para um futuro debate:

O contrato tem validade até 2022, dando a garantia de recebimentos dos proventos até lá. Ainda está “obscuro” o futuro do fundo, mas já ficamos em “sinal amarelo”. Sabendo-se deste contrato com prazo para terminar, quem garantirá que 2 ou 3 anos antes a cotação não derreta? Essa é a tendência. Então, no meu ponto de vista, o RISCO x RETORNO não compensa em permanecer em um fundo com “prazo determinado”. Qual sua opinião sobre manter-se posicionado além de 2020 neste fundo?

Obrigado por compartilhar suas opiniões.

Ronaldo

Olá Ronaldo

Não tem garantia de que a negociação vai ser ruim pro fundo quando surgir o momento da renovação.

Pode ser positiva mas eu que vou mover minha grana pra outra área isso por questões de visão do cenário.

Mas esse fato das cotações caírem é real, vc precisa de ir monitorando quando estiver chegando perto da renovação.

Até lá muita água vai rolar acho que esses movimentos de instabilidade só começam a surgir em 22, antes disso seria insanidade achar que o mercado vai precificar. Olha aí o preço antes dessa notícia só subia. Então não olhe muito pra esse lance agora.

excelente post!

Valeu Scant Tales

Segundo mês seguido acima de 1000!

Vamos ver se continua nessa linha hein Luís, será que já pode o cravar os 1k de média pra 2027? Rsrs

Acredito que em 2017 tu já consiga esta média, se os dividendos aumentarem uns 5%, mais novos aportes…

Muito legal esta forma de investir, com um objetivo bem claro, crescimento de dividendos.

Acabei de ler o livro do Mizrahi, que tu me indicou há uns meses atrás. Alguma outra sugestão de livro ou site estrangeiro nessa linha de value investing?

Sucesso!

mizrahi é top demais, vc vai ver muita coisa dele me influenciando aqui no blog, tem uma lista de indicação de livros aqui no blog, ta em algum post, tem que caçar aí na pesquisa

se quer se tornar um expert em investimento precisa de entender de economia, não muito macete nas ações o resto vai aprendendo com experiência, mas a economia vc precisa entender melhor pra saber pra onde as coisas estão indo, conhecer as regras e leis da oferta e da demanda, composição de PIB, fluxos de capital, enfim vale a pena dar uma estuda nos temas

Beleza VDD!

Eu particularmente não me estresso com o fim de agências do BB, visto que o fundo só tem 64 agências e, em sua maioria, uma por cidade, exceto no Rio (capital), BH e SP (capital), mesmo assim, só SP que tem muitas.

Acredito que ainda que haja uma redução drástica no número de agências, o fundo poderia perder no máximo 10% do seu portfólio de imóveis locados para o BB.

E ainda assim teria os imóveis.

Mas, em 2022 a gente ver como é que fica. Acho que o BB tem que avisar com 120 ou 180 dias de antecedência (ao fim do contrato) se vai continuar com os aluguéis.

Abraço!

Olá Gil

Sim dependendo da situação pôde-se pensar em continuar. Mas não vejo um cenário muito legal. Vamos ver 2022

Abri a minha conta na DriveWealth semana passada…. tó muito interessado nos REITs vou começar a investir neles pra poder aumentar o meu capital .. e depois meu vou partir pra ações … meu capital é pequeno .. mais o importante é dar o primeiro passo.

Vc conhece REiTs que pagam dividendos mensais sem ser os de Hipoteca ?

Continue com essa trabalho de informação… pq só assim podemos aprender e desmistificar as finanças.

abrir a mente das pessoas pra pensar no futuro.. pq as pessoas sempre pensam que a aposentadoria está mundo longe.. mais quando fechamos os olhos já e passaram 10 anos e tudo parece mais próximo… poupar cedo para poder ter no futuro.

já que o futuro a cada dia parece tão incerto..

Olá Helon

Bacana sua visão. E valeu por abrir a conta na DW

Tem aqui no blog uma categoria chamada REIT dá uma lida lá tem muito material legal. Veja nas minhas compras sempre falo quando ele tem pagamento mensal. Ou olhe nos meus artigos de dividendos como esse que vc mata fácil.

Agora não faz sentido algum só comprar REIT mensal. Os que pagam por tri fazem a mesma coisa só que ao invés de pagar ao mês eles juntam e distribuem por tri.

Se ficar olhando só os mensais vai perder boas oportunidades fora desse quadro

Olá VDD!

Com cada vez mais serviços online, a tendencia é a diminuição das agencias mesmo… os profissionais da área que se cuidem… ( e não façam iguais aos taxistas em relação ao Uber)

Abraços

Olá Inglês

Isso vai ter com certeza

Estou começando a acompanhar o blog, acho muito legal o jeito prático com que nos passa seu conhecimento, parece que esse mês foi fraco de dividendos dos EUA,

ola Dorso

rapaz até que veio na faixa, acho que o mes passado que veio bem comparado a média