Conforme mencionei nesse post anterior, estou fazendo uma reestruturação na minha carteira de FIIs e a ideia e tirar aqueles ativos que considero um pouco mais frágeis e fortalecer posição naqueles imóveis que entendo ter a melhor qualidade.

Conforme mencionei nesse post anterior, estou fazendo uma reestruturação na minha carteira de FIIs e a ideia e tirar aqueles ativos que considero um pouco mais frágeis e fortalecer posição naqueles imóveis que entendo ter a melhor qualidade.

Geralmente nesses posts de compra costumo falar em detalhe dos ativos que compro, mas dessa vez vou falar sobre os meus critérios para escolha de um FII, até porque já temos material desses FIIs no blog. Na verdade nem todos o RBRD11 é um FII novo na carteira, mas falo sobre ele numa outra oportunidade.

Eu não acredito que uma analise numérica nos FIIs que temos aqui no brasil seja muito produtiva, não valeira o esforço x retorno em levantar essas informações, visto que uma vez os FIIs brasileiros tender a não crescer, podemos contar aí no dedo os FIIs com gestão ativa por aqui, enquanto que no mercado de REITs isso é muito comum, o que acaba viabilizando uma analise dos números por lá.

Por isso acabo focando minha analise de FIIs mais nos aspectos qualitativos, visando pegar um FII que seja bem localizado e com um portifólio de qualidade. Os indicadores que tenho priorizado no aspecto qualitativo são:

- Contrato atípicos

- Qualidade dos imóveis

- Boa localização

- Qualidade dos inquilinos

- Preço do M2 alugado

- Possuir 100% dos imóveis

Vamos falar um pouco mais sobre cada fator de uma forma mais resumida, porém faço comentários extras no vídeo em anexo, no final do post:

Contratos atípicos

Esse modalidade de contrato apesar de possuir um rendimento menor que os contrato típicos traz uma camada extra de proteção na geração de caixa do fundo, protegendo ainda mais os cotistas. O problema é que conseguirmos essas informações de contratos é muito difícil, pouquíssimos fundos disponibilizam isso publicamente o que acaba forçando-nos a entrar em contato com RI.

Qualidade dos imóveis

A ideia é buscar fundos que possuam imóveis em bom estado de conservação, verificar se o fundo faz reservas de caixa para possíveis obras de melhorias. Eu gosto de fundos que estão sempre mexendo nos imóveis, por isso gosto de acompanhar os relatórios de obras.

Boa localização

Não adianta ter um imóvel excelente se não está bem localizado. O desafio para nós investidores e tentar identificar uma boa localização, muitas vezes não temos ideia de como é o mercado ao redor do imóvel, principalmente aqueles investidores que não vivem próximo do eixo SP-RJ onde se concentra a maioria das propriedades. Apesar do desafio devemos buscar mais informações sobre a localização. Talvez o histórico de troca de inquilinos seja um indicador a observar nesse caso.

Qualidade dos inquilinos

O ideal é que o fundo seja bem diversificado em inquilinos, mas nem sempre isso será possível, principalmente se observarmos a regra dos contratos atípicos. Caso tenha uma concentração em poucos inquilinos devemos verificar quais são os inquilinos, o que eles fazem se serão afetados por possíveis crises.

Preço do M2 alugado

Medir o preço do M2 alugado não é um fator que me faz tomar a decisão de sair ou entrar em um Fundo, mas gosto de calcular isso para entender melhor como o FII está posicionado em relação a média de preços do mercado. Faça uma tabela e guarde esses dados para poder consultar no futuro e ir acompanhando, algo com o que tenho abaixo:

Possuir 100% dos imóveis

Estou buscando fundos que sejam donos de todo o empreendimento, por exemplo uma torre de 10 andares, se o fundo tem 2 andares e tem um dos inquilinos negociando para renovar o contrato de aluguel com o fundo. Esse inquilino pode muito bem negociar também com os outros donos dos demais 8 andares, com isso dificulta a renovação por parte do fundo e pressiona o mesmo a abaixar o preço do aluguel. O fundo possuindo 100% do imóvel diminui drasticamente o poder de negociação do inquilino e torna o fundo mais poderoso na renovação e remarcação dos alugueis.

Vale ressaltar que alem desses fatores listados acima, é importante também olhar outros pontos de igual importância como o Administrador do fundo, taxa de vacância, duração dos contratos, vencimento dos contratos, enfim tem algumas outras informações que podem agregar qualidade na sua analise.

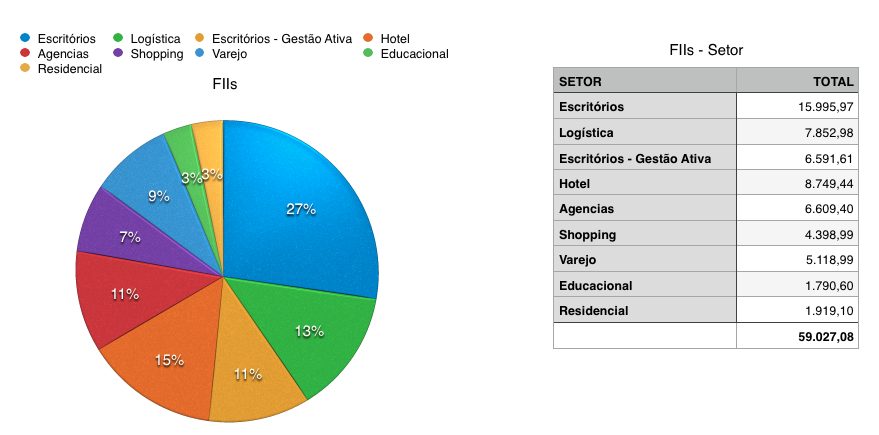

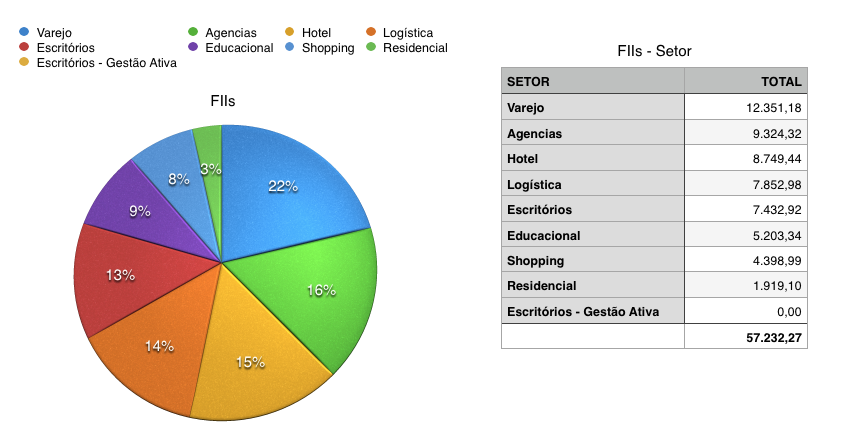

Veja abaixo como era antes a minha carteira de FII:

Veja como ficou agora minha carteira de FII:

O setor de Escritório – Gestão Ativa foi zerado e o setor de Varejo passou a ter a maior parte da carteira, a ideia no futuro é focar Varejo, Agencias e Educação como principais, eventualmente fazer aportes a nível de diversificação em Logistica, Hotel, Shopping, Escritórios e Residencial.

Compra realizada em 21 e 25 de Setembro.

| Empresa | Código | Qtde |

|---|---|---|

| ANAHNGUERA EDUCACIONAL | FAED11B | 21 |

| RB CAPITAL RENDA I | FIIP11B | 21 |

| RB CAP RENDA II | RBRD11 | 66 |

| BB PROGRESSIVO II | BBPO11 | 28 |

Já atualizei a minha carteira com essa nova aquisição.

Perspectivas do mercado de FII

No vídeo abaixo faço uma síntese de tudo que falei acima, além de ter alguns comentários sobre o mercado de FII que fiz exclusivamente no vídeo:

[jetpack_subscription_form show_subscribers_total=0 title=”Receber novidades por e-mail” subscribe_text=”Gostou do blog? Então se inscreva no campo abaixo para receber as atualizações via e-mail e curta nossa pagina no Facebook.” subscribe_button=”Inscrever!”]

Boa noite … achei as infecções intuitiva e bem esclarecedoras. …. sobre fii. Gostaria de estar investindo nos Estados Unidos. …. em ETF….. Obrigado …..

Olá LS

Aqui explico como abrir conta http://viverdedividendos.org/abrir-conta-corretora-eua/

Sobre ETF de uma olhada nesse artigo http://viverdedividendos.org/porque-nao-invisto-em-etf/

Olá VdD,

Vi que no casos das ações vc só compra empresa com lucros consistentes e divida sob controle e boa governança da empresa, queria saber como vc escolhe os FIIs?e se possível informar onde vc olha o quadro de fiis tipo o MorningStar e quais são os pontos chaves para investir em FIIs.

Obrigado.

Atte,

olá holder_92

a minha analise de FII tem sido mais focada nos aspectos qualitativos que quantitativos, no próprio artigo eu explico os indicadores que gosto de olhar nos FIIs

VdD, obrigado pelo comentário! entendi que a principal motivação é a rentabilidade que o FII proporciona. Para entender melhor poderia me explicar melhor o poder de remuneração ? por exemplo, a rentabilidade deles esta maior que um titulo de renda fixa (LCI/LCA/CDB etcc..) ? estou botando no papel risco vs remuneração. minha dúvida é, se o FII como você mencionou teoricamente não cresceria em seu valor (não é possível fazer novas aquisições etc…) somente a rentabilidade motivaria a alocação dos ativos nesse meio, correto? pare se proteger e aproveitar as altas rentabilidades voce esta alocando os investimentos em áreas que você acredita que a vacância não ira ocorrer, certo? entendo que a vacância seja o principal vilão dos FII (custo fixo dos imoveis/adm e perdem receita por falta de inquilinos). Aonde posso acompanhar as rentabilidade dos fundos?

é complicado vc comparar os FIIs com a RF sem olhar o histórico de ambos os lados, e olhar dados históricos no brasil não costuma ser muito preciso, mas o fato é que a RF tem estado na boca de muitos investidores porque atualmente o retorno delas aumentou por conta da deteriorização econômica do país, note que quanto maior o retorno é também é maior o risco

eu não gosto de investir em RF não tenho perfil pra isso, mas tem gente que gosta o momento pode ser bom e acredito que vai ficar assim por um bom tempo, dado a conjuntura econômica do brasil que não tem perspectivas de mudança pra melhor. Agora se vai tiver que escolher entre investir num imóvel e num titulo do governo eu prefiro o primeiro dado o histórico de calotes que nosso governo tem, da uma lida no livro oito séculos de delírios financeiros pra tu entender melhor o cenário

VdD, belissimo post. Tenho uma duvida. Levando em conta o atual momento economico qual o beneficio de investir em FII ? E deixando de lado o momento economico? O que te motiva a investir nesse setor?

Olá Felippe

Obrigado, respondendo as perguntas o que motiva a investir nos FIIs é o poder de remuneração que eles possuem, nesse ponto tenho buscado ativos que possuam um risco de vacância menor, ou seja, FIIs com bons imóveis, bem localizados, com bons inquilinos e que estejam em setores de imóveis anti-cíclicos. Como disse o fato das lajes comerciais estarem no momento com um excesso de oferta, somado ao cenário atual que não é nada bom pode ser a tempestade perfeita para uma escalada nas taxas de vacâncias desses ativos. E para o investidor do longo prazo em FII uma vacância pode ser muito ruim porque é um dinheiro a menos que ele deixa de ser remunerado, claro q vai existir 1 ou outro FII que vai incorrer em vacância por um determinado momento, porém se ele tiver as características que citei acima ele logo conseguirá sanar essa vacância.

Muito bom o vídeo e o artigo. Parabéns!

Olá Bruno Farinazzo

Obrigado pela força

BBPO11 entrou na minha carteira. Acha que estamos em uma boa hora para compor a carteira com Fiis de varejo, vendo que estão com valores descontados decorrentes do momento em que estamos passando?

Seu blog é ótimo. Venho acompanhando já faz um tempo. Parabéns.

Abs

Olá Investidor Investi

Valeu pela força. No varejo tem que avaliar bem o perfil dos inquilinos, eu estou optando por FII que possuam majoritariamente inquilinos com negócios anti-cíclicos, como por exemplo o RBRD que tem ambev e ampla, ou mesmo MAXR11 que tem supermercados, não quer dizer que esses varejistas não irão passar pela crise mas a tendência deles sofrerem é bem menor, o que minimiza muito os riscos de vacância ou inadimplência. Acredito que muitos inquilinos com negócios mais cíclicos irão sofrer bem mais na crise, tenho visto isso nos meus estudos de REITs onde 92 e 93 tivemos uma crise nos REITs de varejo. Nesses momentos de crise o varejo costuma a sofrer um pouco e uma avaliação dos inquilinos é fundamental.

Boa noite senhor, vi que tem bastante posts sobre FIIs, estou pensando em adquirir alguns. Nesse momento complicado, pelo que andei pesquisando e estudando, o que acha do BBPO11? Devido ao perfil de agências, achei interessante pra começar…

Olá Rodolfo Oshiro

Sobre o bbpo vale ressaltar que o BBPO11 tem muitos imóveis com rolo, ou seja o fundo ainda possui alguns imóveis que ainda não havia sido transferido ao fundo a propriedade fiduciária, mas o BB assumiu qualquer risco judicial sobre isso assim não deve ter nenhum prejuízos para os cotistas, mas é preciso ficar atento a isso.

outro fato a ser observador é que por ter contratos atípicos e de longo prazo vc tem um colchão a mais de segurança nos momentos de dificuldade econômica, mas em compensação existe um prêmio a ser pago por isso, e os rendimentos q vc vai obter serão menores que algumas alternativas de escritório ou hospitais por exemplo, vc tem que avaliar se está em busca de rendimento ou segurança nos seus investimentos, eu opto sempre por um perfil mais conservador mas isso vai de cada um.

Mais uma vez, obrigado pela aula. Mais uma opção para diversificação de portfólio. A sua única fonte de consulta é o site http://www.cushmanwakefield.com.br/ ?

Olá Lucio

Não necessariamente, depende do fundo, olhe nos relatórios do fundo geralmente eles divulgam o nome dessas consultorias daí é só acessar o site e verificar outros relatórios

Fala dividendos aqui é o mestre dos dividendos novamente.

Assisti seu ultimo vídeo sobre FII “ótimo vídeo” analisando toda conjuntura economica referente ao FII brasileiros.

Gostaria de pedir permisão para linkar seu vídeo no meu blog, compartilhando um pouco do seu racional com meus leitores.

Escrevi um artigo recentemente mostrando operacional por de trás de minhas estratégia, acredito que vá de encontro a proposta do seu artigo.

Continue com seu ótimo trabalho educacional.

Olá MD

Total apoio pode postar sim, essa troca de ideias é muito produtivo, e me manda aqui o link do seu artigo porque procurei lá e não achei, acaba servindo de referencia a mais para aqueles que estejam buscando mais informações.