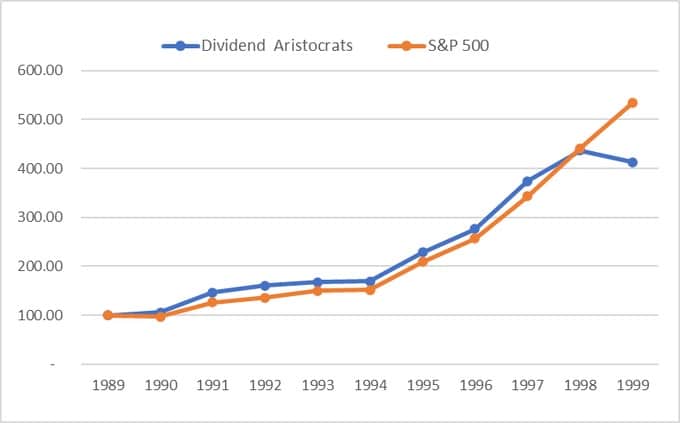

Se pegarmos o índice de ações Aristocratas de Dividendos e compararmos com o S&P 500 entre 1989 e 1999 observamos que eles falharam em bater o principal índice do mercado.

Aristocratas de Dividendos: são ações que cresceram os dividendos initerruptamente por mais de 25 anos consecutivos.Um investimento de $100 nos Aristocratas de Dividendos no final de 1989 se transformou em $413. Um investimento de $100 no S&P500 se transformou em $534 no mesmo período.

Em 1998 e 1999 as empresas Aristocratas de Dividendos tiveram um desempenho inferior em 12% e 26%. Eles tiveram um desempenho inferior por uma década, até que no final de 1999 a coisa virou:

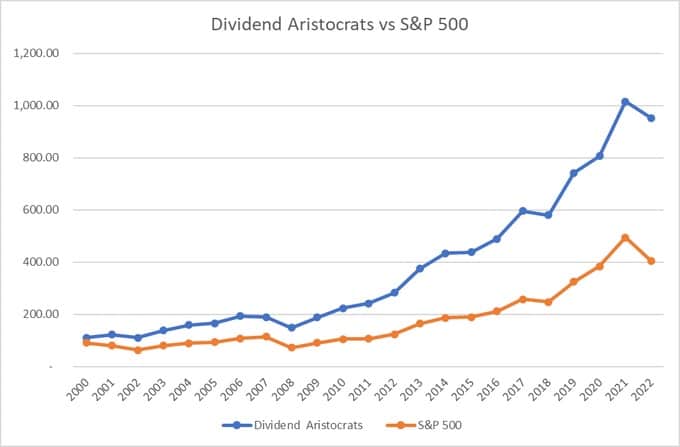

Um investimento de $100 nas Aristocratas de Dividendos se transformou em $187,45 em 2009 e $742,15 em 2019. Um investimento de $100 no S&P 500 virou $90,94 em 2009 e $324,34 em 2019. Até o final de 2022, o investimento valia $953 nos Aristocratas contra $405 no SPY.

Não compare sua estratégia com índices

Muitas vezes escuto dizer pela internet que você deve conseguir ao menos bater o mercado, mas isso é relativo. Alguns defendem que se a sua estratégia não bateu o mercado nos últimos 5 ou 10 anos, mude de estratégia.

Fica de leitura para quem quiser se aprofundar mais: Não saia do seu caminho na bolsa de valores.

Essa história dos Aristocratas de Dividendos é uma bela ilustração sobre o perigo de abandonar a sua estratégia no pior momento possível.

Os retornos tendem a vir depois de longos ciclos, ninguém consegue prever como vai se comportar o mercado no próximo ciclo.

É o que sempre falo aqui no blog: não tem a estratégia perfeita. Não existe essa de melhor estratégia. Existe a estratégia que funciona para você.

Cuidado com tendenciosos

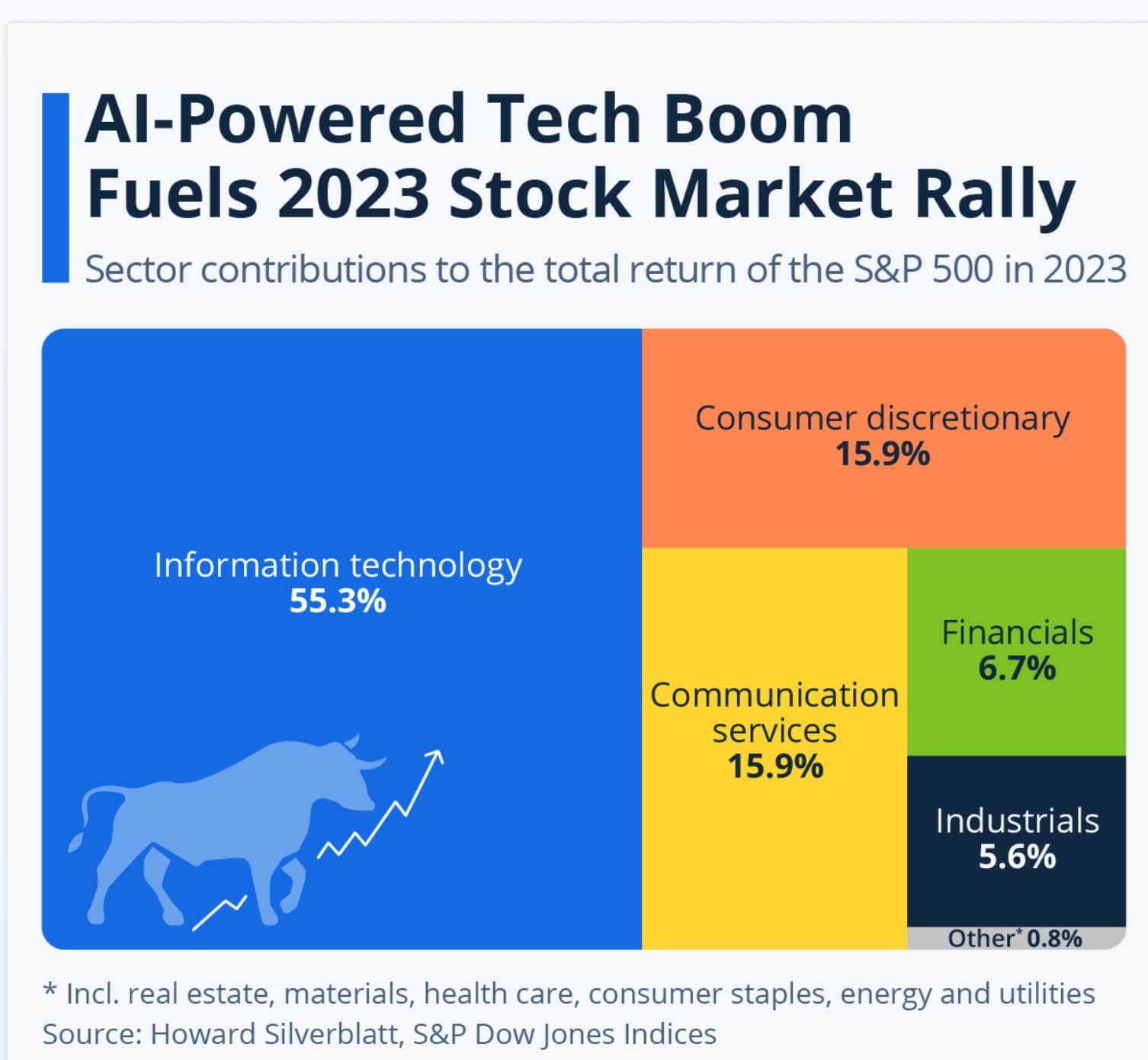

Algumas conversas de internet diziam que os Aristocratas de Dividendos tiveram um desempenho inferior ao S&P500 em 2023, que essa história de dividendo é passado e coisa de velho.

Alguns investidores que não conhecem a fundo o poder dos dividendos, ou que estejam mais fragilizados na sua estratégia podem cair nesses papos.

Isso não me afeta, desde que minha ações continuem subindo os dividendos e eu receba um cheque maior todos os anos.

Essa mesmo galera que diz que os Dividendos foram batidos em 2023 não vão te falar que em 2022 os Aristocratas bateram o SPY.

Isso também não me importou. Isso é o que falei acima: ruídos e barulhos do mercado.

Se levarmos em conta que o SPX só foi puxado pelas BigTechs como Microsoft, Google e Nvidia.

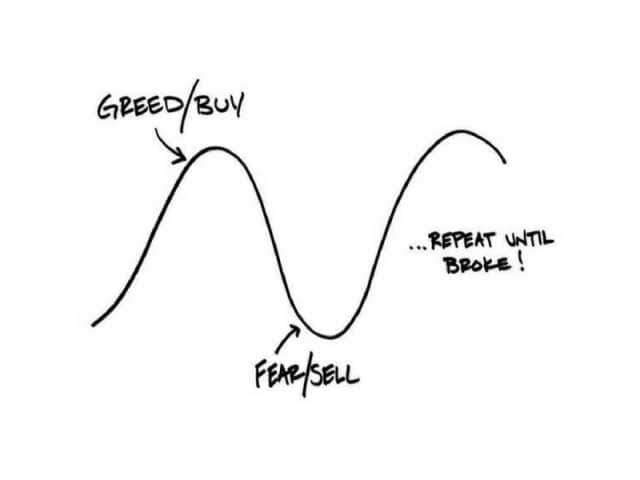

Mudar estratégia com frequência por causa de desempenho é chamado de “girar patrimônio” e cada vez que você faz isso você sacrifica o seu ganho de longo prazo.

É assim que os especuladores trabalham, e isso é o que mais tira gente da bolsa. Muitos acabam comprando no alto e vendendo no fundo.

Cuidado com essas casas de recomendações de ações

Por isso sempre falo com meus amigos, tomem cuidado com essas casas de recomendações, pois eles precisam de entregar desempenho de curto prazo e isso faz com que eles tenham que ficar girando a carteira para o que está quente no momento.

Isso é algo que os Membros aqui do blog não sofrem, pois eu nem faço tracking de nossa carteira com índices. A estratégia lá é a de construir uma carteira de longo prazo para aposentadoria com dividendos.

Se quisesse retornos altos, mas voláteis, estaria entupindo a carteira de techs companys.

Cuidado para não seguir a manada

Seguir a manada, é quando um investidor acaba indo junto com outros. Eles perseguem o que está quente no momento e nunca encontram uma estratégia que funcione para que eles consigam alcançar seus objetivos.

Minha estratégia é investir em empresas que podem aumentar seus dividendos ao longo do tempo.

Monto um portfólio diversificado de empresas que passam por um processo de verificação de vários indicadores: Os indicadores que uso para analisar empresas. Para selecionar as ações que tenham as maiores chances de continuar crescendo seus dividendos a uma taxa atrativa.

A empresa precisa de ter um dividendo sustentável. Os dividendos precisam de ser previsíveis. A empresa precisa de ter um case que mostre uma boa geração e crescimento de caixa para suportar esse crescimento de dividendos por longos anos.

Portanto, minha estratégia é concentrar na construção de uma carteira de ações que possam gerar um fluxo de dividendos crescentes para a minha aposentadoria.

Não me importo em acompanhar o S&P500 ou Dow Jones.

Esse é o jeito Viver de Dividendos de investir - By JigSaw da bolsa

Meu objetivo é gerar essa renda passiva para pagar minhas despesas.

Se superar o S&P500 ao longo do tempo (ou qualquer outro índice que você queira usar), isso não me afetará, enquanto meus dividendos estiverem cobrindo minhas despesas e crescendo todo ano.

Não faz diferença alguma quando eu morrer aos 90 anos e meu patrimônio na bolsa tiver $9 milhões ao invés de $10 milhões porque não segui a estratégia de girar patrimônio.

O importante é não sair do meu caminho!