Neste artigo, vamos explorar os principais indicadores fundamentalistas para análise de bancos, oferecendo insights valiosos para investidores que buscam compreender melhor essa classe de ativos.

Analisar bancos é uma das tarefas mais complexas no mundo dos investimentos. Diferente de outros setores, os bancos possuem características únicas que demandam uma abordagem específica e atenta a indicadores próprios.

Além disso, trata-se de um setor intrinsecamente ligado ao desempenho econômico do país, flutuações de juros e câmbio, o que adiciona uma camada extra de risco.

Vamos pegar recente crise de 2008 que quebrou vários bancos. Depois tivemos outra crise em 2021, com o Sillicon Valley Bank. Explicamos sobre essa crise aqui: Entenda o caso do maior banco a falir nos USA – SIVB.

Apesar do alto risco, alguns bancos conseguem entregar um retorno interessante no longo prazo.

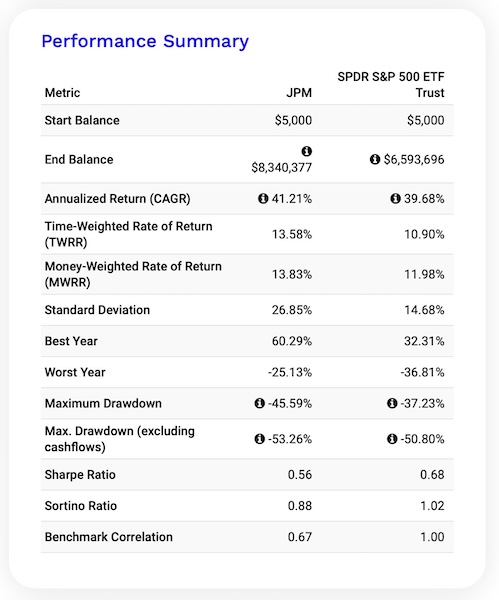

Na simulação acima, quem investiu no JP Morgan em 2003 até 2024 terminou com 41% de retorno anual. Isso é bem acima dos investidores de ETF que conseguiram 39%. O investidor que aportou todos os meses $5k no JPM terminou com $8,3 milhões enquanto que o investidor de ETF terminou com $6,5 milhões.

O que teremos aqui:

- Uma breve introdução sobre mundo dos bancos.

- Falarei sobre os indicadores fundamentalistas que uso.

- Net interest income – NII

- Net interest margin – NIM

- Noninterest income

- Noninterest expense

- Pre-Provision net revenue – PPNR

- Provision credit losses = PCL

- Net charge-off ratio

- Deposit Growth Rate – DGR

- Deposit to Loan Ratio – DLR

- Cost of deposit

- Deposit Beta

- Common Equity Tier 1 – CET1

- Efficiency Ratio

- Análise qualitativa

- No final do artigo um vídeo comentando sobre o tema.

Minha história com os bancos

Logo no começo da minha carteira, coloquei dois bancões: HSBC e Wells Fargo. Sendo o HSBC de atuação multinacional e o Wells Fargo de atuação centrada nos Estados Unidos.

As duas experiências não foram muito boas. Ambos os bancos tiveram vários problemas.

HSBC

Os caras conseguiram passar pela crise de 2008 sem muitas dores de cabeça. Até por isso em 2014 que havia escolhido eles para compor minha carteira.

O HSBC despencou por conta de um escândalo de lavagem de dinheiro e evasão fiscal. Isso gerou várias multas que na época da minha saída já estavam em $5,9 bilhões: entenda porque vendi minhas ações do HSBC.

WFC

Já no caso da Wells Fargo foram problemas éticos. O banco era conhecido por ter o Warren Buffett como um dos principais acionistas.

O escândalo do WFC foi que de 2011 a 2015 aproximadamente 5% dos 5.300 funcionários do banco abriram mais de 2 milhões de contas e emitiram cartões de crédito sem autorização dos clientes. Fizeram isso para bater as metas internas e ganhar bônus no salário. O escândalo causou a demissão do CEO, John Stumpf e manchou a reputação do banco.

Lição sobre os dois bancos

O que podemos aprender com os dois bancos é que mesmo com todas as centenas de indicadores hoje para análise fundamentalista, se a administração quiser esconder uma jabuticaba eles conseguem.

Depois desses dois bancões com problemas, afastei-me dos bancos. Com o passar do tempo observando grandes investidores, percebi que boa parte deles colocavam uma fatia do patrimônio nessa classe de ativo.

Decidi voltar para o mercado de bancos em 2022. Agora com foco em bancos regionais. Esses são bancos menores, baixa complexidade. Há o risco de termos problema? Sim, sem sombra de dúvidas. O caso do Sillicon Valley Bank está ai como exemplo.

Como um banco ganha dinheiro

Um banco lucra pegando o seu dinheiro que você deixou depositado e emprestando para outra pessoa. Ele geralmente te paga uma taxa de juros para você deixar o dinheiro lá parado. Empresta esse dinheiro para outra pessoa por uma taxa maior. Essa diferença entre o que ele te paga e o que o cliente paga para ele é onde ele faz a maior parte do lucro.

Além disso, temos as taxas bancárias, as taxas de investimentos, seguros, taxa de cartão, entre outras receitas menores.

Tipos de instituições financeiras

Temos vários tipos de instituições financeiras na bolsa. A lista é grande, mas resumimos em:

- Bancos comerciais

- Bancos de investimento

- Companhias de seguros

- Gestores de ativos

- Corretoras

- Empresas de processamento de pagamento

- Fintechs

- Holging financeiras

A lista cresce e se ramifica em diversas outras. Vamos analisar os bancos comerciais. Que podemos dividir em bancões e regionais.

Bancões e regionais

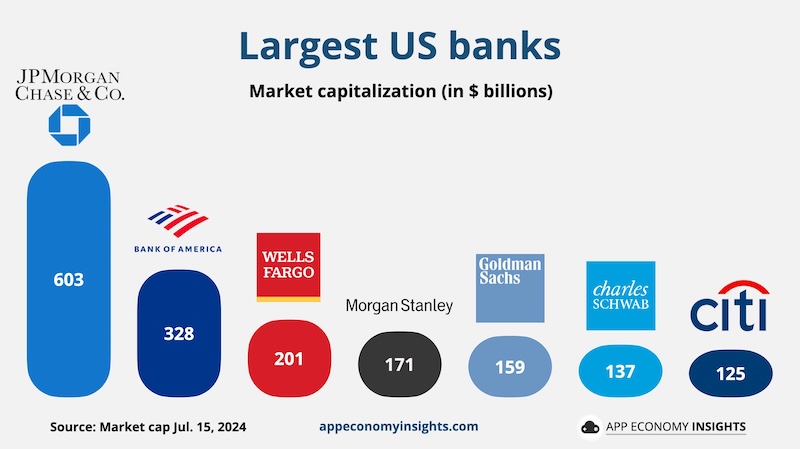

Os bancões atuam em vários segmentos de forma simultânea. Eles atendem em todo o território nacional, alguns até globalmente. Costumam atender de pequenas a grandes empresas e carteiras de investimento.

Os bancos regionais, são menores e tem um número pequeno de agências. Atendem em poucos estados, alguns até em poucas cidades. Na nossa carteira de membros, temos um banco regional que atende numa única cidade.

Seu perfil de cliente costuma ser pequenos negócios. Tem uma proximidade com as comunidades locais. Cria-se com isso a proteção e um fosso competitivo que os bancões não conseguem transpor.

Vou usar um comparativo de um bancão e um banco regional para podermos ver cada indicador, vamos olhar o 2T24 de cada um deles.

Cenário BAC e ZION

Os bancos em 2024 estão passando por momentos diferentes. Enquanto que bancos regionais como o ZION estavam com o descredito do mercado. Os bancos grandes navegam por uma confiança maior.

Bank of America – BAC é um dos maiores bancos do mercado americano. O BAC é dividido em Consumer Banking com $2,6 bi, Investment Management com $1 bi e Global Banking com $1.4 bi de receita.

Já o ZION é um banco menor e sem divisões de negócio.

São esses dois bancos que vamos olhar aqui de case para esse artigo.

Indicadores fundamentalistas

Análise de ativos é algo bem arriscado. Para mitigar esses riscos precisamos de fazer uma análise apurada de seus fundamentos. Nós temos alguns posts sobre análise de ativos na bolsa:

- Indicadores que uso para investir em Stocks na bolsa.

- Indicadores que uso para investir em REIT

- Como Analisar Seguradoras na Bolsa: Indicadores e Estudos de Caso

Net interest income – NII

Nos bancos não temos receita e sim o Net Interest Income como sendo um dos principais impulsionadores dos resultados do banco. Isso é a receita de juros.

- Compare o NII ao longo dos anos. Ele precisa estar subindo.

- Compare o NII com outros bancos. Fornece uma idéia de como esse banco é a nível competitivo.

Esse é o primeiro passo ao analisar um banco na bolsa.

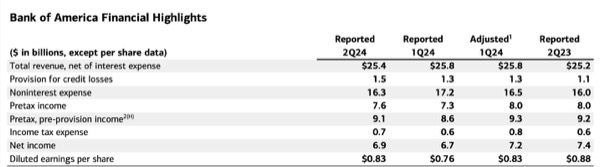

BAC 2T24: NII decreased 3% to $13.7 billion as higher deposit costs more than offset higher asset yields and modest loan growth

BAC diz que sua NII teve uma queda de 3% para $13,11 bilhões. A queda foi devido ao aumento dos custos de depósitos. Vamos abordar isso mais abaixo.

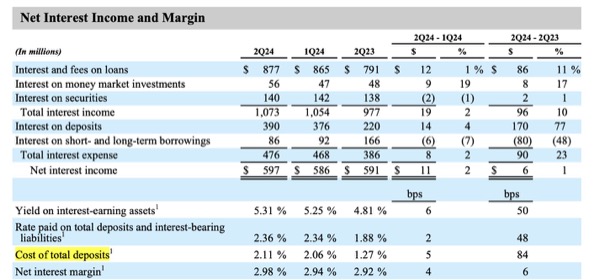

Net Interest Margin – NIM

O NIM anda junto com o NII. É como se fosse uma margem operacional. Ele é a diferença dos ganhos nos empréstimos menos despesas pagas pelas poupanças.

O banco ao pegar o seu dinheiro para emprestar para outra pessoa, paga-lhe um juros. É o juros que você recebe na sua poupança, quando seu dinheiro está parado lá.

Na outra ponta, quando ele empresta esse dinheiro para um tomador, por exemplo um supermercado quer um capital para abrir uma nova filial. O banco vai lhe emprestar com uma taxa de juros superior ao valor que ele paga para os poupadores. Essa diferença entre as taxas chamamos de Net Interest Margin – NIM ou Margem de juros liquida.

Quanto maior o NIM do banco melhor. Se pegarmos o NIM dos dois bancos que estamos usando de case:

- ZION: 2,98%

- BAC: 1,93%

ZION 2T24: NIM was 2.98%, compared with 2.92%

Podemos ver que o ZION é um banco que tem uma lucratividade maior que o BAC. Pelo menos nesse trimestre o ZION está entregando mais lucro para os acionistas. NIM é só uma parte da conta, tem outras variáveis.

Noninterest income

Ao analisar um banco comercial verá com frequência o NonInterest Income. Isso é a receita que ele teve fora dos empréstimos.

São taxas bancárias de conta, cartão, seguros vendidos, entre outros produtos financeiros.

BAC 2T24: Noninterest Income, up 6% to $11.7 Billion

Aqui o Bank of America diz que a receita não relacionada a juros deles foram de $11,7 bilhões é um excelente resultado. Aumento de +6% sobre o ano anterior.

Noninterest expense

Essa é a despesa operacional do banco. Estão aqui comissões, salários, gastos com imóveis entre outras cifras necessárias para a instituição financeira funcionar.

Geralmente quando o banco está sobre pressão eles tendem a reduzir essas despesas, já quando as coisas estão tranquilas é bem comum vermos esses números subirem. Acompanhem essa despesa pois é aqui que seu dinheiro será drenado.

BAC 2T24: Noninterest expense of $16.3 billion increased $271 million, or 2%, driven by investments in people and revenue-related compensation

Aqui o BAC teve uma despesas não relacionada a juros de $16,3 bilhões, um aumento de $271 milhões. Geralmente no balanço o banco diz o motivo do aumento. Nesse caso, despesa com pessoal e compensação aos diretores.

Pre-Provision net revenue – PPNR

Avalia a capacidade de geração de receitas de uma instituição financeira antes da contabilização das provisões para perdas com empréstimos. Ao excluir as provisões para perdas com empréstimos, o PPNR oferece uma visão clara da eficiência operacional do banco e de sua capacidade de gerar receitas sustentáveis.

A importância do PPNR na análise de bancos listados na bolsa é destacada por sua capacidade de fornecer uma medida consistente da performance operacional, independentemente das variações nas provisões para perdas, que podem ser influenciadas por fatores econômicos externos.

Podemos ver que no 2T24 a “Pretax, pre-provision income” do BAC foi de $9,1 bilhões. Se pegar a PPNR e diminuir a “Provision for credit losses” e a “Income tax expense” chegara o “Net income” de $6,9 bilhões.

Essa métrica é vital para comparar a eficiência entre diferentes instituições financeiras e avaliar tendências ao longo do tempo. Além disso, reguladores e supervisores financeiros utilizam o PPNR para monitorar a saúde financeira e a resiliência dos bancos, especialmente em cenários de estresse econômico.

Provision credit losses – PCL

Provisão para perda de créditos. O valor que o banco reservou para cobrir possíveis perdas de empréstimos que podem não ser recuperados.

Se você observar esse número crescendo muito ao longo dos anos nem sempre será culpa do banco. Situações que o cenário econômico irá forçar a instituição a fazer reservas maiores para seus créditos.

BAC 2T24: Provision for credit losses of $1.5 billion, up from $1.3 billion in 1Q24 and $1.1 billion in 2Q23

A provisão para crédito duvidosos do BAC foi de $1,5 bilhões um aumento comparado aos $1,3 bilhões de 1T24 e $1,1 bilhão do ano passado. Veja que esse aumento deveu-se ao cenário econômico mais complicado nos Estados Unidos, não efetivamente a carteira de crédito do BAC.

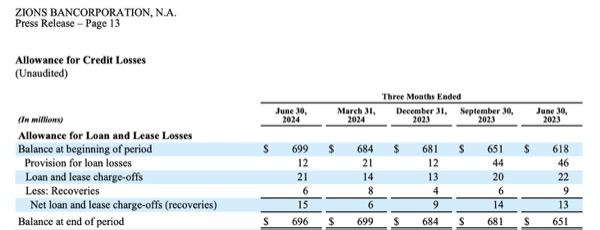

Net charge-off Ratio

Se quisermos olhar além do PCL, devemos ir para os Net Charge-Off Ratio. Ele vai medir a porcentagem de empréstimos de um banco que foram considerados perdidos e não recuperáveis. Veja que isso é diferente de uma provisão.

Ele indica o quanto de dinheiro emprestado pelo banco foi considerado perdido.

BAC 2T24: Total net charge-offs of $1.5 billion increased $35 million from 1Q24.

Aqui mostra que o Charge-Off desse 2T24 foi bem parecido com o de 1T24 do BAC. O Charge-Off ratio do BAC é de 0,59% que teve um aumento de 0,01% sobre o 1T24.

Se compararmos os bancos grandes com os regionais, observa-se a diferença grande nesse indicador com o ZION tendo um Charge-Off de 0,10% nesse 2T24 e 0,04% no 1T24. Isso é normal nos bancos regionais, pois eles tendem a conhecer melhor sua carteira de crédito.

Essa métrica é importante para ajudar a avaliar a qualidade dos empréstimos que o banco faz e a eficácia das suas práticas de concessão de crédito. Quanto menor esse indicador melhor, pois indica que o banco está perdendo pouco dinheiro com empréstimos não pagos.

Alguns bancos podem fornecer o Net Charge-Offs Recoveries que vai trazer o valor recuperado dos Net Charge-Off. No caso da ZION eles tiveram $21 milhões de Charge-Offs e conseguiram recuperar $6 milhões de outros trimestres. Isso coloca um Charge-Off $15 milhões liquido reconhecido para o trimestre.

Além desse Charge-Off pode-se acompanhar o “Accuing loans past due 90 days” ele vai dizer os empréstimos atrasados há mais de 90 dias, mas que ainda acumulam juros porque o banco acredita que esses empréstimos eventualmente serão pagos.

São empréstimos de maior risco, pois são pagamentos atrasados, mas ainda são contabilizados como ativos. ZION tem um ratio de 90 dias em 0,01% ou 6 milhões.

Análise de depósitos

A análise dos depósitos do baco tornou-se mais importante depois que o SIVB quebrou na crise causada pela subida dos juros. É um assunto bem grande, expliquei em detalhes nesse post, mas vou tentar resumir aqui.

O caso do Sillicon Valley Bank era um banco de startup. Não tinha uma carteira de empréstimos robusta. No entanto, o banco tinha uma quantidade grande de depósitos. Como não tinha para quem emprestar eles investiram isso em RF.

Os clientes pediram para sacar suas economias no SIVB. Ele teve que liquidar os títulos que haviam comprado em um ambiente de taxa de juros menor que a atual. Ao vender esses títulos o banco teve um enorme prejuízo e não conseguiu nem cobrir os pedidos de saque dos clientes, decretando falência.

O efeito cascada em outros bancos foi grande. Muitos investidores acharam que vários bancos iriam quebrar junto com o SIVB. Pois esse medo podia ser contagioso e causar uma corrida aos bancos. As ações dos bancos caíram muito. Principalmente dos bancos regionais, pois o SIVB era regional.

Na nossa carteira de Stocks, falei sobre um banco regional que teve suas cotações reduzidas 70% e os membros que como eu compraram o banco tiveram bom retorno, com esse banco me retornando 63% IRR anual. Isso tudo porque conseguimos analisar os fundamentos e vimos que a situação do banco era confortável.

Deposit Growth Rate – DGR

A taxa de crescimento dos depósitos do banco ao longo de um tempo. Indica a capacidade do banco de atrair novos depósitos. Um crescimento positivo e consistente indica que o bano está atraindo novos clientes.

Aqui é a porta de entrada para análise de depósitos bancários. Situações como a do SIVB você verá uma corrida no mercado financeiro de vários bancos perdendo depósitos.

Nesses momentos de crise, precisa entender o % dos depósitos são segurados. Geralmente depósitos segurados costumam ter uma taxa de saque menor.

Outro fator é a relação do banco com sues clientes. Bancos menores e que já passaram por crises costumam trazer mais confiança para seus clientes e esses sacam menos capital nesses momentos críticos.

ZION 2T24: Total deposits were $73.8 billion, down 1%; customer deposits.

Aqui o ZION disse que os seus depósitos caíram 1% para $73,8 bilhões. Enquanto que vemos no BAC um reporte de crescimento de $35 bilhões ou +2% no número de depósitos.

BAC 2T24: Average deposit balances of $1.91 trillion increased $35 billion, or 2%

A taxa de deposito não tem um número mágico, você precisa de ver esse número comparado com os outros trimestres. Se observar que há uma tendência de queda consecutiva, aí abre-se uma preocupação.

As vezes a taxa de deposito em queda pode ser motivada por uma oferta maior de taxas de poupança no mercado. Falaremos sobre isso no vídeo explicativo.

Deposit to Loan Ratio – DLR

O total de depósitos e empréstimos de um banco. Indica a liquidez do banco e sua capacidade de atender às retiradas de depósitos. Quanto maior esse número mais segurança teremos.

- 60% a 90%: equilibrio ideal

Aqui temos o DLR dos bancos:

- ZION: 78%

- BAC: 55%

O banco ZION tem um fundamento mais redondo nesse quesito. O BAC está com um DLR bem próximo do ideal. Apesar de um pouco abaixo dos 60% nada muito preocupante, isso é normal alguns trimestres ficarem assim.

Cost of deposit

Isso vai impactar diretamente no retorno do banco. Os custos de deposito são o quanto o banco paga aos seus clientes para que eles mantenham essas poupanças lá parada.

Após a crise do SIVB, tivemos um aumento nesse custo de depósitos. Os bancos queriam segurar as poupanças de seus clientes. Então ofereceram além da taxa tradicional. Com isso comprimiu-se a margem de ganho deles, comprimindo a NII e reduzindo a NIM.

Observe o Custo de Deposito do ZION no 2T23 era 1,27%. Quer dizer que eles pagavam isso para os clientes que deixavam o dinheiro parado lá. Depois em 1T24 esse valor já saltou para 2,06% e chegando agora em 2T24 no pico de 2,11%.

Esse aumento ocorreu porque os clientes queriam tirar o dinheiro do ZION e levar para outro banco que estava oferecendo taxa melhores. Para não perder o deposito dos clientes o ZION teve que subir as taxas dos seus depósitos.

Ainda sim, geralmente em bancos regionais temos um custo de deposito menor quando comparado com os bancões.

Os regionais prezam bastante pela relação entre cliente e a instituição financeira. Com isso eles conseguem segurar os clientes com taxas menores e quão maior a confiança do banco com os clientes melhor. No caso do ZION é um banco que está na região desde a crise de 1929.

Deposit Beta

O Deposit Beta é uma medida que indica a sensibilidade das taxas de juros pagas pelos bancos sobre os depósitos em resposta às mudanças nas taxas de juros de mercado.

Em termos simples, ele mostra como as taxas de juros dos depósitos dos clientes se ajustam quando as taxas de mercado aumentam ou diminuem.

Um Deposit Beta alto significa que os bancos aumentam rapidamente as taxas de juros dos depósitos quando as taxas de mercado sobem.

- BAC: 0,5

- ZION: 0,7

Um Deposit Beta baixo indica que os bancos ajustam as taxas dos depósitos de forma mais lenta ou em menor magnitude.

Este conceito é importante porque afeta o custo de captação de recursos dos bancos e, consequentemente, suas margens de lucro e capacidade de oferecer crédito.

Outros indicadores de deposito

Temos hoje cerca de 8 indicadores principais para acompanhar os depósitos, vou citar os demais aqui, mas para ser sincero no momento acompanhar apenas esses três primeiro de cima, pois resumem bem o quadro.

- Current Account Saving Account Ratio: Indica a estabilidade e o custo dos depósitos. Depósitos em conta corretes e poupança geralmente têm custo mais baixo para o banco em comparação com depósitos a prazo, contribuindo para uma margem de juros líquida melhor.

- Deposit Mix: Oferece insights sobre estabilidade e volatilidade da base de depósitos do banco. Quanto mais depósitos de conta corrente ou poupança tivermos aqui melhor.

- Average Deposit Balance: Mostra a quantidade média de fundos mantido em cada conta. Se você tiver um banco que tem uma pegada de atender clientes premium terá uma conta grande aqui. Já clientes de pequenos negócios e regionais esse número será menor.

- Deposit Retention Rate: Indica a capacidade do banco de conseguir reter seus depósitos existentes. Se isso for alto, indica que os clientes estão satisfeitos com o banco.

Common Equity Tier 1 – CET1

Common Equity Tier 1 foi implementado pelos órgãos reguladores depois da crise de 2008. A crise levou a regulações mais rigorosas sob o Acordo de Basileia III. Esse arcado exige que os bancos mantenham níveis mínimos de CET1 como uma proporção de seus ativos ponderados pelo risco.

Ele é composto principalmente pelo dinheiro que os acionistas investem no banco e os lucros que o banco mantém, em vez de distribuir como dividendos. Pense nele como uma reserva financeira.

Essa medida é importante para garantir que os bancos sejam financeiramente estáveis e capazes de enfrentar tempos difíceis.

Muitos bancos em 2008 não tinham reservas suficientes para suportar grandes perdas. Com isso os reguladores colocaram regras mais rígidas, exigindo que os banco mantenham um CET1 mínimo de 4,5% dos seus ativos ponderados pelo risco.

Além dos 4,5% os bancos são obrigados a manter um capital adicional chamado Capital Conservation Buffer – CCB que deve ser de 2,5% elevando o CET1 para 7% (4,5% + 2,5%).

BAC 2T24: Common equity tier 1 (CET1) capital of $198 billion increased $1 billion from 1Q24. CET1 ratio of 11.9% (Standardized); 122 bps above the

new regulatory minimum that takes effect Oct. 1, 2024

Veja que bancos grandes costumam manter CET1 maior que os bancos regionais. Veja o caso do ZION que tem um CET1 10% enquanto que o do BAC é de 11,9% que é 1,22% acima do mínimo regulatório para ele.

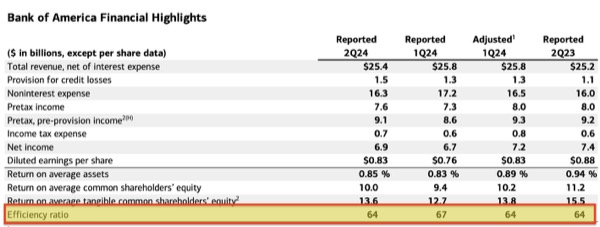

Efficiency Ratio

Mede a eficiência operacional de um banco. Mostra quanto um banco gasta para gerar um dólar de receita. Por exemplo, se um banco tem um efficiency ratio de 60%, isso significa que ele gasta 60 centavos para cada dólar que ganha.

Esse indicador é fornecido pela maioria dos bancos em seus balanço, então é bem fácil de acompanhar.

Um banco regional tem uma média de Efficienty Ratio de 60% a 70%, esse mesmo indicador nos bancões já vir sem torno de 50% a 60%.

Podemos observar que o 2T24 do BAC mostra um Efficiency Ratio de 64% um piora frente aos 67% do trimestre anterior, mas acima da média dos seus pares.

Análise da dívida de banco

Aqui talvez seja mais fácil, pois banco não possui divida. Não faz sentido para o investidor analisar dívida do banco, pois esse é o produto deles. Assim como seguradoras, os bancos não precisam de ter análise de dívida.

Análise qualitativa

Abordamos essa parte extensivamente no tópico sobre análise de Stocks na bolsa de valores.

O setor bancário, mais do que a maioria das empresas, é muito sobre gerenciamento de risco. Quando leio relatório de empresas financeiras que apresentam crescimento ou tecnologia disruptivas, etc… gasto pouco tempo em seu gerenciamento de risco, meu único interesse de investimento está no lado do lucro. Quando olhamos para os bancos as preocupações são outras.

As quatro principais questões de gerenciamento de risco do banco são:

- Líquidez

- Taxas de juros

- Crédito

- Capital

Esses são as maiores preocupações qualitativas de um banco. Tomem cuidado com ambientes onde temos uma taxa de juros que suba ou desça muito rápido.

O caso do SIVB que citamos aqui diversas versas, poderia ter sido evitado se o FED tivesse subido as taxas mais devagar.

Vamos pegar o caso do ZION. No início de 2022, a ZION possuía $25 bilhões em títulos de investimento, cujo valor de mercado era quase exatamente o que a ZION pagou por eles. No final do ano, a ZION reconheceu uma perda não monetária (para títulos não vendidos) de $3 bilhões nesses títulos.

A prática contábil diz que essas perdas não monetárias não são reconhecidas através da demonstração de resultado de um banco, mas são subtraídas do patrimônio ou capital dos acionistas. Esse é o “AOCI – Accumulated Other Comprehensive Income” reduz o capital da ZION de $8 bilhões para $5 bilhões.

Essa perda de valor para o setor bancário na época foi destacada nesse artigo do Wall Street Journal.

Riscos da taxa de juros

A economia cria riscos de taxa de juros. Quando você faz um financiamento imobiliário de 30 anos. A instituição financeira nessa transação fica num lado com um ativo de taxa fixa de 30 anos e com um passivo cuja taxa de juros mudará a cada ano ou menos.

Quando em 2021 a taxa de juros subiram, os juros do financiamento da sua casa não se alterou. Já o banco tem que lidar com uma taxa flutuante na ponta do passivo, pois uma taxa de juros maior, aumenta a taxa paga pelos depósitos.

Você viram acima que um dos motivos da queda na NII do BAC foi por conta de um aumento no pagamento de yield dos depósitos. Quando esses custos de depósitos aumentam muito mais rápido do que os rendimentos de seus empréstimos e títulos, coloca uma pressão na receita de juros do banco.

Um bom cenário para os bancos

Subir as taxas de juros rápido é ruim para o banco, porém descer elas rápido pode ser interessante. Isso porque os bancos estão com diversos empréstimos com taxas altas e irão reduzir o pagamento do custo para manter os depósitos. Isso fará que a taxa sua NIM aumente e tenhamos mais lucros.

Já quando os juros sobem, o ideal para os bancos é que eles façam isso mais devagar, assim consegue-se captar empréstimos com taxas cada vez maiores enquanto os custos dos depósitos ainda estão se adequando.

Podem ver tanto no BAC, quanto no ZION que antes dessa subida íngreme das taxas os ganhos dos bancos tinham subido. A renda de juros do ZION antes da crise do SIVB tinha subido 30% e sua margem de lucro aumentou 36% ano.

Risco de crédito

Recessão nem sempre é algo ruim para um banco. O problema é quando as recessões duram por vários anos, isso enfraquecem os empréstimos como foi em 07/08.

Todo caso é importante acompanhar os riscos de crédito de um país. Ver como está a tomada de crédito e contas pública do governo, isso pode indicar como a economia vai estar nos próximos anos.

Porque tantos indicadores

Temos muitos indicadores para bancos porque é um ativo complexo. Apesar de listar bastante indicadores essenciais aqui, ainda temos indicadores complementares que não abordamos nesse post.

Muitos indicadores de bancos foram sendo incrementados a medida que as crises íam acontecendo. Como mostramos acima a importância dos depósitos garantidos e não garantidos na crise de SIVB. O CET1 foi uma medida para filtrar e evitar problemas que ocorreram na crise de 2008 do grande Crash bancário.

Pode ter certeza que virão outras crises no setor bancário e vamos no futuro incrementar nossa análise com novos indicadores.

Investir em bancos são para investidores que tenham estômago, o negócio é complexo pois não aborda apenas os números do próprio ativo em si, mas também fatores que não conseguimos prever, como taxas de juros, politicas financeiras, cambiais e fiscais dos governos.

Cada ano que passa eu percebo que não entendo nada de bancos, a minha idéia aqui é apenas jogar uma luz para os usuários que queiram conhecer um pouco mais sobre o assunto e se aprofundar nessa classe de ativo.

Vídeo

Prefere ver este vídeo no X? Clique aqui para assistir em nosso canal no X

Takeaway

Analisar bancos requer uma compreensão profunda de diversos indicadores específicos, desde o Net Interest Income (NII) e Net Interest Margin (NIM), até a análise detalhada de depósitos e despesas não relacionadas a juros.

Esses indicadores são essenciais para avaliar a saúde financeira e a eficiência operacional de uma instituição bancária. No entanto, é fundamental lembrar que mesmo com uma análise detalhada e criteriosa, a administração do banco e o cenário econômico podem influenciar significativamente os resultados, como evidenciado pelas crises passadas.

Investir em bancos pode ser altamente lucrativo a longo prazo, especialmente se forem identificadas oportunidades em instituições regionais com fundamentos sólidos.

No entanto, é crucial manter-se vigilante e constantemente atualizado sobre as mudanças no mercado e na regulamentação financeira.

A capacidade de analisar e interpretar corretamente esses indicadores pode fazer a diferença entre um investimento bem-sucedido e uma experiência frustrante.

Portanto, continue aprofundando seu conhecimento e aprimorando suas habilidades de análise para navegar com confiança no complexo universo dos bancos.

Leia nossos outros artigo sobre análise de ações na bolsa: