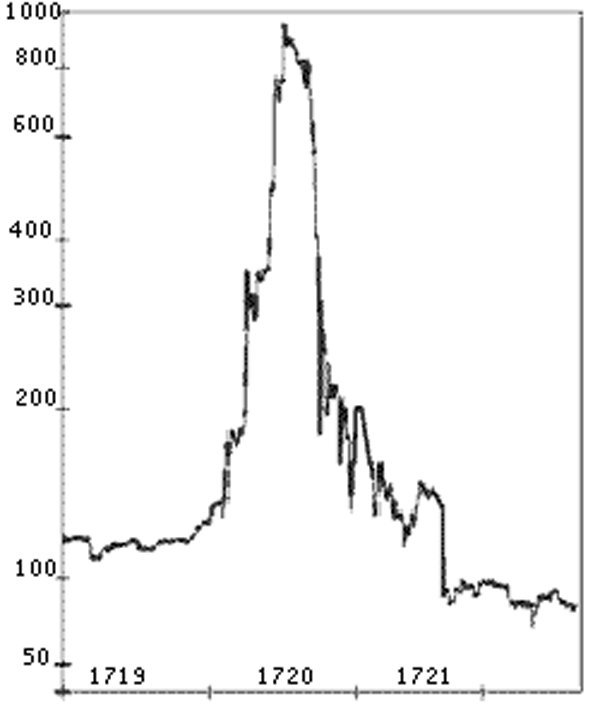

A primeira lei de Newton diz que todo o corpo continua em seu estado de repouso ou de movimento uniforme em uma linha reta, a menos que seja forçado a mudar aquele estado por forças aplicadas sobre ele. Talvez ele tenha teorizado isso quando investia sobre a bolsa de valores, ou seria melhor dizer perdia na bolsa de valores rsrsrs.

Essa teoria se encaixa muito bem no mercado de ações, e Newton aprendeu a duras penas quão eficientemente sua própria lei pode ser aplicada. Newton perdeu muito dinheiro durante a bolha da South Sea em 1720, ele pegou o topo de uma ações mais quentes da Inglaterra na época.

Bejamin Graham disse que Newton poderia calcular os movimentos dos corpos celestiais, mas não a loucura das pessoas. Ele levou um prejuízo tão grande que para o resto da sua vida ele proibiu as pessoas de falarem as palavras “South Sea” em sua presença.

Durante meus estudos, tenho percebido que as empresas de crescimento de dividendos que elevam seus dividendos de forma moderada todos os anos, tendem a oferecer um crescimento de dividendos muito mais duradouro.

Empresas que esporadicamente impulsionam seus dividendos por curtos períodos de tempo, e em seguida congela-os ou mesmo cortá-los, tendem a repetir frequentemente essa atividade varias vezes ao longo da sua história.

As empresas que aumentam os dividendos de forma consistente tendem a ter modelos de negócios que fornecem esse tipo de crescimento de ganhos sustentáveis, apoiando o crescimento de dividendos.

Essas empresas conseguem expandir seus negócios e conseguem se adaptar as tendências econômicas e hábitos de consumo. Além do fato que muitas dessas empresas, que conseguiram crescer os dividendos por tanto tempo, são proprietários de marcas globais fortes, tem largos fossos competitivos e são capazes de agregar valor fornecendo novos produtos ou serviços.

Por exemplo, Wal-Mart Stores (WMT) é conhecida por seus preços baixos. Se outro varejista tentar roubar seus clientes, eles teriam que bater a rede de distribuição, escala e relacionamentos/acordos de longo prazo com fornecedores que o Wal-Mart possui. Além disso como o Wal-Mart possui presença global, pode se dispor a abaixar o preço a ponto de levar prejuízo nas margens em um determinado mercado a fim de eliminar a concorrência lá.

Outro exemplo, inclui a maior empresa de creme dental do mundo a Colgate-Palmolive (CL). Os cliente compram seus produtos de forma regular, porque eles gostam da qualidade da pasta de dente. Os dentes das pessoas são importantes para elas, por isso é que eles provavelmente manteriam a fidelidade na marca, mesmo que os preços estejam subindo, ao invés de economizar e comprar um produto mais barato.

Para aumentar a conscientização dos consumidores os comerciantes de pasta de dentes, que vendem produtos mais em conta, teria de gastar grandes quantias para convencer os clientes dos efeitos positivos de seus produtos.

A empresa de pasta de dente mais barata iria ter que segurar essas margens negativas e perder dinheiro por um longo tempo porque os gostos das pessoas não mudam da noite para o dia. Uma empresa como a Colgate-Palmolive (CL) manteria sua posição competitiva se inovar constantemente e buscar melhorias em seus produtos.

A recorrência dos clientes e a estabilidade nas receitas é a chave para entendermos o poder que empresas como o Wal-Mart e Colgate-Palmolive possuem. Isso permite que as empresas consigam fazer um gerenciamento de distribuição dos dividendos, permitindo que entreguem sempre um dividendo maior ano após ano.

Muitas empresas nos Estados Unidos se orgulham de seus longos registro de crescimento de dividendos. O dividendo, é normalmente visto como uma “vaca sagrada” e só poderia ser cortado ou eliminado em circunstancias terríveis.

Além disso empresas como a Pepsico (PEP) e Johnson & Johnson (JNJ) que tem culturas de aumentar consistentemente suas distribuições, continuaria fazendo isso, enquanto os fundamentos do negócio apoiar esse crescimento. Fraquezas nos resultados de curto prazo não levariam a eliminação dos dividendos, por conta da cultura de crescimento já implantada nessas empresas.

Um corte ou congelamento dos dividendos, sinalizaria para o mercado uma ineficiência da administração e fraqueza grave no balanço da empresa. Como resultado, estas empresas provavelmente evitariam de tomar tais decisões, a menos que seja absolutamente necessário.

Gostou dessas empresas citadas no artigo? Quer saber onde achar muitas outras iguais a essa???

Ex-Dividend Plus

Quer investir na bolsa americana e não sabe como identificar empresas fantásticas para colocar na sua carteira? O Ex-Dividend Plus é feito para lhe ajudar nos estudos de empresas na bolsa americana. Temos diversas carteiras já montadas de empresas pré-selecionadas, são empresas fantásticas para compôr o seu Dream Team de Stock e REIT.

Além das carteiras, trazemos o case de negócio de cada um dos ativos e mostrarmos a você na prática o que deve olhar e como procurar informações importante sobre as ações e REITs.