Todos aqui sabem que sou um amante das empresas de crescimento de dividendos. Um dos critérios que utilizo nos meus investimentos de Stocks, é que se a empresa cortou dividendos, retiro-a da minha carteira.

Para saber mais alguns parâmetros que utilizo para selecionar ações, consulte esse artigo: Indicadores que uso para investir em ações.

Além das Stocks, gosto muito de investir em REIT, eles são ligeiramente diferentes de analisar uma ação, então não podemos usar os mesmos parâmetros, medi-los com a mesma régua.

Não conhece os REITs? Leia isso: Apresentando o mercado de REITs.

Teve REITs que já cortaram e até suspenderam dividendos, mesmo assim não tirei-os da minha carteira. Todo caso é muito ruim quando um REIT corta esses dividendos, isso mostra um pouco de fraqueza no seu balanço.

Não chega a ser um critério de exclusão, mas digamos que é algo desejável que ele continue crescendo os dividendos, para saber um pouco dos indicadores que uso para investir em REIT, recomendo ler esse artigo: Indicadores que uso para investir em REIT.

Caso recente de corte

Tivemos recentemente o corte de dividendos do $GOOD Gladstone Commercial, um REIT misto de escritórios e logística. O GOOD crescia os dividendos há 20 anos consecutivos, desde seu IPO não tivemos uma redução de dividendos. Até o fatídico dia, onde anunciou o corte de 20% nos dividendos.

O preço do REIT no mercado despencou, e levou o fundo a perder -14% em 3 dias após a notícia.

Já tinha cantado a pedra aqui no blog dos riscos do GOOD, que isso poderia vir a acontecer. Vou comentar no post de compra desse mês se vale a pena continuar com o GOOD em carteira, ou se seria melhor vende-lo.

Tem um indicador que pode ajudar-nos a identificar, de forma antecipada, o corte de dividendos.

Antes de entrarmos no WACC, tenha em mente que um REIT tem comportamento diferente de uma Stock (empresa). REITs não conseguem crescer como uma Stock, eles ficam limitados à esfera imobiliária.

A principal fonte de crescimento de um REIT é levantar dívida barata, conseguem fazer isso pois tem imóveis em seu corpo para colocar de garantia. Pegam essa grana barata, colocam para comprar mais imóveis que estejam em promoção (ou deveriam fazer isso).

Esses imóveis tem que gerar uma renda de aluguel que seja usada para cobrir esses custos de capital e tenha um lucro razoável no longo prazo, com isso ele terá mais dinheiro para fazer novamente esse ciclo.

WACC – Custo médio ponderado de capital

WACC em inglês é Weighted Average Cost of Capital, traduzindo para um bom português é o sub-titulo acima.

O custo de capital, é fundamental para sabermos qual o retorno médio precisamos de ter num negócio para que o investimento seja positivo.

Se o investimento não for bem positivo, teremos o que o GOOD apresentou: um corte de dividendos.

Então acompanhando o WACC e comparando-o com outros pares conseguimos ter uma idéia de forma antecipada de um possível corte. Então através dele podemos ver se a empresa está empregando bem o dinheiro.

Em suma é o seguinte, se a empresa está com um WACC de 2% e um Cap Rate de 5%, indica que o negócio é lucrativo, agora se esses números está bem próximos, isso indica que ou a empresa está fazendo um investimento ruim, ou seu custo de capital está um pouco caro.

Comento sobre isso um pouco no vídeo abaixo.

Exemplo prático de uso no GOOD

No segmento onde o GOOD está posicionado, que é o de Triple Net NNN. Tentem comprar o WACC do fundo com outros pares iguais.

O ideal era acompanharmos REIT de logística e escritório, logistica até podemos usar um REIT muito bom que temos no XDR. O REIT do ticket abaixo XDR é o da revista “O melhor REIT Industrial“.

Escritórios que não tenho muitos, então vou usar o Realty Income como exemplo:

| Ticket | WACC |

|---|---|

| GOOD | 7.65% |

| O | 5.5% |

| XDR | 4.9% |

Como pode ver acima o GOOD tinha um WACC bem acima dos demais pares.

Vamos agora pegar o Cap Rate, para termos idéia do retorno desses fundos, depois faremos o Spread e daí vamos ter um quadro melhor.

Tivemos a notícia recente do Realty Income que adquiriu 185 imóveis da CIM Real Estate Finance Trust por $894 milhões, com um cap rate de 7.1%.

Para finalizar nossa comparação, coloquei o melhor REIT de 2022. VICI tem um Cap Rate bem interessante com 8% nas aquisições mais recentes dos casinos da PURE Canadian Gaming em Alberta.

| Ticket | WACC | Cap Rate | Spread |

|---|---|---|---|

| GOOD | 7.7% | 8.5% | 0.8% |

| O | 5.5% | 7.1% | 1,6% |

| XDR | 4.9% | 8.1% | 3.2% |

| VICI | 5.6% | 8.0% | 2.4% |

Só para terem uma idéia do WACC médio em 2019 era de 3%. Todos os fundos cresceram muito o WACC, até por conta das taxas de juros, isso já era esperado. O problema é que o GOOD teve um aumento acima da média.

Para efeito comparativo o Custo da dívida no WACC da GOOD é de 3,9% já no REIT de logística do Ex-Dividend é de 3,0%.

Usamos o ROIC em comparação com o WACC para apimentar as coisas

Praticamente de forma bem simplista, o Spread do WACC vai te dar uma boa ilustração da situação.

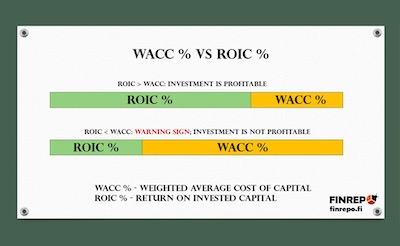

Agora vamos pegar o ROIC e comparar com o WACC, assim de forma rápida vamos saber se a empresa está dando resultado.

Nós comparamos o ROIC com o WACC para entender:

- Se o capital investido está sendo usado de forma eficiente;

- Se a empresa é considerada criadora ou destruidora de valor;

Se compararmos o ROIC com o WACC temos os seguintes cenários:

- ROIC > WACC; ROIC acima de 2% do WACC o investimento é favorável (rentável), a empresa está criando valor, a empresa obtém retornos excessivos; está entregando consistentemente altos retornos sobre o capital; a gestão está sendo bem-sucedida na geração de receitas; o capital investido é usado de forma eficiente.

- ROIC < WACC; ROIC cai abaixo de 2% do WACC: sinal de alerta, o investimento é desfavorável, a empresa está perdendo valor, gasta-se dinheiro sem aumentar as receitas, não há excesso de capital para investir no crescimento futuro.

- ROIC = 0; zero excesso de capital para reinvestir no negócio e no seu crescimento futuro.

Veja que -3,9% abaixo do ROIC sobre o WACC, está bem sinalizado que eles estão com dificuldades de conseguir fazer essa conta girar.

Em REIT é até comum vermos esse cenário, um WACC superior a um ROIC, principalmente em momentos como esses de altas taxas de juros.

Até por isso que não gosto muito dessa comparação para esse tipo de ativo, estou trazendo mesmo só para nível didático, pois em outras classes isso pode fazer sentido.

Prefiro medir o Spread do WACC, mas isso é bem difícil de fazer, muito porque o Cap Rate não se encontra facilmente, então acaba complicando. Meu entendimento é que uma projeção futura de retorno, seria mais aceitável que um raio x do passado como o ROICxWACC propõe.

Takeaway

Em suma, devemos observar como está o Spread do WACC com os Cap Rates mais recentes do fundo, com isso se o fundo tiver um Spread positivo teremos uma possível perpetuidade de crescimento nos dividendos.

Caso esse número venha a cair por um longo período, o corte de dividendos vai se tornando cade vez mais eminente.

Tome cuidado ao analisar um ativo, pois nunca deve-se tomar um único indicador como premissa, os indicadores somados só vão sinalizando para onde a corda vai…

Gostou do conteúdo e quer se aprofundar mais? Então volta no começo do artigo, você passou batido, lá tem uns links com diversas informações mais profundas sobre análise fundamentalista, enjoy! ❤️