Vamos a melhor parte do ano, quando fazemos o levantamento para a declaração do Imposto de Renda – IR. Ironias a parte conforme havia prometido segue mais um post da série de artigos voltados para declarações de imposto proveniente das negociações de ações no exterior.

Vamos a melhor parte do ano, quando fazemos o levantamento para a declaração do Imposto de Renda – IR. Ironias a parte conforme havia prometido segue mais um post da série de artigos voltados para declarações de imposto proveniente das negociações de ações no exterior.

Os exemplos que vou usar abaixo são de empresas que eu possuo na carteira e de compras que realizei ao longo do tempo no mercado Americano, portanto são informações reais.

Basicamente para declarar os investimento no exterior em ações precisamos de preencher os dividendos que recebemos e a nossa posição acionaria no exterior, o procedimento é bem semelhante a declaração de ações compradas no Brasil com leves diferenças.

Declarar Dividendos Recebidos no Exterior

Primeiro passo é declarar os dividendos que recebemos no exterior, o procedimento vai ser realizado no item: Rend. Trib. Recebidos de PF/Exterior se você não declarou os seus rendimentos ao longo do mês pelo Carnê-Leão sugiro dar uma lida nesse post antes de prosseguir: Declarar dividendos exterior no Carnê-Leão e também seria interessante ver Tudo sobre dividendos nos EUA.

Se você não tem nada de imposto a pagar pode lançar os dados diretamente no programa do IR o procedimento é bem semelhante ao do artigo que coloquei acima, se foi mais organizado e fez a declaração primeiro no Carnê-Leão, veja como exportar os dados para o programa do IR:

1 – Abra o programa do Carnê-Leão e vá no item: Exportar par ao IRPF 2015 em seguida selecione a sua declaração e escolha um local para salvar o arquivo:

2 – Voltando para o programa de Declaração do Imposto de Renda clique no item: Rend. Trib. Recebidos de PF/Exterior em seguida clique no botão de Importar Dados do Carnê-Leão em seguida localize o arquivo que você acabou de exportar no passo anterior.

3 – Veja que ele vai trazer todos os valores preenchido na coluna Rendimentos – Exterior que é o mesmo valor que foi preenchido no Carnê-Leão, como no caso de investimentos em ações nos Estados Unidos o IR pago lá é maior do que o cobrado aqui, com isso acaba não tendo nenhum debito a pagar na Declaração do Brasil.

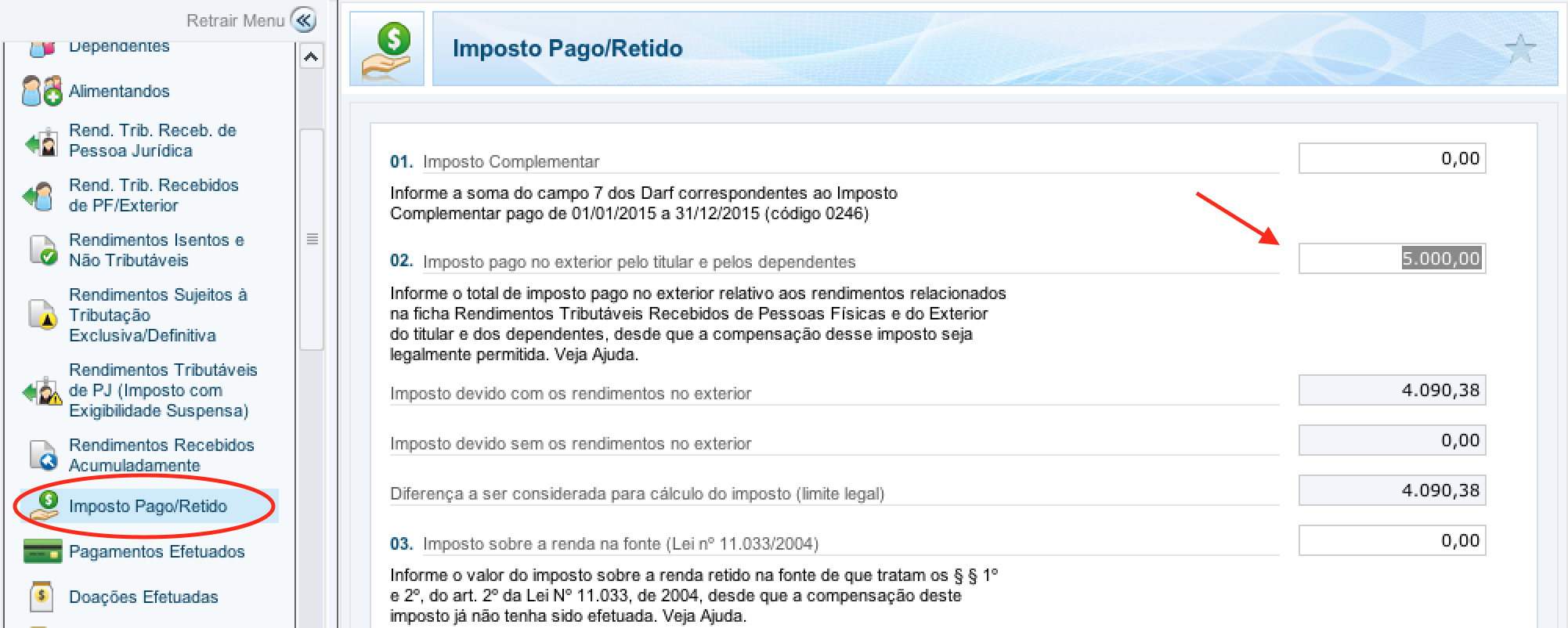

4 – Pra finalizar clique na guia Imposto Pago/Retiro e no item 2 informe o imposto que foi retido na fonte lá nos USA, assim vai zerar o seu saldo a pagar na declaração. (obrigado ao leitor F1 por essa informação)

Declarando as ações que você possui no exterior

Declarado os dividendos recebidos vamos informar ao fisco a nossa posição acionaria, o procedimento é bem parecido com a declaração das ações que compramos no Brasil.

1 – Abra o item: Ben e Direitos depois clique em Novo

Na hora de adicionar o Bem e Direito tem duas formas de se fazer a primeira que é a que eu utilizo e está descrita logo abaixo e é a mais fácil de se controlar no longo prazo.

Método de lançamento: 1

2 – Na tela que vai abrir informe o Código do bem como 31 – Ações

3 – Altere a Localização para o país que você comprou a ação, no meu caso coloquei 249 – Estados Unidos fique atendo neste item pois ele já vem marcado por padrão como Brasil.

4 – Em Descriminação informe com o máximo de detalhes possível, no caso tem alguns itens obrigatório que devem ser citados como a quantidade de ações que você possui, data que você comprou a ação, o nome da empresa e principalmente o número do contrato de cambio da remessa que você fez ao exterior para comprar a ação. Eu usei o seguinte modelo:

ACOES BOLSA XXXX (NOME DA BOLSA) – XXX (CODIGO DO ATIVO) – XXXX (NOME DA EMPRESA) – VALOR DOLAR AMERICANO US$ XXX (VALOR QUE EU COMPREI DA EMPRESA EM DOLAR AMERICANO SE FOI FEITO MAIS DE UMA COMPRA CALCULO PELO PREÇO MÉDIO EM DOLAR) – XXXX (CORRETORA) – CONTRATO DE CAMBIO XXX (NUMERO DO CONTRATO DE CAMBIO, SE FOI FEITO MAIS DE UMA COMPRA COM CONTRATO DIFERENTE VOU INFORMANDO OS NÚMEROS DOS CONTRATOS)

Você pode montar o seu modelo só lembrando que deve colocar os campos obrigatórios.

Bitcoins

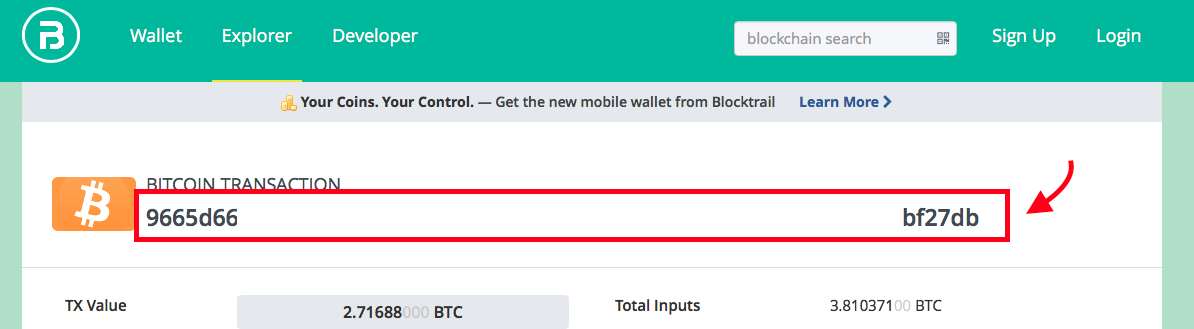

Nas minhas ações que comprei com bitcoin eu tenho informado no lugar do contrato de cambio o Id da transação de envio dos bitcoins. Além disso eu guardo num arquivo a url da blockchain de remessa isso seria mais por segurança caso cair numa malha fina poder comprovar as remessas. Se não sabe o que é bitcoin veja aqui. Se quiser saber como comprar ações com bitcoins veja aqui.

Para pegar o Id da transação, na parte de Saque da Foxbit ou da sua Exchange, vá no botão de “blockchain” na linha de ID da transação. Em seguida irá abrir o site da BlockTail, copie a ID que é um numero grande, coloquei na imagem abaixo com destaque em vermelho.

5 – Em Situação informe o valor em Real que você tem da empresa, pega o preço que você comprou em dólar e multiplica pela cotação do dólar que você pagou na conversão do contrato de cambio, note que diferente do Carnê-Leão onde informamos o valor em dólar estipulado pela receita na declaração do Bem e Direito informamos o valor em dólar que pagamos na remessa ao exterior que fizemos para comprar a ação.

Tem uma controvérsia nesse lançamento da situação, como já foi debatido muitas vezes aqui nos comentários vou colocar um print de uma dúvida do “Perguntão da Receita” que tem gerado questionamentos no pessoal e depois vou explicar porque não deve seguir o ultimo parágrafo do Perguntão.

Alguns leitores questionam se não deveríamos usar o dólar de venda da data da aquisição da ação. Bem aqui vale lembrar que cabe a interpretação do fiscal, vou passar o que o fiscal que consultei me transmitiu. Ele disse que se remessa que você faz é exclusiva pra comprar ações então é considerada originalmente em reais, você pegou X de reais e comprou Y de ações, então nesse caso não se deve pegar o dólar da data da compra, mas sim o dólar do contrato de cambio, por isso é importante você informar o contrato de cambio na descrição.

Depois se você vender aquelas ações e comprar mais ou usar dividendos pra comprar ações lá, aí a história é completamente diferente, nesse caso usa-se o dólar de venda do Banco Central da data de aquisição. Espero que agora tenha ficado claro essa questão do valor de aquisição do campo de situação, se quiser tenho algumas dicas que passo nos comentários de como fazer esses lançamentos, só garimpar lá.

Outro detalhe é que você não vai fazer atualização cambial aqui, digamos que você comprou 10 ação da Coca-Cola em 2013 e pagou na época R$ 100,00 reais nesse meio tempo o dólar dobrou de valor mas mesmo assim em 2014 você vai informar a mesma posição que tinha em 2013 de R$ 100,00. A variação cambial vai entrar apenas e quando você vender a ação da Coca-Cola aí você vai informar na parte de Ganhos de Capital, mas apenas quando você vender a ação, veja aqui.

Pra efeito organizacional eu aconselho guardar em alguma planilha ou anotação o seu preço médio em dólares e em reais, mas o valor em real usar o da remessa ao exterior.

Método de lançamento: 2

Outra maneira de lançar os Bens e Direito é informar pela remessa, ao invés de informar ação por ação que você comprou, informe a remessa que você fez e coloca na Discriminação todas as ações que comprou, na Situação informe o valor em reais que enviou para o exterior e a medida que for vendendo vai diminuindo a Situação.

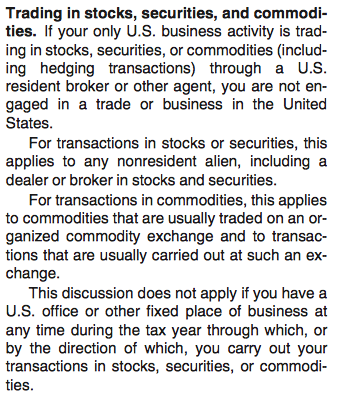

Declarar IR na receita americana

Os investidores que não residem nos EUA e operam em uma bolsa americana por aqui não precisam declarar Imposto de Renda à receita americana (IRS) tanto ganhos de capital quanto dividendos, essa isenção é independente do valor operado eu havia lido inicialmente que tinhamos uma isenção de 100k mas graças as pesquisas do Fabio Campos achou que no caso específicos de ações e dividendos na bolsa isenta o preenchimento da declaração, a isenção de 100k é apenas para venda de imóveis, comércios entre outras coisas.

Essa isenção é valida apenas para quem não pedir a restituição dos impostos que são cobrados na fonte, tanto na operação de ganho de capital quanto na de dividendos. Como o Brasil tem um tratado de reciprocidade com os USA não há necessidade de pedirmos essa restituição pois podemos usar o imposto pago lá como forma de credito no imposto cobrado aqui.

Conclusão

Eu optei pelo método 1 pois assim ficaria mais fácil de controlar quando for realizar alguma venda no futuro, dessa forma eu mantenho um registro para cada ação e cada registro vai carregar todo o histórico de compras e vendas daquele ativo de forma mais organizada, mas apesar disso nada impede você de usar o método 2.

Lembre-se que sempre os valores informados na declaração do imposto de renda deve ser feito em Reais nunca em Dólares ou Euros.

A parte de ganho de capital vai ficar para um outro artigo, como essa parte só vamos fazer se vendermos alguma ação e nossa posição ainda é muito recente deduzi que ninguém deve ter vendido. Veja aqui o artigo explicando: Tudo sobre Ganho de Capital em Investimentos no Exterior

Sobre declarar dividendos para “receita americana” (IRS) todo o não residente ou residente alien (que eles chamam quem não tem o green card) possui isenção de declaração para rendimentos anuais de US$ 100k pra quem é pequeno investidor pode ficar tranquilo quanto a isso, agora se você possui um rendimento em ações superiores a 100k aí já recomendo procurar um profissional para lhe ajudar na declaração, no brasil tem muitos advogados e tributaristas que atuam no mercado americano, com uma pesquisa rápida no google você identifica muitos.

Pra finalizar, se você tiver alguma dúvida sobre o tema pode postar abaixo que se tiver dentro dos meus conhecimentos será um prazer ajudar.

Lembrando que apesar de ter pesquisado bastante sobre o assunto pode ter passado alguma informação relevante desapercebida ou mesmo algo possa ter mudado uma vez que se tratando de IR e receita isso é algo muito comum, dessa forma qualquer dica ou informação sobre o tema e que ainda não tenha sido abordado poste nos comentários.

Boa tarde!

Parente trabalha em empresa multinacional. Além do salário recebe bonificação como distribuição de lucro. Tudo declarado no informe de rendimentos da empresa no Brasil. Ao mesmo tempo tem recebido ações da empresa da matriz no exterior. Estas ações não foram ate hoje declaradas. Estão numa custódia de ações no local da matriz. Como declarar estas ações, e se vender algumas trazendo o valor para o Brasil como proceder para com o IR.

se vc recebeu dividendos tem que seguir esse passo

Excelente explicação, parabéns! Por gentileza, pergunto se eu converter os BDRs da XP em investimento direto nos EUA (ações da XP nos EUA) e depois vender as ações da XP na bolsa americana, será que pagarei menos imposto de renda ou vai dar na mesma ou vai ser até pior em custos financeiros? Obrigado e sucesso!

ola DCS

se vender até 35k no mês vc fica isento de ter que pagar imposto de renda sobre o lucro

se tiver em BDR não tem essa isenção

em resumo BDR sai mais em conta a longo prazo, pois a medida q vc segura boas empresas elas tendem a valer mais e na hora que precisar de vender poderá ter um custo menor se tiver ações diretamente nos USA.

[…] ou 3M, certo? Contudo, investidores visando pagamento de dividendos como por exemplo o ViverdeDividendos, possuem dois percalço no caminho. Imposto de Renda e Imposto sobre […]

Olá,

Parabéns pelo blog.

Será que vc saberia me dizer porque não estão atualizando mais a Tabelas de conversão para reais do dólar dos EUA — Imposto sobre a renda da pessoa física (IRPF) [2020]?

ola I

eu posto aqui no blog todo mês um post com o meu resultado de dividendos nele tem o link para o resultado mais atual.

Olá!!

Boa Noite,

Parabéns pelo blog!

Abri uma conta na drivewealth residindo na Alemanha. A mesma foi aprovada. Na época, baixei o aplicativo da Beanstox. Porém agora, comprei um celular novo e não consegui baixar o aplicativo de novo .. diz que não está disponível para o meu país.

Me pergunto, se o aplicativo não vale para o país, porque o meu cadastro foi realizado??

Tenho menos de 500 dólares lá pq acabei ficando com medo de investir e por questões de declaração de imposto depois.

Estou pensando em vender o que tenho e tentar fechar a conta. Mas ainda assim me pergunto se teria que declarar algo.

Atualmente você tb reside na Alemanha certo? Você declara essas suas ações aqui? Como isso seria em caso positivo?

Abraços

ola M

teve uma mudança no inicio do ano, eu comento nesse post.

como vc nao disse sobre datas no seu comentário fica difícil tentar entender pra te ajudar

mas acredito q o ideal é vc migrar sua conta nesse post, ai vc conseguirá acessar o aplicativo deles.

Olá viver,

Eu abri a conta em 2019, porém só add fundos em fevereiro desse ano.

Eu não posso ter cadastro na Avenue pq tirei meu nome da receita no Brasil.

A Avenue americana, saída do Brasil nao te impede de ter conta lá

Olá,

Fiquei na dúvida sobre a isenção de DECLARAÇÃO ao IRS para aplicações e rendimentos nos EUA. A pesquisa do Fabio Campos encontrou a informação em qual local? como saber se houve alguma alteração sobre o assunto? Obrigada e parabéns!

ola CHM

no site da própria IRS fala sobre isso lá. tb no começo tem dos comentários desse post tem algumas coisas a respeito, só tem que rolar lá pro inicio pq ja sao 372 comentários :)

Preciso de um contador para fazer a declaracao do IRPF que saiba consultar as informações das acoes compradas na drivewealth. Voce indica algum?

não conheço nenhum, por isso acabei até fazendo os tutorias pq os contadores realmente estão por fora desse mercado

Olá VD,

Aplico no EUA com recurso de origem nos EUA (sem contrato de câmbio). Li sua explicação, inclusive nos comentários. Mas ainda não tenho certeza de como fazer na variação cambial nesse caso:

– compro 100 ações por US$ 10,00 em 2018, câmbio é R$ 2,00 (supondo). Registro R$ 2000,00.

– compro 50 ações (mesma companhia) por US$ 10,00 em 2019, câmbio é R$ 3,00 (supondo). Total R$ 1500,00.

– O total em Bens e Direitos seria quanto em Reais? R$ 2000,00 + R$ 1500,00?

Obrigado,

abraço.

Ola JV

você faz o preço médio em dólar e joga o cambio em cima, vai ficar mais fácil de vc controlar, tipo igual é na bolsa br, tu num vai fazendo preço médio, e depois lança no bens, faz o mesmo lá nos USA

Olá VD,

Mas qual câmbio jogar no preço médio? de qual data? São duas operações em datas diferentes.

Obrigado,

Abs.

alguns usam o da data da compra

vc converte faz o preço médio e depois se comprar mais vai acrescentando esses novos preço a média

teve alguns usuários que comentaram lá no inicio q estavam fazendo o dólar do final do ano

o problema que não tem nada escrito na receita especificando sobre isso aí fica meio complicado

a orientação q recebi consultando o fiscal na receita e q acho mais lógica é a q expliquei nesse post, mas na pratica é meio complicado de gerencia né

No caso de declarar ações em bens e direitos, acho que o preço médio nem é necessário, pois o que se quer saber é só o total do patrimônio. Para os rendimentos, aí sim seria essa chatice de fazer preço médio com cada câmbio para cada compra.

Eu sempre usei o câmbio de 31/12 para ações, mas acho errado para aquisição desses ativos (similarmente a imóvel, automóvel, etc.). Estou retificando minhas declarações desde 2017, calculando cada compra com o câmbio do dia da compra. Haja quarentena…

Valeu,

Abs

Boa tarde Viver, obrigado mais uma vez pelas informações. Tenho algumas dúvidas e preciso muito da sua ajuda. No meu caso, eu recebo o form: 1042-S, com um imposto retido. Perguntas:

1-Vc conhece esse form 1042-S?

2-Esse valor eu coloco em imposto pago? Com qual dólar? O valor é bem baixo 30 dólares.

3-Colocando no Imposto Pago (mais ou menos uns 120 reais, para teste) apareceu uma msgn: “O imposto pago no exterior não pode exceder a diferença entre o imposto devido com a inclusão do respectivo rendimento do exterior e o imposto devido sem a inclusão desse rendimento. De acordo com os dados da sua declaração, o valor informado como imposto pago no exterior é maior que essa diferença. etc…”

Fica um valor de imposto devido com rendimentos e sem rendimentos no exterior de mais de 20K. Não fica igual ao o que esta nas imagens acima.

4-Se eu não colocar esse valor de imposto retido, o que acontece?

5-Quando eu ganho ações da empresa por exemplo, eu declaro apenas em bens e direitos, certo? Quando eu vender, sendo abaixo de 35mil reais eu não preciso fazer nada correto?

Muito obrigado

ola L

infelizmente nao conheço esse form então nao tem como te ajudar

nao estou muito a fundo da situação tributaria americana

Obrigado Viver.

Desconsiredando o form, poderia me ajudar com as perguntas 3, 4 e 5?

Um abraço

não tem como te responder isso pq eles podem ter tratativas lá diferentes

Viver,

Parabens pelo site e iniciativa! Gostaria de saber se no ano seguinte da declaração devo retirar os dados da compra do ano de exercicio anterior e manter apenas do ano do exercicio, ou deixo acumulado as compras.

Obrigado

ola F

obrigado.

eu deixo acumulando

Parabéns pelo site… mas tenho uma dúvida, estou querendo investir forte em uma empresa que tem sede no Canadá e eu irei comprar as ações pela minha corretora nos EUA… minha dúvida é: A declaração dos dividendos será igual se a sede dessa empresa fosse nos EUA? Ou o Canadá tem algum acordo com os EUA, assim como A Inglaterra tem com os EUA? Muito obrigado

sim, se vc comprou pelo USA ai segue a mesma linha desse artigo, eu tenho empresas q tem sede em Londres e é a mesma coisa, acho q vc teria isenção dos dividendos tem um acordo dos uSA x canada, muito parecido com oq eles tem com os ingleses, só ficar ligado nisso.

[…] já agradeço os posts do Uó e Viver de Dividendos. Sem eles meu trabalho para declarar seria bem Maior. Se procura ajuda para preencher seu imposto, […]

Viver, o site mudou e nao consigo comentar na sessão certa, portanto a pergunta vai aqui mesmo. Sorry, kkkk.

Sei que nao devemos levar tudo que lemos ao pé da letra.

Mas por exemplo o Ray Dalio (patrimonio de 18 Bi) fala que todo mundo deveria ter uns 5% do portfolio em ouro por ser um ativo melhor que cash e que ajuda na inflação.

Vc concorda?

discordo leia o livro do Jeremy Siegel que vc vai ver o estudo de longo prazo q ele fez acerca de vários tipos de ativo

moedas é reserva de valor não investimento!

e obrigado por avisar vou dar uma olhada nessa questão dos comentários, mas cheguei a receber alguns aqui hoje.

acabei de comentar tranquilamente aqui, o que seria sessão certa ?

hei esquece sobre o lance do comentário, entendi oq vc disse, desculpa eu achei que era algum bug do blog kkkkk essa mudança tá me deixando doido já

mas vc queria saber se aqui era o certo a se comentar sobre isso

mano aqui é um blog e não tem muita regra quanto a isso, geralmente em fórum os caras ficam tudo cheio de regras onde comentar isso ou aquilo, aqui onde vc se sentir a vontade vc pode comentar

foi mau pela viagem aqui na interpretação do que vc disse :(

VD, tudo joia?

O que acontece com minhas ações se eu morrer?

ola V

fica para os seus herdeiros

Fala VdD. tudo tranquilo?

Gostaria de tirar uma dúvida com relação ao DARXX (dinheiro parado na conta que a DW aplica e vc recebe uma remuneração sobre isso). O ideal seria a retirada dessa condição ? Tendo em vista que se caracteriza como conta corrente remunerada e todo ganho deve ser informado (pagando IR).

ola S, tranqüilo e vc?

eu jogo isso no carne leão no bolo do dividendo

Fiquei com uma dúvida. No site da Receita Federal (http://www.receita.fazenda.gov.br/PessoaFisica/IRPF/2015/perguntao/assuntos/exterior.htm), dá a entender que se recebo dividendos de ações nos EUA, sou obrigado a gerar o DARF do carnê-leão a cada mês. Eu não poderia declarar somente na DIRPF. Poderia esclarecer, por favor?

acho que já te respondi isso. nos comentários isso está bem discutido já, dá uma lida neles além do artigo.

Parabéns pelo conteúdo do site. Muito instrutivo. Estou começando a operar nos EUA, via DriveWealth, agora. Não quero ter problema com o leão. Pelo que entendi, todo mês que eu receber dividenos na conta da DriveWealth, terei que declarar no carnê-leão. Não pode deixar para declarar apenas na DIRPF? Fico no aguardo. Obrigado.

obrigado L

como o imposto nos USA é maior que no brasil vc pode deixar pra declarar no final do ano pois ao longo do período como disse vc será credor e não mais devedor, mas de toda a forma terá que lançar todos os meses no carne leão no final do ano para importar na declaração anual

Então, a Receita Federal não pode me multar pelo fato de não ter feito o pagamento mês a mês?

se vc tiver que pagar algo vc terá que lançar o que eu estou lhe dizendo é que no cenário onde vc investes nos USA do Brasil e lá o imposto é maior não há o que pagar, mas vc precisa de informar isso na declaração anual, então terá que lançar todos os meses q vc recebeu no carne, mas não precisará de fazer isso religiosamente a cada mês, pois só será útil na importação da Declaração Anual.

ficou claro ?

Ok. Entendi. Obrigado pela atenção.

Olá Leon! Como vai?

A apuração de impostos de dividendos é mensal pelo sistema do carne Leão! Nele você trás o valor recebido no mês anterior com o valor do imposto pago no exterior (se Usa, não costuma variar dos 30%) e lança no sistema carne Leão! Como aqui utiliza a tabela progressiva que sai de “isento até 27,5%”, em geral você não pagará nada e já fica com o arquivo pronto e controlado para a declaração anual!

Sou Nilton Faria, contador da Master Consultores

http://Www.masterconsultores.com.br

Abertura de empresa no Br e Usa;

Contabilidade;

Irpf “tributos internacionais/saída definitiva/declaração anual.

Boa Noite Viver

Primeiramente parabéns pelo site e pelas informações já passada. Li bastante coisa no seu site

http://viverdedividendos.org/primeiros-passos-nos-dividendos/, porém tenho dificuldades sem um exemplo pratico

Pretendo começar a comprar ações utilizando “remessaonline” e “drivewealth” onde eu já abri conta em ambos os sites (neste momento pretendo somente comprar), porém ainda não transferi valores pois tenho várias duvidas sobre a organizações que deverei ter no momento de compra de ações no exterior, e tenho dúvidas em questão na declaração do imposto de renda e sobre o cálculo do preço médio.

Segue um exemplo prático com valores fictício abaixo. Se me conseguir responder utilizando os mesmo valores do meu exemplo seria muito melhor para o meu entendimento (pois seu meio burro rs, e preciso de um exemplo prático para um entendimento)

Vamos lá

– No dia 01/01/2019 Através do site remessa online fiz uma transferência para a corretora “drivewealth.com”

o valor de R$ 6.000 mil reais com taxa do dolar de 4,0. Numero do contrato de cambio #123456

– Na corretora caiu o valor de US$ 1500 (corretora descontou referente ao primeiro deposito no valor uma taxa de US$ 3,00) ficando o saldo de US$ 1497.

– Dia 01/02/2019 Comprei 10 ações da COCA COLA no total de US$ 991 com taxa do dolar de 3,5. Taxa da ordem de compra de 6 dolares (saldo de U$500 ficou na corretora) Numero do contrato de cambio #123457

– Dia 01/03/2019 Caiu dividendo da COCA COLA no valor de US$ 10,00 referente a 10 ações COCA COLA e apresentou um desconto de tributo de 30% em cima dos US$ 10,00. Taxa do Dolar de 3,0 (saldo na corretora de US$ 507,00 = 30% * US$10,00)

– Dia 01/04/2019 Caiu dividendo da COCA COLA no valor de US$ 20,00 referente a 10 ações COCA COLA e apresentou um desconto de tributo de 30% em cima dos US$ 20,00. Taxa do Dolar de 2,0 (saldo na corretora de US$ 521,00 = 30% * US$20,00)

– Dia 01/05/2019 Comprei 4 ações da COCA COLA no total de US$ 215 com taxa do dolar de 4,5. Taxa da ordem de compra de 6 dolares (saldo de U$300 ficou na corretora) Numero do contrato de cambio #123458

Obs: As taxas do dolar referente ao dividendo está na regra “taxa do ultimo dia útil da primeira quinzena do mês anterior ao recebimento do rendimento.”

Obs: Não sei se esqueci de nada no meu exemplo acima ou se falei algo errado.

1) Como ficaria esses dados na declaração do impostos de renda?

2) O contrato de cambio é informando somente no momento transfiro o valor para a corretora ?(exemplo remessaonline para drivewealth) ou é gerado um contrato de cambio sempre que faço uma ordem de compra de ação?

***Bem e Direito***

Cod 31 – Ações

Localização 249 – Estados Unidos

New York Stoke Exchange (ACOES BOLSA)

KO (CODIGO DO ATIVO) –

COCA COLA C.O. (NOME DA EMPRESA)

14 ações (QUANTIDADE DE AÇÕES)

VALOR DOLAR AMERICANO US$ 1206 (está correto este valor? 991+215)

Drivewealth (CORRETORA)

CONTRATO DE CAMBIO #123457 e Contrato #123458 (NUMERO DO CONTRATO DE CAMBIO,

SE FOI FEITO MAIS DE UMA COMPRA COM CONTRATO DIFERENTE VOU INFORMANDO OS NÚMEROS DOS CONTRATOS)

Na descrição de bens e direito tenho que informar os dois contrato de cambio? #123457 e o #123458?

Situação 2018 = R$ 0,00

Situação 2019 = R$ ????

3) Como faço para calcular o preço médio para informar “Situação 2019”?

Incluo o taxa da ordem de US$ 6,0 dentro do preço médio? Quanto ficaria o valor na “Situação 2019”?

Se conseguir me informar o cálculo do preço médio ficaria grato!

4) O valor da taxa que foi descontado US$ 3 dolares referente ao primeiro deposito na correto eu tenho que declarar? ou devo incluir no meu preço médio?

5) A taxa do dolar (no meu exemplo foi de US$ 6,0 para cada ordem) no momento da ordem de compra da ação devo pegar “taxa do ultimo dia útil da primeira quinzena do mês anterior ao recebimento do rendimento.” ou devo pegar a taxa do dolar do dia que executei a ordem de compra para fazer o preço médio para informar em bens e direito?

*** Declarando o Dividendo ***

– No dia de cada recebimento do dividendo irei preencher o carne leão inserindo o valor bruto do dividendo segue o exemplo:

01/03/2019 Cod 3002 Rendimento recebido no exterior – Dividendo da COCA COLA recebido no valor US$ 10,00 referente a 10 ações – VALOR R$ 30,00 ($10*3,0=R$30 está correto ?)

01/04/2019 Cod 3002 Rendimento recebido no exterior – Dividendo da COCA COLA recebido no valor US$ 20,00 referente a 14 ações – VALOR R$ 40,00 ($20*2,0=R$40 está correto?)

Faço a importação do carne acima para a declaração anual

6) Está faltando mais algo?

Atenciosamente e desculpe tanta pergunta.

Olá F

Joga isso no Banktivity e ele vai te dar o preço médio do ativo.

Boa noite,

A taxa de custódia mensal deve entrar no cálculo do preço médio?

ola M

acho que não, mas no caso melhor vc confirmar com a sua corretora sobre isso.

Parabéns pelo blog, VD!

Estou lendo os comentários, mas como o blog tem muito tempo, ainda não localizei a resposta para minha pergunta. Se ela estiver em algum canto, por favor, me informe o link. Em relação à pergunta, o preço médio no Brasil permite a inclusão de gastos com impostos e a corretagem. Nas ações americanas também podemos fazer isso? Os custos com o câmbio poderiam entrar nesse preço médio declarado no imposto de renda?

Desde já, agradeço pela atenção!

ola S

custo com o cambio acredito que não

quanto aos outros custos de corretagem sim.

Bom dia,

Recebi bonus referente a quotas de capital de uma empresa no exterior, este bonus foi em dolar americano, como faço para declarar no IR 2019 e este é tributado?

ola SM

nesse artigo explica como fazer, e vc so paga imposto se receber dividendos ou se vender com ganho de capital, portanto leia a parte de imposto nesse post http://viverdedividendos.org/primeiros-passos-nos-dividendos/

Bom dia, desde já parabenizo pela matéria e pelo blog, tenho uma duvida quanto a declarações posteriores de um mesmo ativo: Comprei um ativo em 2017 e declarei em 2018 se não comprei mais desse ativo, repito as mesmas informações na declaração em 2019 conforme orientado neste post com o exemplo da ação da Coca Cola.

Mas e quando eu vou comprando este mesmo ativo ao longo dos anos, tenho que utilizar um preço médio baseado na cotação do valor do dólar do primeiro contrato nas próximas declarações? ou tenho que criar uma “cotação media” com os valores informados em cada contrato de cambio?

ola ER

eu estou usando o preço medio, dá uma lida nos comentários pra vc entender o pq escrevi o artigo com X e faço Y.

Fala vdd, beleza?

Cara, comprei 2 Rol em outubro de 2018 e em novembro de 2018 ele desdobrou pra 3.

Como você declara quando faz desdobramento?

fala PS

tudo certo e vc

desdobramento é só ajustar o preço médio e aumentar a qtde

Olá,

primeiramente parabéns pelo seu trabalho!

Com relação ao item 4 da declaração de dividendos deste artigo, pelo que entendi o programa do Carnê-leão tem tipo um “bug” na hora de exportar as informações, pois não exporta o valor do Imposto Pago a Compensar no Exterior, correto? Por isso é necessário fazer o passo 4, colocando na mão o total desta coluna do carnê-leão no programa do IRFP (item 2 da ficha Imposto Pago/Retiro), é isso mesmo? Está correto este entendimento?

Obrigado,

Marcelo

isso ai M

Bom dia, novamente, OBRIGADO! Excelente trabalho

Uma duvida, ja levantada por outro usuario em outro post, mas que acho e melhor tratar aqui: “Quando coloco o valor de “Imposto Pago no exterior pelo titular e pelos dependentes” na Aba “Imposto Pago/Retido” aparece uma mensagem “O imposto pago no exterior não pode exceder a diferença entre o imposto devido com a inclusão do respectivo rendimento do exterior e o imposto devido sem a inclusão desse rendimento ….”. É normal este aviso?”

ola ALS

acredito q sim

olá é normal o aviso

Oi tudo bem?

Mandei algumas msgs de whatsapp ha algumas semanas mas vc ainda nao respondeu. Creio que tenha muita demanda rsrs.

Talvez por email eh melhor?

ola A

só respondo por email se for duvida técnica acerca do XD, de resto mande pelo whats

dá uma lida aqui pra entender o whats. da uma lida no item 6 das boas regras

as vezes acontece que o pessoal manda msg pra mim e manda errada se vc nunca entrou em contato pode acontecer isso, se já entrou aí é mais tranquia pq eu não costumo excluir as conversas então vai cair no radar la

Oi VDD, a dúvida é justamente sobre XD. Pois assinei, e vi a lista de best picks, e fiquei com algumas dúvidas referente aos fundamentos de algumas das empresas.

ola AA

ai nesse caso acho que vou te responder melhor pelo whats mesmo, pq no email é sempre muito curto a resposta, algo pra sim ou não, se quiser comentários etc e tal aí melhor no whats

eu tenho respondido o pessoal, é que a coisa é feita por ordem de chegada

Blz é que o whats aparece que sua ultima visualizaçao foi quarta feira passada as 23h.

Será que por engano fui bloqueado?

Abss

não me lembro a ultima vez que acessei

mas deve ter sido isso mesmo

se vc não infringiu algumas das regras citadas no post do whats não teria pq te bloquear

fala VDD, beleza?

eu comecei a investir nos EUA em novembro de 2018. Em dezembro de 2019 recebi somente o dividendo de uma empresa. Então optei por não fazer a declaração no carne leão, para somente fazer a declaração anual.

minha dúvida é a seguinte: vou ter que baixar o programa do carne leão pra lançar esses dados nele pra depois importar pro IRPF 2019 de qualquer jeito? não achei no seu site como faz pra declarar diretamente através do campo (rend. trib. recebidos de PF-Exterior)

obrigado amigão!

ola PS

vc pode deixar pra lançar só quando for fazer a anual, mas sempre terá que lançar no carne leão e depois importar.

Valeu cara!

Oi VD. Tudo certo?

Obrigado pelo seu blog. Comecei a investir fora depois de ler por aqui.

Estou com uma dúvida de como lançar ações nos EUA em bens e direitos.

Entendí o modelo que vc apresentou, mas e no caso de múltiplas compras da mesma empresa? Caso compre novamente mais ações da mesma empresa, devo colocar outra entrada na ficha “Bens e direitos” ou posso calcular o valor médio? Por exemplo, caso eu tenha comprado MA duas vezes, em dias diferentes:

Primeira operação: 10 MA a 180USD = 1800USD. Dolar do dia R$3,50. Valor total R$6300

Segunda operação: 20 MA a 190USD = 3800USD. Dolar do dia R$3,60. Valor total R$13600

Media das operações: 30 MA a 186,66USD = 5600USD. Dolar medio R$3,553. Valor total R$19900

Devo declarar a Primeira e Segunda operações individualmente ou posso declarar a Média das operações?

Obrigado

R

ola R

eu uso o valor medio na mesma linha

boa tarde VDD, blz ? onde eu pego esse contrato de cambio ? uso a DW, ele consta nos reports de compra do ativo, ou é o contrato de cambio da TED feita para a compra ? fiquei confuso nessa parte. Abs

la na DriveWealth vc consegue puxar isso nos comprovantes depois da operaçao concluída

Blz VdV,

Minha primeira declaração no Brasil de aplicação na gringa. Não tenho dividendos a declarar.

1- Coloco em “bens e direitos” minhas posições nos EUA em 31/12/18 conforme o modelo que vc fez acima.

2- importo o GCAP2018.

É isso?

Abs.

Olá Y

Primeira de muitas. Pelo menos espero kkkkkk

1 Só declara o bens e direito.

2 Se tiver vendido acima do limite já era pra tu ter declarado na venda. E não agora na apuração anual. Já leu o artigo de ganho de capital ?

Com certeza. Seu canal que me abriu os olhos pro investimento na gringa. Tu não vai lembrar mas cheguei aqui procurando info na net sobre o IVVB11.

Sim, vendi acima de 35K e declarei no mês de cada venda no GCAP2018, pagando seus respectivos DARF´s. Papelada voando.

Acho que agora é só exportar pra minha declaração de 2019, né?

Abs.

pdc, espero que não tenha ficado só nos ETF e tenha dado uma brecha pra stocks de crescimento de dividendos :)

Vdd tudo bem?

Assinei o XDIVIDEND.

Tenho umas duvidas que te mandei via whatsapp faz alguns dias.

Consegue dar uma olhadinha la?

Valeu!!!

ola A

eu tenho respondido o pessoal lá, demora um pouco mais sai.

BOA TARDE!

POR FAVOR PELA PRIMEIRA ESTOU DECLARANDO MEU IMPOSTO DE AÇÕES AMERICANAS, EM 2018 FOI UMA UNICA COMPRA FEITA EM AGOSTO, COMPREI PELA DRIVE WELTH DEPOIS DE VER SEU BELO TRABALHO “VIVER”.

MAS AONDE EU ENCONTRO O NUMERO DE CONTRATO DE CAMBIO?

ola C

pega na empresa que vc fez a remessa, se fez pela nossa parceira do blog terá isso resolvido rapidamente

bom dia VDD, com vai ? entrei aqui na remessa parceira, fiquei na duvida. eu utilizo o código “ID de remessa” ou “numero de registro no Banco Central” ?

abraço,

la na tela de histórico ele mostra as remessas, basta vc acessar e terá o contrato para baixar, troca uma ideia com o suporte q eles te auxiliam de boa

Boa tarde,

Primeiramente obrigado pelo seu post.

Voce saberia me informar como eu lanço do IRPF 2019 prejuizos com operações no S&P500 que foram efetuados na CME de Chicago. EUA.

Desde já agradeço

ola F

prejuízos não podem ser compensados

por isso eu sempre falo para o pessoal aqui, USA não é ideal para Trader estrangeiro porque ou vc ganha ou vc ganha

não tem compensação nas perdas

Boa tarde,

Sobre sua resposta e de meu conhecimento que não pode ser compensado os prejuízos, só tenho uma dúvida sobre ex.: se envio U$$ 1000 tenho um prejuízo de U$$ 300 , meu saldo na conta seria U$$700 , terei uma divergência entre valores, e neste momento que tenho duvidas, não preciso informar está diferença!!!!

só informa se tiver lucro ai vc apura no ganho de capital respeitando a regra da isenção tb.

Olá Viver,

Primeiro, parabéns pelos artigos de imposto de renda, eles são excelentes. Graças a eles eu já consegui preencher na minha declaração minhas ações, meus reits e dividendos.

Agora só ficou faltando o dinheiro que sobrou na corretora. No dia 31/12 eu tinha um dinheiro parado na drivewealth.

A minha dúvida é como declarar este dinheiro. Eu devo colocar como depósito no exterior e a usar cotação de comprar do dia 31/12 para conversão?

Parte deste dinheiro que ficou parada é dos dividendos e esta é a primeira declaração de bens no exterior.

Obrigada pelo conhecimento,

Sheila

ola S

parabéns e obrigado

tem uma regra da receita que vc so precisa de declarar saldo em conta se passar de X valor

se for merreca não precisa de declarar

“3 – Veja que ele vai trazer todos os valores preenchido na coluna Rendimentos – Exterior que é o mesmo valor que foi preenchido no Carnê-Leão, como no caso de investimentos em ações nos Estados Unidos o IR pago lá é maior do que o cobrado aqui, com isso acaba não tendo nenhum debito a pagar na Declaração do Brasil.”

A) No teu exemplo deste post aqui a coluna exterior ficou R$ 491,02, que é o valor bruto do Carne Leao. Os 30% de impostos nao foram abatidos.

B) Ja no teu exemplo no post http://viverdedividendos.org/declarar-dividendos-exterior-no-carne-leao/ que a coluna exterior ficou R$ 4728,80, a coluna Imposto Pago no exterior a compensar, ficou R$ 0,00. Isso ai parece um erro do programa, esse R$ 0,00, nao?

Aqui na minha declaracao de 2018 ficou tudo igual voce conforme o A e B acima, mas com valores distintos. Porem, o problema é que os R$ 491,02 do teu exemplo, vao parar na aba “Rendimentos Tributaveis e Deducoes” na opcao Rendimentos – Tributaveis – Rendimentos de Pessoa Fisica / Exterior pelo titular. O que acaba indo no calculo do imposto e aumentanto o imposto devido.

Duas coisas pessimas estao ocorrendo:

1) 100% do valor bruto de dividendos do exterior estao sendo tributados novamente no Brasil. Nao deveria ser isento de IR os dividendos?

2) Os 30% de impostos sobre o valor bruto de dividendos do exterior nao sao considerados como desconto de nada

ola RB

vc provavelmente fez algum lançamento errado no Carne leão

leia o post lá que explica como lançar no carne leão e lance novamente pra ver se resolve, dê uma lida nos comentários que tem bastante coisa sobre isso lá.

também dê uma lida no passo 4 aqui deste artigo.

Oi Viver,

Da uma olhada no comentario em http://viverdedividendos.org/declarar-dividendos-exterior-no-carne-leao/ do LR em 13 March 2018 at 10:54, ele relata o mesmo problema e uma possivel solucao, e voce disse que ia testar mas nao comenta nada depois.

em 25 April 2018 at 16:37 voce confirma que tem que colocar no Imposto Pago / Retido – 02

manual

quem sabe voce coloca no texto do artigo, muita gente nos comentarios com mesmo problema

bugado esse Carne leao ano passado e esse ano tb

num seria esse passo 4 que está no artigo ?

Agora entendi o problema, esta no artigo http://viverdedividendos.org/declarar-acoes-do-exterior-no-imposto-de-renda-ir/ mas nao esta nesse artigo que é mais especifico para os dividendos http://viverdedividendos.org/declarar-dividendos-exterior-no-carne-leao/

Viver, bom dia

Pelo que entendi dos artigos que li no seu blog aqui referente a impostos de quem tem açoes nos EUA…

No meu caso, faço buy and hold, e o imposto ds dividendos já é retido nos EUA.

Logo, entendo que não terei que pagar nenhum imposto no Brasil. Somente informar (declarar) no IR mesmo, pois eu não vendi ações superiores a R$ 35 mil, e meus impostos de dividendos podem ser compensados visto que já é retido nos EUA.

Creio ter entendido também que posição acionária não é fator gerador de imposto.

Correto?

isso ai :)

mas declara os dividendos mesmo não pagando nada pra justificar no seu IR.

Certo. Farei isso sim. A unica duvida é: posso colocar os dividendos no carnê leão somente 1 vez por ano? Pergunto pois eu comprei açoes desde o ano passado mas eu nao sabia exatamente qual dia caiu cada dividendo na conta. Então eu pretendia lançar apenas 1 vez por ano, tudo junto, no carnê leão.

isso tem problema?

só vc olhar no extrato o dia que os dividendos caíram na conta.

Certo. Mas como nao lancei nenhum ainda, queria saber se tem problrma eu lançar tudo de uma vez na hora de fazer a declaração anual

não vejo problema. dá no mesmo no final :)

Viver,

Tentei postar um comentário na categoria de Fundos Imobiliarios mas não consegui, então vai por aqui msm, rsrsrs.

Veja, li que aqui no Brasil o rendimento mensal de um fundo imobiliario é isento de IR.

Isso também se aplica para quem investe em REITs? Ou é somente para fundos brasileiros? E nós brasileiro que investimos nos EUA temos que pagar esse imposto como se fosse o das açoes americanas?

Compensa investir em FII aqui no Brasil?

os FIIs no brasil são isentos de IR, esses sim sao realmente isentos, não confunda igual o pessoal que acha que acoes no brasil também sao isentas, pois existe o IRPJ e o cara não vê essa despesa pq fica na ponta da empresa

os REIT ou stocks nos usa sao tributados independente

eu gosto de FII e não tem essa de compensa isso ou compensa aquilo, vc investe naquilo que te deixa confortável, se ficar olhando o que compensa e que não compensa vai viver no gira gira

eu sugiro dar uma lida nesse post http://viverdedividendos.org/primeiros-passos-nos-dividendos/ tem bastante material la nesse sentido

Entendi. Mas os REITs tem rendimento mensal igual os Fii?

alguns sim outros não

mas isso não faz a menor diferença se vc tem 120 e vai fazer mensal vai pagar 12×10 se vai fazer no tri vai pagar 4×30

Bom dia… Meus parabéns pelo blog, tem muita info importante e sempre bem clara.

Tenho uma dúvida, tem uns 2 anos que atuo no mercado americano com day trade de mercado futuro, S&P e Petróleo, tenho uma conta no BofA e um cartão de crédito que uso aqui no Brasil parte da grana que ganho lá, porém, esse ano é bem provável que ultrapassarei a casa dos 100k em conta, ou seja, não tem como correr precisarei declarar, correto? Minha dúvida é como declarar isso, devo pagar imposto sobre o que passou de 100k ou sobre o montante total? Não vou repatriar esse dinheiro nunca, estou me mudando pro Canadá e mandarei pra lá, preciso pagar imposto pro Brasil também?

ola GH

o fato de vc ter trago ou não o dinheiro pro brasil não quer dizer absolutamente nada, isso não tem nada a ver e não faz qualquer diferença para a receita

pelo que li você ficou anos operando e nunca declarou ou apurou ganho de capital, bom vc terá que pagar esses impostos retroativos, independente se vc trouxe ou não o dinheiro, vc tem que apurar ganho de capital e se tiver recebido dividendos apurar o carne leão tem uma serie de artigo sobre impostos nesse post sugiro ler http://viverdedividendos.org/primeiros-passos-nos-dividendos/ inclusive e principalmente os comentários

VdD,

Dividendos recebidos lá fora precisam ser declarados aqui no Brasil INDEPENDENTE do valor? Vamos supor que eu recebi, no mês, 2 USD de dividendos. Tenho que declarar?

Obrigado

vc nao ira pagar mas eh importante declarar

nao faz sentido nao declarar o dividendo na IR

Agora me confundi de vez, rs. Achei que declarar era pagar.

Quando você diz declarar não quer necessariamente dizer pagar?

Como faço para saber quando devo somente declarar, e quando devo declarar e pagar?

Abraço.

Quando vc declarar, ele vai te dizer se precisa pagar. No caso se estiver nos Stocks americanos e for do Brasil não precisará de pagar sobre os dividendos pois o valor pago lá é maior do que aki

Viver, na sua frase “Você não irá pagar mas é importante declarar”.

Como eu sei quando devo declarar e pagar ou quando posso somente declarar dividendos? Tem algum valor minimo para eu ter isenção de pagamento?

declara nos programas que eles vão te dizer se vc tem que pagar algo

no caso dos dividendos se vc investe na bolsa americana vc tem um credito de imposto eu explico isso nesse artigo leia aqui

Olá Viver! Td bem? Tenho alguns pontos a ser esclarecidos sobre essa questão:

1- Contrato de cambio a ser inserido na descrição seria o NUMERO DA OPERAÇÃO DE REMESSA? Uso o remessa online, então seria aquele #xxxxx?

2-Eu usei a remessa pra comprar cotas de mais de uma empresa, repito esse numero paras as respectivas ações?

3-O valor do dollar para a compra é o pago já com a taxa de cambio, ou o da cotação do BC no dia da remessa??

4-Se eu “completo” minha compra com dividendos que “cairam” na conta no mês como fica isso na descrição?

Desde já, agradeço o ótimo trabalho!

ola AP

1 – ele tem lá um contrato de cambio, depois q vc faz a operação.

2 – sim

3 – depende de como vc fez eu expliquei que tem duas maneiras uma que o fiscal me explicou e outra que geralmente eu uso.

4 – nesse caso eu usaria o outro modelo de declaração, pegando a cotação do dólar na compra.

Viver, minha declaração de ir contendo exterior é somente em 2020, mas estou me aprofundando agora, para poder fazer minhas operações mais tranquilos no decorrer do ano.

Sobre o item 3, Comprei um ativo qualquer, na remessa utilizada,

Dolar Cambio comercial = R$3,745, Dolar com Tx de Cambio =R$3,7937. Pelo que reli nesse post devo usar a segunda. Correto?

Novamente item 4, Nao aconteceu, pq não “pingou” dividendos ainda, mas caso ocorresse assim:

Comprei 2 cotas e paguei USD 100,00, porem USD 5,00 desses, usei de dividendos que estavam na conta corrente. Como ficaria a conversão desses USD 5,0

eu não uso assim na pratica

uma coisa é o que eu escrevi como o fiscal disse pra mim, outra é o que eu faço, dá uma lida nos comentários acho que deve estar lá, mas eu jogo todo num bolo so, mas deixei claro que isso é por minha conta e risco, não tou falando pro cara fazer como eu, faça o que deve ser feito

pega os primeiros comentários, lá de traz mesmo

Olá, eu tenho 2 dúvidas.

1ª Tenhoque declarar minhas ações no exterior na declaração anual? Digo da mesma forma que fazemos com as ações no Brasil, como por exemplo quantidade e valor? Ou só quando houver ganho de capital na venda?

2ª Se eu assinar a carteira Ex-Dividends Plus é anual esse plano? E qual o diferencial da sua carteira aberta paraas fechadas no plano?

ola M

1 – ganho de capital é uma coisa declarar o patrimônio é outra. Ganho de capital vc vê aqui. Respondendo sim vc precisa de declara o patrimônio na bens e direito.

2 – Sim é anual. Na carteira aberta são empresas que eu comprei no passado na do XD sao empresas que eu acho interessante hoje. Entao se vc estiver começando a investir e se basear na minha carteira aberta aqui as chances de falhar sao maiores pois essa carteira foi feita em outro período.

Boa tarde VDD! Comecei a investir hoje nos EUA! Seu site ajudou muito!

Por gentileza, o IOF e/ou o SWIFT podem ser somados à taxa de câmbio do remessa online para calcular o valor de compra das stocks?

E a corretagem da drivewealth?

Obrigado desde já e parabéns pelo trabalho!

ola F

eu acredito que vc pode colocar sim, está no tramite do negócio. não tem nada especificando sobre isso, mas a leitura que faço que é plausível colocar

Viver, tudo bem?

Você comentou que mora na Europa.

Por ser residente europeu, você tem que declarar algum imposto ai no seu país de residência além do Brasil?

Pergunto pois eu moro no Brasil, mas tenho nacionalidade Suiça.

Porém, na Suiça não sou registrado como residente, e sim como um suiço que mora no estrangeiro.

Ai não sei se eu deveria pagar imposto na Suiça também. Isso seria péssimo pois eu teria dupla tributação né.

ola A

eu tenho domicilio fiscal no brasil e não aufiro renda aqui

agora depende de onde está seu domicilio fiscal isso que importa

E como eu fico sabendo em qual bolsa minhas ações são negociadas?

se vc bater o código no google ele diz de qual bolsa é

quando falo google é google finance

Bom dia VD,

Iniciei minhas operações. Enviei valores através da Remessa Online para DW e comprei algumas ações. Minha dúvida é: O que considero como contrato de câmbio? O número de referência da entrega pela Remessa Online (que é o mesmo numero de registro do Banco Central) ou código Swift/BIC?

Obrigada!

ola ALC

dentro das operações dá pra vc baixar o contrato de cambio, tem isso lá.

VD,

Desculpa minha ignorância. Dentro das operações do remessa online ou na própria DW?

Abs

da RO, lá depois q vc enviei vc pode baixar o contrato da operação.

Encontrei as informações! Obrigada

Parabéns pelo Post Viver de DIVIDENDOS.

1) Considerando que o post, segundo consta, é de 6 de março de 2015, pergunto se ele continua atual (legislação)?

2) Comecei a investir nos EUA, pergunto se tem outros post seu que versa sobre as obrigações tributárias e, em caso positivo, quais são os links?

No demais, parabéns pelo Blog

ola T

1 – não vi nada de diferente até o momento

2 – sugiro dar uma olhada nesse post na parte de tributos http://viverdedividendos.org/primeiros-passos-nos-dividendos/

obrigado e bons estudos

Olá VV! Parabéns pelo seu blog, tem me ajudado muito!

Um detalhe que estou confuso e talvez vc saiba a resposta.

Se eu moro em um país onde não há imposto de renda (Emirados Árabes, por ex), além disso sou um não residente no Brasil (não preciso declarar IR no Brasil). Com isso, como fica a declaração e o pagamento de impostos de investimentos americanos? (ações e REITS).

Será que continua valendo a questão que só preciso paga impostos e declarar para rendimentos acima de 100k?

Obrigado,

Grande abraço!

ola PC

obrigado, com relação a sua duvida, creio que seja o mesmo enquadramento dos 100k pelo que li lá noa tinha nenhuma exceção nessa questão.

agora vc precisa pesquisar se seu pais tem reciprocidade com os USA, vc sabe se eles são recíprocos ?

Oi VV,

Posso estar enganado, mas pelo que eu entendi, o tratado é o mesmo do Brasil.

Viver, boa tarde.

Estou lendo livro do Tony Robbins “7 steps to financial freedom”.

Nele, ele menciona muito o fato de que não é ideal investir no longo prazo com contas que paga imposto.

O ideal para ele é “tax defferred” ou “Tax-free”.

Sabemos que no nosso caso (investidores brasileiros que investem nos EUA) não tem como agente não pagar imposto.

Porém, acaba que no longo prazo quanto mais nosso patrimonio cresce, mais agente pagará imposto e quando sacar o dinheiro pode nem ser tanto quanto esperávamos.

Pensando nisso…

a) existe algum jeito de reduzir os impostos?

b) vale mais a pena talvez investir no mercado brasileiro para pagar menos imposto? Ou acaba que nos EUA é melhor?

ola AA

cara ele disse aquilo para quem vive nos USA se vc tem uma conta livre de imposto pra que vc vai colocar a grana numa com imposto, se existisse isso para nós blz

mas muita gente chega aqui achando que pelo fato de pagar imposto lá é alguma desvantagem, primeiro geralmente o pessoal chega com aquela ideia de que no brasil o dividendo é isento de imposto, caso vc não saiba não é, aqui se paga 27,5% sobre o dividendo que vc recebeu na conta da mesma forma que nos USA só que lá eh 30%, creio eu que vc está ciente disso né ? se não tiver fala que te mando um link explicando pela própria receita

agora sobre onde é melhor investir só faz uma comparação da dolarização dos seus investimento, sei que comparar qualquer coisa com índice não é muito maneiro, mas só pra ilustrar e vc não caiu nessa bobeirada que o pessoal vive espalhando ai

lembre-se vc está pagando imposto tanto aqui no Brasil quanto nos USA a diferença é só 2,5% não se iluda achando que os dividendos do Brasil são isentos de IR

Justo! Por acaso voce tambem investe em bonds? No livro ele da um exemplo de estrategia onde ele investe 60% em açoes e REITs (que tem maior risco) , 30% em bonds (pois é risco baixo) e 10% ele deixa em cash (pois é importante ter liquidez).

Ola A

Bonds nos states não compensa. Especialmente nessa fase de montagem de patrimônio. Agora isso tem que ter perfil eu simplesmente não consigo me dar muito bem com a renda fixa. Não curto.

Boa tarde.

Há alguns dias comprei ações da Google (com o dinheiro da remessa inicial), vendi parte delas com prejuízo, e depois comprei mais algumas ações.

Exemplo: comprei 100 ações inicialmente, vendi 50, comprei mais 25. Saldo = 75.

Dúvida: declaro apenas as 75 ações tomando como base o dólar do dia da compra? (50 x cotação + 25 x cotação) ou a ordem que gerou prejuízo de alguma forma tem que ser informada?

OBS: os valores são relativamente baixos.

ola VS

não há necessidade de informar os prejuízos

e se tiver ganho vc tem que ler isso aqui.

Olá, eu já morei na Europa e agora estou no Brasil novamente.

Quando eu abri a conta no broker dos EUA, eu usei o dinheiro da Europa para colocar no broker, e não BRL.

Nesse caso, como devo proceder no momento de declarar as açoes? Pois nao tenho contrato de cambio de BRL para USD já que o dinheiro foi direto em moeda europeia (franco Suiço) para o broker dos EUA.

Preciso converter do franco para o dolar no valor que estava no dia da compra?

Ola A

se vc está no Brasil vc terá que declarar nesse caso vc precisará de fazer essa conversão pra dólar e depois pra real, agora faz sem contrato de cambio já que não teve.

Olá, tudo bem?

Ok, farei a conversão do franco suíço pro dólar (no dia da compra da ação) e depois faço a conversão de dólar para real.

Para ambas conversões entendo que posso usar a cotação do Banco Central do Brasil.

Minha pergunta é: pelo dinheiro que eu uso na corretora americana ter vindo da Europa, e depois eu mandar os lucros pro Brasil (inferiores a 35 mil por mes), tenho algum aumento de imposto pelo fato do dinheiro não ter vindo originalmente do Brasil? Ou continua a mesma regra de imposto de 15% sobre ganho de capital superior a 35k, imposto de 30% sobre dividendo retido na fonte, e 15% na declaração de açoes anuais?

Vlw.

não tem diferença não, desde que seu dinheiro não tenha vindo de paraíso fiscal ai vc precisa de recolher o IR sobre o envio da grana, isso é uma norma da receita e paraíso fiscal noa quer dizer que é só da Suíça ou algo do tipo, mas tem uma regra la que se o pais tiver alíquota menor que X% (não me lembro agora) ele cai como paraíso fiscal

por exemplo a Irlanda não trava informação financeira, mas pela sua alíquota de IR ser muito baixa é considerada paraíso fiscal pela RF brasil, só pra ilustrar pra vc

entendi. Como faço para ver se a Suiça se encaixa nessa categoria de paraiso fiscal?

Tipo, em qual site eu procuro essa informaçao?

Na verdade, respondendo ao meu proprio comentario, eu achei esse link da Receita federal e pelo que vejo a Suiça foi “revogado”. Ou seja, pelo que entendi, a SuIça nao é considerado paraiso fiscal nesse caso. Certo?

http://normas.receita.fazenda.gov.br/sijut2consulta/link.action?visao=anotado&idAto=16002

pelo que consta ai… tb entendi que sim :)

Boa noite,

Ganhei ações da cia que trabalho. No valor total de $80.000,00.

Se eu sacar por mês o equivalente a R$ 20.000,00 … Pergunta : Apens declaro , mas sou isento ?

Obrigado

ola FB

se vc manter dentro da margem de isenção nem precisa de declarar, só declara se passar!

Olá VdD, td bem ?

Passando aqui para dar outro feedback a vc. Pode parecer bobeira, mas acho importante retornar e informar o que acontece conosco para que outros leitores saibam das nossas experiências e percam o receio de investir nos EUA.

Então, no meu caso, recebi meus primeiros dividendos creditados de ações compradas através da Drivewealth. Tudo funcionou corretamente ! Tive algumas dúvidas sobre qual a data seriam creditados os dividendos e o suporte online da Drivewealth me tirou todas as dúvidas. Muito bom mesmo !

Sobrou uma dúvida que acredito já tenha sido abordada aqui.

Caso eu envie uma nova remessa de dólares para a Drivewealth e esses dólares juntem-se aos dividendos que foram creditados e eu utilize todo o valor disponível para comprar uma nova ação, como ficaria a declaração de bens e direitos ? Informaria apenas que comprei XX ações pelo preço XX ou teria que descriminar que uma parte foi oriunda de dinheiro vindo do Brasil e outra parte era parte de dividendos recebidos ?

Como vc procede nesse caso ?

Um grande abraço !

olá Elopes

valeu pelo Feedback, é sim legal quando vcs dão esse retorno aí, acaba ajudando outros que estão em duvida.

eu faço isso todos os meses, junto o aporte com os dividendos e compro o ativo

tenho utilizado o dólar da compra

mas é aquele ditado faça o que eu digo mas não faça o que eu faço kkkk

simplesmente pra mim no momento atual o que a receita orienta eu não consigo ter o mínimo controle, entao se alguém consegue e quiser tentar é melhor, no meu caso larguei de Mao e tenho feito dessa forma

Fala VDD!

Cara e quando você aumenta posição, como faz no campo situação? converte a parte nova em reais (usando o dolar do contrato) e soma com a anterior?

Isso vc coloca o antes 100 e no final 200

Bem simples assim mesmo.

Cara, me desculpe mas não faz sentido algum usar o dólar do contrato de câmbio para o valor de compra. Poderia fazer algum sentido se você garantisse que todo o dinheiro transferido (até o último centavo) fosse usado para comprar as ações sem misturar com algum contrato anterior ou posterior na conta da corretora americana, e mesmo assim seria duvidoso.

Entre uma remessa e outra sempre ficam uns trocados na conta corrente, entram dividendos, etc. Aí você manda uma nova remessa, junta tudo e compra uma nova ação e diz que o câmbio é o do contrato ?

Na minha opinião, quando você faz a remessa esquece o valor dela em real. Você agora tem dólar lá na conta americana. Você compra ações em dólar. Se no dia em que você comprar ação e o câmbio tiver variado, azar. Imagina uma situação hipotética em que você faz um daytrade nos EUA. Digamos que o preço de compra e venda em dólar seja igual e que a corretagem seja zero, ou seja, a operação não deu lucro nem prejuízo. Porém, se você informar o câmbio da remessa para compra (que pode ter ocorrido dias ou meses atrás e a grana ficou parada na corretora durante esse tempo) você terá lucro ou prejuízo na operação. Seria bem esquisito utilizar valores de câmbio diferentes para o mesmo dia. Não pensei muito a fundo essas situações mas não duvido que seria possível abusar dessa condição para aumentar/diminuir artificialmente algum lucro a ser declarado (posso estar enganado).

Entendo que você conversou com um fiscal e tal, mas o próprio Perguntão que você colocou no post e essas situações que citei levam a um entendimento contrário do que esse fiscal falou. Abraço e obrigado pelo site. Hoje invisto nos EUA graças a você e passei aqui justamente porque estou preparando minha declaração (hehe) !

Eu concordo contigo que não faz sentido e nem seria o ideal, mas o problema é que existe um abismo entre o que achamos e o que receita acha…

eu questionei isso com o fiscal na época, ele me disse que a origem das compras das acoes foi o contrato de cambio, então essa compra deve ser usado o dólar do contrato, aí perguntei com ele… se eu vender essas ações em seguida e comprar elas mesmas ou outras acoes, o que eu faço ? Ele disse que a partir daí usa-se o dólar de compra.

agora se vc acha que é errado, bom então faça da maneira que vc achar melhor, minha intenção no artigo foi apenas tentar expressar o que captei nas minhas consultas pessoas feitas lá na receita e nos meus estudos, mas aqui cada um é livre pra fazer o que bem entender, só que na duvida mesmo que não faça como eu falei, guarde ao menos os documentos de contrato e documente isso, até porque a obrigação é sua provar que está certo e não deles que vc está errado.

Beleza ! Meu objetivo não foi criticar negativamente, apenas colocar algumas dúvidas/pensamentos que tive esses dias ao preencher a declaração de imposto de renda. Seu site é minha referência em investimento em ações americanas. Uso bastante seus guias.

Você sabe dizer o que houve com os atos declaratórios que definem a cotação do dólar para os dividendos recebidos ? Não encontro mais nenhum no site da receita desde novembro/2017 e também percebi que você não conseguiu mais atualizar a página dos mesmos. Para o mês de dezembro/2017 peguei diretamente as cotações do último dia útil da primeira quinzena do mês de novembro no site do Bacen, mas fiquei com a pulga atrás da orelha. A regra mudou ou apenas pararam de emitir o ato ?

Tranquilo Gustavo eu não levei pra esse lado, por isso que te respondi de boa, pq tem uns que chegam só pra criar tumulto aí eu não perdoou e meto o pé no peito mesmo kkkkk

Sobre os dólares a receita parou de publicar nas notas declamatórias. Agora eles colocaram uma página pra isso olha no último post que fiz dos dividendos tem o link pra essa nova página oficial da receita.

Sugiro usar o link que coloquei no post e não puxar por vc mesmo, geralmente da pra bater certinho com eles, mas eh melhor seguir a orientação deles se já tem lá não custa nada. Não vamos arrumar sarna pra coçar.

Olá, boa noite. Nos ultimos 3 anos ganhei algumas ações da empresa em que trabalho. As ações são negociadas nos EUA (Nasdaq). Apesar de tê-las há mais tempo, apenas em 2017 comecei a vender algumas e transferi-las para o Brasil. Ao longo de 2017 fiz 3 transferências, não excedendo R$ 20 mil cada remessa. Minha dúvida é COMO e SE devo declarar essas as transferências e as ações que ainda tenho.

não se declara transferencia, vc faz o pagamento de ganho de capital quando vendeu as acoes, se tiver vendido fora da isenção de 35k terá que recolher o imposto referente ao mês que vendeu e pagar os juros por não tem declarado antes

sobre isso veja aqui

as acoes q ficaram lá se vc recebe dividendos leia isso

se vc não recebe dividendos entao só isso.

leia esse artigo e os comentários,

esses links que te passei tem aqui inclusive no corpo do artigo,

mas leia os comentários também porque tem informações importantes la assim vc se informa melhor

Fala Vdd, blz?

Cara na opção “Bens e Direitos” vc faz alguma diferenciação para o preenchimento dos REITS? ou é basicamente o mesmo usado nas STOCKS?

Abraço!

olá TC

uso o mesmo modus operandi

VDD, por favor, qual a taxa de câmbio deve ser usada para declarar em reais as stocks em bens e direitos: a taxa cambial ou o valor efetivo total (vet)? Parabéns pela belo e útil site, há muito valor!

uso a taxa de cambio oficial do BC

Opa fala VD.

Mais uma pequena duvida, nos “bens e direito”, quando vai declarar a posição das ações americanas, voce converte o valor em dolar para reais usando valor oficial do dolar do BC do mes de compra das açoes? isso?

Obrigado!

vixi FT

deu um baita discursão disso nos comentários, o que o fiscal da receita me orientou na época era que tinha correlacionar a compra das acoes com o contrato de cambio, como eu disse no corpo do artigo que fala sobre declarar no bens e direito

POREM na pratica isso é muito complicado de gerenciar, o pessoal acaba declarando o valor da data da compra e deixei a cargo da receita descobrir alguma merda se/quando existir kkkkk

Fala VD

Opa.. beleza.. eu também achei bem complicado gerenciar..principalmente quando na compra acabam entrando sobras de transferências anteriores e /ou tem mais de uma no mês e ai as compras acontecem depois e entram os dividendos…rs…

Vlw vou fazer pelo dolar do BC do mes de compra tambem.

Abs!

Olá, no item 4 “4 – Pra finalizar clique na guia Imposto Pago/Retiro e no item 2 informe o imposto que foi retido na fonte lá nos USA, assim vai zerar o seu saldo a pagar na declaração. (obrigado ao leitor F1 por essa informação)”

eu devo coloca a soma dos impostos sobre o dividendos ? fiquei na dúvida, pois no carne leão eu já faço isso, nao?

vc tem que importar do carne leão, olha o passo 2 com mais atenção

Eu fiz o passo. Eu não estou entendendo pq tenho que fazer o passo 4.

não tem que fazer se vc importar ele puxa tudo pra vc

Ola, VdD!

Vc fala que o Brasil tem acordo com os EUA para evitar a bitributação, mas entrei no site da receita federal e vi que o EUA não faz parte dos países que mantém acordo com o Brasil para evitar a dupla tributação, atualmente são 34 países que mantém acordo com o Brasil menos o EUA, ou estou olhando em lugar errado no site da receita federal?

Abs, excelente trabalho!

Olá Marcelo

eu nunca falei que brasil tem acordo de bitributação, isso quem está dizendo é vc não eu rsrsrs

pode procurar ai no blog de cima até abaixo onde falei isso

dá uma lida melhor aí pq vc ta confundindo as coisas

Bom dia VdV tudo tranquilo??? Espero que as coisas ai na Alemanha já estejam organizadas.

Meu amigo é o seguinte; como eu já disse anteriormente eu sou iniciante porém um iniciante dedicado. Reuni todos os seus post em um único documento em sequência de passos abrangendo todos os assuntos para melhor entendimento. Portanto, li tudo o que eu tive condições. Mais estou com as seguintes dúvidas:

Imagina que você fez 5 remessas de dinheiro com 5 contratos de câmbio distintos e a partir daí você fez a compra de 10 ações diferentes, porém antes de fechar o ano você vendeu 2 posições e comprou outras 2 posições. Em ambas as vendas houve um pequeno prejuízo.

A) se houve perda de capital não há necessidade de informar a operação e fazer a GCME, correto?

B) se houve ganho de capital e não ultrapassou os 35K também não há necessidade de informar a operação no GCME, correto?

C) Como fica a discriminação de ações na guia “Bens e Direitos” já que você, utilizando o método 1, discrimina as ações compradas com o respectivo contrato de câmbio usado para envio do dinheiro e durante o ano você trocou as ações compradas com aquele número de contrato de origem?

Quando você faz uma nova compra com o dinheiro que já estava na conta da corretora oriundo de uma venda de outra ação e não com dinheiro proveniente de um contrato de câmbio novo, você já não sabe a qual contrato esse dinheiro está vinculado. Ou você tem um controle de qual contrato está vinculado à compra de cada ação e quando você vende essa ação e usa esse mesmo dinheiro para uma nova compra, você discrimina no final do ano a nova compra utilizando o mesmo número de contrato de cambio de origem que comprou a primeira ação??? Cara,, muito confuso isso!!!! Mas me dá uma força ai por favor!!!!!

E finalmente mas não menos importante: Você só discrimina nos “Bens e Direitos” as ações que você tem de posse em 31/12 certo? As compras e vendas que você fez durante o ano que, ou houve prejuízo ou não ultrapassaram os 35K não precisam ser informadas?

Uffa, é isso!!! Vielen Dank mais uma vez pelo seu tempo e paciência. srsrsrs

olá RLG, tamo quase organizando o principal

a – sim, só se tiver lucro, mas lembre-se que os dividendos recebidos entram no carne leão, independente de ter ou não posição atualmente nas ações

b – sim, mas seria venda não lucro

c – aí não precisa mais de discriminar o contrato de cambio pq a origem já não foi mais do real

d – (apesar de não ter numerado), sim é isso mesmo só oq vc tem de posição na carteira

Auf Wiedersehen

Muito obrigado pelos esclarecimentos!!!!!

Fala Camarada beleza ai na terrinha Muito Pastel de nata(de Belém só do lado do mosteiro..rs)?

Cara, eu li, mas não vi nada sobre(posso ter comido bola), No caso de conta conjunta ( na DriveWealth) quem deve declarar o IR? tudo no “Principal” correto?

Outra questão é, se eu comparar a ação usando um pouco de dinhero de dividendo e um pouco de dinheiro que enviei(no final acaba misturando tudo quando cai na conta), qual valor do dólar uso? o da remessa(pode ter sido feita em outro dia e ficou esperando o momento da compra) ou o do dia da compra(como entendi que é feito quando usamos dividendo para compra).

Vlw Abraços!

Olá FT

Sim eu tenho feito no principal. Penso que o correto é vc usar o do dia que comprou, isso na apuração de ganho.

Bom dia VDD, parabéns pelo blog e obrigado em ocupar o seu tempo dando dicas para os leigos no assunto como eu.

Eu faço a transferência do dinheiro para Drivewealth através do cartão advcash.

De que forma eu vou informar o contrato de cambio?

Obrigado E parabéns mais uma vez!

Aí não tem contrato de câmbio, mas talvez seja legal colocar a origem da remessa para a advcash

No caso do RemessaOnline, o que você guarda para comprovar o contrato de câmbio? Tem algum comprovante?

O swift e o câmbio

Dúvida de última hora… Não faço remessas pois a origem do capital é nos E.U.A. Comprei ação A por X em Janeiro e depois a mesma ação A por Y em Março. O preço da ação em US$ e a cotação em R$ variou conforme cada dia de compra.

Pergunta: Neste caso o melhor é fazer média ponderada tanto em US$ quanto em R$? Alguma outra sugestão?

E mais uma vez meus parabéns por sua disposição em ajudar outros brasileiros batalhadores. Obrigado.

Olá Rubens

Trabalhe sempre com a média nesses casos.

Mais uma vez, muito obrigado!

Vdn e sobre o W8, não vi você falar. Devemos colocar que o Brasil tem ou não tem tratado de bitributação com os EUA?

Abs,

Não existe tratado de bitributação mas sim reciprocidade e falei sobre ele sim da uma lida nos comentários.

Deixa de ser preguiçoso e leia tudo kkkkk

coloco w8 na busca e não vem nada. Quer que eu me mexa alem disso?

Leia lá começo dos comentários vem explicando. Talvez em algum outro artigo sobre impostos.

Mas basicamente é isso que lhe expliquei se quiser saber mais a fundo leia esses comentários.

Boa noite muito bom o seu Blog, sempre consigo ótimas informação nele.

Estou com um dúvida sobre este assunto. Eu já possuo ações de uma empresa X na minha declaração há 2 anos e fiz o lançamento na declaração da mesma forma que esta nessa sua matéria. Porém no ano passado eu comprei mais 100 ações desta mesma empresa. Como eu declaro a situação de em 31/12/2016, sendo que tenho 200 ações adquiridas a dois anos com um cambio de X e agora comprei mais 100 ações com o cambio de Y.

Desde já agradeço.

Olá Erick

Depende de como comprou essas ações, de uma lida sobre isso neste artigo http://viverdedividendos.org/tudo-o-que-voce-precisa-saber-sobre-dividendos-nos-estados-unidos/

Boa Noite, Otimo Blog!

uma pergunta… tenho algumas ações no exterior ja ha alguns anos…. acabei por nao declarar e nao recolher impostos nesses ultimos anos… Vou fazer as declarações retificadoras desses ultimos anos e vou declarar esses ganhos de capital. Nos ultimos anos, recebi restituições todos os anos, sem problemas… mas agora que vou fazer a retificadora, e como nao recolhi os impostos, como faço para pagar? Voce saberia me dizer? Obrigado

Olá Alexandre

isso vou ficar lhe devendo, aconselho a procurar um contador da área, acho que seria mais fácil para lhe auxiliar

Parabéns pelo artigo, muito esclarecedor. Você tem alguma dica de como declarar no IR um Plano de Previdência Privada 401K mantido nos EUA? Eu trabalhei nos EUA por alguns anos, onde contribuí para o 401k com a minha empresa fazendo o match de 50%. Tendo voltado ao Brasil há 3 anos, minhas contribuições cessaram. Devo declarar o 401K como Bens e Direitos (como o VGBL) ou não (como o PGBL) ? E se for declarar, qual seria o valor?

Abraços e parabéns pelo trabalho.

Olá Neto

Não tenho informações a respeito, sinto, mas não poderei lhe ajudar

Thank you, anyways. Assim que me informar, posto aqui, ok?

Olá Neto,

Você conseguiu descobrir como declarar o 401K no IRPF no Brasil?

Grata,

Lucy

Tambem estou curioso em saber a resposta. Pesquisei e nao consegui encontrar nada.

Imagine ter que pagar imposto nos dividendos em que o dono nao tem acesso antes dos 59 1/2 anos.

Lucy, Jones,

não encontrei nada, em lugar algum, infelizmente.

Cabe considerar, entretanto, que o 401k se assemelha muito ao PGBL brasileiro, onde o imposto nos EUA incide sobe o montante total disponível, e somente no momento do resgate. E parece que é possível usar o imposto que será pago nos EUA (no momento do resgate) como compensação aqui no Brasil.

No caso do PGBL brasileiro, em anos onde a pessoa não realiza contribuições para o plano, o PGBL simplesmente não deve constar em nenhuma ficha do IR. Diferente do VGBL, que deve ser listado como Bens e Direitos com o valor total das contribuições (este valor não inclui rendimentos). A tributação do VGBL é diferente do PGBL (e por consequência do 401k também). No VGBL, o imposto incide sobre a diferença entre o valor de contribuição e o valor disponível no momento do resgate.

Este link aqui esclarece bem as diferenças entre PGBL e VGBL: http://idg.receita.fazenda.gov.br/acesso-rapido/direitos-e-deveres/educacao-fiscal/acoes/outras-acoes-de-educacao-fiscal/2017/04maio/na-midia-ir-2017-previdencia-privada-pode-te-levar-para-a-malha-fina-tire-duvidas

Me parece que o 401k poderia ser tratado ou como PGBL ou como VGBL. No meu entendimento, faz mais sentido tratá-lo como PGBL.

Abraços fraternos,

Neto.

E a título de informação, um resumo bem interessante de como funciona o 401k nos States: http://www1.folha.uol.com.br/folha/dinheiro/aposentadoria-fi3.shtml

Neto.

Olá, excelente artigo.

Uma questão: Suponha que tenha US$ 1 milhão em um banco dos USA e queira investir unicamente em ações na modalidade Day Trade. Todos os dia compro ações de no max 5 empresas, totalizando US$ 1 milhão e no mesmo dia as vendo, obtendo uma média de lucro de 5% ao dia. Suponha que não irei reinvestir os lucros (para facilitar os cálculos).

Levar em conta a questão da cotação p Day Trade no exterior complica, daí imaginei já ter essa conta americana e fazer o depósito em reais, que serão convertidos em dólar em um dia que a cotação estiver baixa, por exemplo pelo Banco do Brasil Américas.

3 perguntas:

No Brasil o IR p Day Trade é de 20%, mas nos EUA, qto de IR irei pagar?

Vc acha mais vantajoso operar por uma corretora brasileira ou americana?

Já que dinheiro estaria em um banco americano, não seria mais vantajoso investir em uma corretora americana, daí não haveria ter que ficar sempre convertendo as moedas?

P.S. No comentário anterior inseri o nome errado, poderia apagá-lo?

Obrigada.

Olá Carol

No caso dos USA vc vai pagar só o IR debitado na fonte que é bem pequeno, mas o problema é que se tratando de exterior você não pode considerar os prejuízos na apuração do seu IR, então lá fora ou vc ganha ou vc ganha, meu foco não é day trade então não dá pra lhe falar muito, mas acho melhor vc olhar esse artigo que é mais voltado pra ganho de capital que seria o imposto q vc pagaria com o lucro do day trade.

Olá VDD!

Eu comprei stocks no final do ano. Porém o settle date saiu como 2017. Declaro só ano que vem certo?

Valeu e Abraço!

Eles pegam a data da compra no Statement então vai pegar o ano passado e vc precisa declarar esse ano sim.

Amigo, uma dúvida: na declaração do IRPF, você declara os REITs americanos como item 31 (Ações) ou item 73 (Fundos de Investimento Imobiliário)?

Tenho colocado como 73 pois são mais parecidos a isso, mas lá nos USA o tratamento é o mesmo dos Stocks

Muito obrigado mais uma vez!

Olá, gostaria de tirar uma dúvida..

Comprando uma ação a $10 e vendendo a $20 , terei que pagar $3 de impostos?

Filipe é o seguinte esses 30% é de dividendo não tem nada a ver com ganho de capital, dê uma olhada nesse artigo que explica essa sua duvida.

Viver,

Prezado, já li e reli os posts sobre as declarações de dividendos recebidos no exterior mas ainda continuei com a seguinte dúvida: “devo fazer a declaração com base no mês que recebi os valores ou com base na data ex-dividendos” poderia sanar esta dúvida?

Dá uma lida aqui http://viverdedividendos.org/declarar-dividendos-exterior-no-carne-leao/

Sua resposta deve estar nesse outro artigo

Bom dia, como posso abater o imposto de 2,5% dos dividendos q sobrou no Darf das acoes que opero?

Só abate se vc tiver outro investimento lá fora. Dá uma lida que explico sobre isso nos artigos de IR acho que é o do Carne Leão

Viver, grande blog, parabéns! Uma dúvida: ações fracionadas são mais difíceis de declarar? Qual a diferença? Obrigado, grande abraço!

Valeu Clau

Não existe diferença na declaração.

só que a IR tem um lance de valor mínimo que vc não precisa de declarar se não quiser

De quanto é este valor, Viver? Estas informações estão todas no Perguntão? Muito obrigado, você é demais!

Sim tem lá mas é só Bater no Google.

Só fica ligado que os dividendos recebidos não entram aí, esses devem ser declarados independente do valor.

Obrigado! E para declarar dividendos de ações fracionadas não tem mistério, também?

é o mesmo processo da normal só a qtde que fica fracionada

Olá amigos do site!! Gostaria de tirar uma dúvida..não achei em lugar nenhum uma explicação, nem no site da receita… :(

É o seguinte.

Minha esposa trabalha numa empresa a qual ela ganha algumas ações por ano. Não desembolsa nada.

Essas ações são da bolsa americana (MSFT) e todo o processo de venda é feito pelo Morgan, pelo site.

Ela tem duas janelas de venda por ano, caso queira vender.

Vi no tutorial desse post que o valor que a pessoa possui é declarado em reais, mas é possível/necessário declarar essa posição em ações GANHAS no Carnê Leão? Ou apenas declaro quando o dinheiro vir para o Brasil?

Por exemplo, esse mês vendemos e deu por volta de 2.000 US$. Já bateu aqui no banco para fazer o câmbio. Ou seja, eu devo declarar no carnê leão esse valor recebido em reais e boa?

Agradeço muito quem puder me ajudar!