Este blog é aberto ao público, naturalmente chegam aqui pessoas de todos os tipos, cada um com seu objetivo especifico e com seu grau de experiência no mercado de ações. Vamos explicar nesse post como analisar o preço de uma ação utilizando o modelo de Desconto de Dividendos DDM.

O assunto que venho tratar aqui, se interpretado de forma equivocada será mais prejudicial do que benéfico, por isso vou perder um tempo nessa introdução para tentar situar você leitor no cenário ideal para utilização do Modelo de Desconto de Dividendos (DDM).

Primeiro é preciso que você entenda qual o seu objetivo na bolsa, se é fazer trade não importando qual o período esse modelo não vai lhe ajudar, se o foco é investir para acumular patrimônio visando a independência financeira aí sim ele pode lhe ajudar. No acumulo de patrimônio temos duas fases a primeira que é quando estamos crescendo o nosso patrimônio e a segunda quando estamos colhendo esses frutos, esse modelo não tem qualquer utilização pratica nesse primeiro momento isso porque quando se está montando a sua carteira o preço das ações não tem tanta importância, mas sim o seu aporte mensal.

Depois que a carteira foi montada e começamos a colher o fruto do crescimento do nosso patrimônio aí sim a rentabilidade começa a ter influencia relevante nos resultados, alias acredito que quando chegamos a ter um rendimento passivo de 50% das nossas despesas já podemos nos preocupar com a rentabilidade.

Antes de me aprofundar os estudos em DDM me perguntei: Se não preciso disso agora pra que vou precisar de gastar meu tempo estudando sobre isso? Simples, porque se vou precisar de usar isso no futuro então quero ir pegando experiência desde já.

Definição

O Modelo de Desconto de Dividendos mais conhecido como DDM é usado para valorizar o preço de uma ação usando dividendos futuros previstos e descontando-os de volta o valor presente. Se o valor do calculo for maior que o valor atual da ação significa que a mesma está subvalorizada.

Vale a pena antes de prosseguir abrir um parênteses: o pessoal costuma confundir muito preço com valor, analisar uma ação olhando apenas para o seu preço e determinar através disso um “ponto de entrada”, “preço alvo” ou seja lá o nome que queira dar é limitar a analise e quando fazemos isso as chances de não dar certo são grandes, o que mais vejo por aí é o pessoal fazendo buy & hold e usando analise técnica para determinar ponto de entrada na ação, nada contra analise técnica apenas que para aquele que deseja ser sócio não tem utilidade alguma analisar empresa pelo gráfico de histórico de preço.

O Modelo foi desenvolvido por Myron J. Gordon e Eli Shapiro, mas a formula ficou conhecida como Modelo de Gordon, aqui o currículo do cidadão e a foto no inicio do artigo é dele. A formula que ele desenvolveu pode ser conferida abaixo:

Basicamente em n anos: o preço de uma ação hoje (P0) é igual à soma dos fluxos de caixa atualizados à taxa de período (Kt) isto é seus dividendos (Dt) pagos a cada período t bem como seu preço de revenda futuro (Pt).

Se você é como eu, um zero a esquerda em matemática, não se assuste que fiz um aplicativo que faz o calculo pra você: Acesse o aplicativo aqui.

A formula parece grande mas na forma simplificada precisamos de apenas três parâmetros:

- Valor do ultimo dividendo por ação: DPA

- Taxa de crescimento do dividendo: Gosto de pegar o CAGR do lucro por ação (LPA) e dos dividendos (DPA) nos últimos 10 anos. Procuro analisar as duas taxas e escolho um numero melhor relacionado com as duas, gosto de ser conservador nesse ponto e assumir que a empresa pode enfrentar algum momento de dificuldade que no curto prazo podem gerar contratempos, adicionalmente a isso sempre olho o índice de payout para saber se ele tem margem para amortecer esses ventos contrários. Gosto de olhar para uma taxa de crescimento que seja adequada para o longo prazo. Essa taxa de crescimento futuro é uma projeção que você deve fazer para a ação, no meu caso as empresas que invisto são de crescimento de dividendos o que me garante uma certa segurança que a empresa manterá essas taxas de crescimento no longo prazo.

- Taxa de desconto: é basicamente o quanto você pretende ter de retorno no longo prazo eu gosto de assumir a taxa de 10% ao ano, acho um percentual aceitável visto que meu foco no longo prazo não necessita que eu seja agressivo a ponto de requerer taxas de crescimentos mais elevadas, o que diminui consideravelmente meus riscos, isso não chega a ser uma regra cada caso eu analiso mas mantenho esse percentual como norte.

Exemplo prático de como analisar o preço de uma ação com Modelo de Desconto de Dividendos

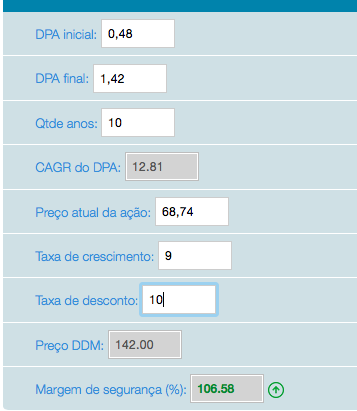

Vamos pegar o exemplo da Colgate, olhe os dados necessários para o calculo aqui neste quadro.

Veja que o DPA dela saiu de US$ 0,48 em 2004 para US$ 1,42 em 2014 um crescimento CAGR de 12,81% vamos assumir que ela não conseguirá no futuro esse crescimento médio de 12% nos dividendos, vamos nos conformar com um crescimento de 9%

Jogando os dados no aplicativo que desenvolvi baseado na formula de calculo do DDM teríamos um preço atual (Preço DDM) de US$ 142,00.

O preço atual de quando estou escrevendo este artigo é de US 68,74.

Temos uma margem de segurança de 106% ou seja a ação está subavaliada.

Limitações do modelo

O Modelo de Desconto de Dividendos tem suas limitações que não podem ser aplicados em determinados casos. Vamos ver suas limitações:

- Ideal para empresas de crescimento de dividendos, empresas que tem variações no pagamento de dividendos podem mascarar o resultado final, portanto é imprescindível que ao aplicar esse Modelo de precificação à empresa pague sempre um valor maior de dividendos comparado ao ano anterior, com isso você terá a garantia de que a taxa de crescimento não será negativa.

- O modelo não pode ser utilizado em empresas que não distribuem dividendos, um dos exemplos que tenho na minha carteira é a Manhattan Associates que nunca distribuiu dividendos, nesses casos você pode usar o LPA mas eu prefiro pra esses tipos de empresa usar o método de fluxo de caixa descontado por dar uma precisão um pouco maior.

- Sensibilidade na taxa de crescimento escolhida. Definir uma taxa de crescimento dos dividendos dentro da realidade da empresa, evite usar discrepâncias e procure ser conservador pois essa taxa influência o valor intrínseco calculado. Determinar uma taxa de crescimento dos dividendos é importante dado que os dividendos seguem os lucros que por sua vez influenciam no preço da ação.

Conclusão

Esse modelo de valorização das ações é ideal para aqueles que investem em empresa de crescimento de dividendos, mas o que me chamou a atenção no modelo foi a sua simplicidade, o fato de não precisarmos de pegar um monte de dados e fazer diversos cálculos para chegarmos no valuation da empresa torna o modelo de DDM muito objetivo.

Esse modelo como qualquer outro que vise valuation de empresas é falível e possui suas limitações, portanto não deve ser usado como a ultima palavra, como disse antes analise o valor de uma empresa e não o seu preço, veja todos os fatores combinado-os entre si: indicadores fundamentalistas, fosso econômico, governança administrativa, endividamento, cenário onde a empresa está inserida e por fim utilize esse modelo apenas como norte para sua precificação. Foque primeiro nos fundamentos da empresa e seu histórico.

Sem os crescimentos dos lucros, uma empresa seria incapaz de crescer os dividendos por longo período de tempo. Não estou interessado em uma empresa que cresce apenas os dividendos expandindo o payout. Estou interessado em empresas que crescem os lucros e aumentem os dividendos também. Essa combinação também resulta no crescimento da cotação da empresa ao longo do tempo.

Você pode ver que investidores de empresas de crescimento de dividendos podem ter o bolo (dividendos) e ainda comê-lo (ganhos de capital, como um bônus)

Calculadora de precificação para ações crescimento de dividendos

Ex-Dividend Plus

Quer investir na bolsa americana e não sabe como identificar empresas fantásticas para colocar na sua carteira? O Ex-Dividend Plus é feito para lhe ajudar nos estudos de empresas na bolsa americana. Temos diversas carteiras já montadas de empresas pré-selecionadas, são empresas fantásticas para compôr o seu Dream Team de Stock e REIT.

Além das carteiras, trazemos o case de negócio de cada um dos ativos e mostrarmos a você na prática o que deve olhar e como procurar informações importante sobre as ações e REITs.

Muito interessante o raciocínio para avaliar os dividendos.

valeu pelo feedback RS

Muito interessante o artigo.

Prezado, na calculadora do “Modelo Fluxo de Caixa Descontado – DCF”:

“Taxa de crescimento para os PRÓXIMOS 10 ANOS” e logo em seguida “Taxa FINAL de crescimento para os ÚLTIMOS 10 ANOS” dá a impressão de ser o mesmo período.

Eu entendi que 5% para os próximos 10 anos seriam uma especulação para futuro. “ÚLTIMOS” dá a entender que foram os 5 anos anteriores, portanto que já passaram, e aí seria 12,08%.

Uma outra interpretação é que a empresa, em 10 anos, cresceu 5% nos primeiros 7 anos, e 3% nos últimos 3 anos.

Sinceramente, estou confuso.

Estou falando da ENBR3, usando as informações desse site: https://statusinvest.com.br/acoes/enbr3

tenta dar uma olhada no pessoal da https://plataforma.penserico.com

ola E

os próximos 10 e depois os próximos 10 tipo 2020 ano atual o primeiro período vai até 2030 e o próximo até 2040 que seria o final.

Fala Viver belezaa, uma dúvida, você já fez o post sobre um modelo de DCF ou DDM pra calcular com os REITS? Abraço!!

tá na revista do XD tem um post com o DCF lá, esse artigo aqui é só o básico

Olá,

Usando essa calculadora chegamos num preço justo da ação através do dividendo, só que o preço justo da ação ajuda a investir pelo preço. Mas nesse método o que importa não é o dividendo? Nesse método não tinhamos que focar nas empresas com crescimento no lucro líquido e consequentemente no aumento do dividendo?

como vc aumenta os dividendos por longos anos sem aumentar o lucro ?

no final dá no mesmo, esse seu argumento não se sustenta por ele só.

Olá VD, seu blog é ótimo e cheio de informações importantes!

Como sua calculadora compararia com a desse site http://www.gurufocus.com/fair_value_dcf.php

Eu coloquei mesmo valores nas duas e o resultado foi diferente. Mas devo estar fazendo errado. A desse site é mais automática, talvez ajude fazer cálculos mais rápidos e é gratuita.

Outra coisa, o Numbers da Mac atualizou com a possibilidade de adicionar em tempo real informações das stocks. Não precisa mais de fazer código. Muito legal, de uma olhada.

Obrigado!

Olá Daniel

A do guru eles não consideram o ano zero e eu sim por isso a diferença.

Sobre o Numbers vou dar uma olhada é uma boa notícia

VdD, tem como adaptar o DDM ou o DFC para REITs ? Se vc adaptou algum deles para valuation de REITs poderia fazer um post e nos mostrar como se calcula ?

Obg

grande zippo57

já tá na lista de tarefas fazer um post sobre isso

uma hora sai

No seu texto em EXEMPLO PRATICO: “Veja que o DPA dela saiu de US$ 0,48 em 2004 para US$ 1,42 em 2014 um crescimento CAGR de 12,81%”

Ha um equivoco no seu calculo, pois o CAGR = (1,42/0,48)^1/10 = 1,1146, ou seja, um CAGR de 11,46% aa.

sao nove anos nao dez

2014 – 2004 = 9 anos??

Nao entendi esse seu calculo, amigo.

Se analisar os dados q vc alimentou na tabela do subtitulo EXEMPLO PRATICO, veras q a quantidade de anos q o nobre companheiro utilizou foi = 10.

sao 10 anos mas 9 de crescimento o primeiro não cresce por isso 9

2004 nao cresceu porque vc não pegou a info de 2003

entendeu agora?!?!

Entendi sim, amigo.

Obrigado

Ótimo Blog!!

Poderia fazer um post similar a este mas exemplificando o Fluxo de Caixa Livre Descontado? Ou indicar um site que tenha esse conteúdo?

Obrigado!!

Olá Andre

Estou preparando esse post só ir acompanhando porque cedo ou tarde já publico ele.

Interessante lembrar que, num país inflacionário como o Brasil, interessa utilizar uma base comum (real ou nominal) para a estimar a taxa de desconto e o crescimento. Quero dizer:

a) Se pretender uma taxa de desconto líquida de inflação, ao analisar os últimos 10 anos de balanços, deve-se corrigir os dividendos por essa inflação, para obter a a taxa de crescimento real (que será utilizada para estimar o crescimento futuro);

b) Caso prefira utilizar os dividendos nominais (aqueles apresentados no balanço), a taxa de desconto deve abarcar o retorno real e a inflação média de longo prazo.

Ex.:

Se a taxa de desconto efetiva pretendida é de 6%, e a inflação média de 6%, a taxa de desconto será de 12%, se o crescimento futuro for estimado com balanços nominais, mas 6% se corrigir pela inflação os dividendos do balanço.

Os americanos não se preocupam muito com isso porque a inflação deles é insignificante, não impactando muito no cálculo. Mas no Brasil, 10 anos fazem muita diferença.

Corrijam-me se errado.

Abraço!

Isso mesmo a taxa de desconto aqui no Brasil deve ser bem superior do que a que estou usando de 10% nos EUA.

VD, muito bom!

Matou a pau com esse post.

Muito bem explicado, simples de entender, com um bom exemplo.

O programinha então, deixa tudo mais fácil.

Parabéns amigo!

Abraços!

Grande BS valeu pelo apoio

Se a taxa de desconto for menor que a taxa de crescimento, o preço atual pelo DDM fica negativo. Não entendi este fato, se estou exigindo uma rentabilidade (taxa de retorno = taxa de desconto) menor que a taxa de crescimento da empresa a ser analisada, logo esta empresa deveria ser boa segundo meus critérios, ou estou raciocinando errado?

Erick

O modelo simplificado da DDM não é pra ser usado em qualquer empresa e em qualquer situação, ele possui limitações eu abordei isso no artigo da uma lida nessa parte e principalmente esse artigo explicando sobre empresa de crescimento de dividendos.

Esse modelo simplificado que eu coloquei não pode ser usado em empresas que possuam uma taxa de crescimento superior e perpetua ao custo de capital. Nesse caso se quiser aplicar nesses tipos de empresas você pode usar o DDM em dois estágios.

Como escolher melhor a taxa de crescimento? Vamos pegar um exemplo prático:

Tenho ações da CCR3 (notei que você se desfez das suas)

DPA de 2006 era de R$0,21 e o DPA de 2014 é de R$0,78

Período de 9 anos

CAGR do DPA deu 17,44%

Taxa de crescimento coloquei 9% (quase metade do CAGR do DPA atual) o que é bem conservador

Coloquei taxa de desconto de 12% o que gerou o preço atual do DDM de R$25,33 – margem de segurança 53,35%

Se eu colocar taxa de desconto de 10%, o preço atual do DDM de R$76,00 – margem de segurança 360,05%

Isso está correto?

Por sinal, como vocÊ fez a fórmula do CAGR pelo Excel?

Excelente blog. Extremamente interessante, pedagógico e esclarecedor

Olá Erick Monte

CCR não é uma empresa de crescimento de dividendos veja que nesse período que colocou ela teve manutenção dos dividendos em 2009 e queda em 2011 esse modelo de precificação é mais adequado a empresa de crescimento de dividendos.

Eu usei essa taxa de desconto para os EUA lá é outro mercado totalmente diferente do brasileiro, taxa de juros, inflação etc não da pra pegar isso e aplicar aqui no brasil a taxa de desconto deve ser bem maior aqui.

Grata pela pronta resposta, mas persiste a dúvida:

Como não se considerar a duração dos fluxos que se quer descontar na fórmula?

Vou dar um exemplo prático.

Ação: 100. Dividendos finais: 10. Taxa de desconto: 10%. Taxa Crescimento 5%. Seu modelo dá a resposta “preço atual pelo DDM”: 200.

Vamos verificar essa resposta “na mão”:

Se o fluxo considerado for de um ano, a resposta correta, salvo engano, seria 99,00 (90 [ação descontada ] + 9,00 (dividendos descontados).

Se o fluxo fosse de dois anos, a resposta correta seria, aproximadamente (81 [ação descontada] + 17,55 [dividendos atualizados pelo crescimento menos descontos, dando 98,55]. Logo, o tempo influi no cálculo, o que aliás, a menos que eu não tenha entendido o “espírito da coisa” é óbvio, pois em qualquer fórmula de desconto entra o fator tempo!

olá letícia

vc está calculando errado a formula é essa:

Valor ação = DPA / (Taxa desconto – Taxa crescimento)

usando o seu exemplo vamos colocar na formula

10,00 [dpa] / 0,10 [taxa desc] – 0,05 [taxa cresc]

10,00 / 0,05 = 200

olha o video que eu coloquei no artigo q vc vai entender melhor

Obrigado por compartilhar.

Mas algumas dúvidas, não estão faltando na sua calculadora:

– o valor futuro (obviamente estimado, de venda da ação) (ou então, um campo para o % de crescimento do valor da ação? Pois do jeito que está, aparentemente a fórmula usa a mesma taxa de crescimento, tanto para o incremento do valor dos dividendos como para o incremento do valor da ação…)

– a informação de quantos anos de fluxos futuros de dividendos deve-se considerar para efetuar o desconto deste? (ao que me parece, a calculadora sempre considera, apenas, os 10 próximos anos de recebimento de dividendos);

Olá Leticia

O período de fluxo futuro não entra vc pega os últimos 10 anos pra ter uma ideia do CAGR do DPA mas isso não entra na formula, mas você pode usar 5 anos ou 20 anos para determinar a taxa de crescimento histórica do DPA, isso não vai importar pois serve apenas de base para você determinar qual a “Taxa de Crescimento” futura a ação vai ter no DPA, se quiser saber o preço da ação daqui a 10 anos faça uma projeção do DPA para daqui a 10 anos e informe no “DPA final” ele vai lhe dar o preço DDM relativo ao DPA q vc informar.

O objetivo do modelo é dizer se uma ação está subvalorizada ou sobrevalorizada. Ele não vai tentar cravar o preço correto da ação, até porque fazer isso com apenas 2 indicadores é impossível.

Apesar dos preços seguirem os fundamentos no curto prazo muita coisa pode influenciar como por exemplo noticias, perspectivas de mercado, enfim veja um exemplo recente da GPC que comprei com um belo desconto por conta da queda do petróleo, se olhar para os fundamentos a empresa era pra estar sendo vendida mais cara pois todos os números melhoraram em comparação ao ano anterior.

No curto prazo não da pra prever os sentimentos do Sr. Mercado. Estou te dizendo isso porque nada vai lhe garantir o quanto a ação vai estar valendo no futuro, a ideia é termos uma noção de quanto era pra ela estar valendo hoje olhando para o crescimento dos dividendos. Torno a bater na tecla que é só um dado a mais nenhuma formula de precificação vai lhe garantir com exatidão o preço final de uma ação, quem lhe prometer isso no mínimo está tentando te enganar.

Eu anexei no post um video explicando melhor sobre o DDM mas qualquer coisa post aqui se tiver novas duvidas.

Outra dúvida: vc já pensou em investir na Alemanha e na Austrália tb?

a bolsa americana tem parceria com a euronext entao vc consegue comprar todas as grandes empresas que estejam listadas na bolsa europeia, essa é a grande vantagem da bolsa de NYSE sobre as demais que é possível comprar qualquer grande empresa do mundo que seja listada em bolsa.

inclusive eu tenho a RHHBY que é suíça e mais recentemente vendi o HSBC que é inglês. Se aparecer alguma empresa alemã que me interesse não teria problema em colocar na carteira.

Parabéns pelo ótimo blog, VD.

Me tira uma dúvida: como vc consegue os dados fundamentalistas das empresas dos EUA? Vc conhece algum site do estilo do Bastter por lá?

Abraços

Olá Mairlo

Geralmente utilizo morning star ou a própria nyse.com

Pra filtrar eu geralmente uso o google finance