Há tanta energia e tempo gasto pelos investidores, mídia e gurus em “adivinhar” o topo e o fundo do mercado, se estamos num mercado Bull ou Bear. É cansativo para mim assistir isso. Para ser bem sucedido nos seus investimentos, é preciso manter as coisas simples e seguir princípios de senso comum.

Você não precisa de saber o topo e fundo do mercado para ser bem sucedido nos investimentos. Você na verdade precisa, de ter bem definido seus objetivos e como vai alcança-los, desenvolver sua estratégia e continuar o plano através dos bons e maus momentos. Tempo de mercado é mais importante que o timing de mercado.

O tempo de mercado

O tempo de mercado será o seu maior aliado na bolsa de valores. Quanto mais estudo e observo aqueles que estão próximo a mim, fico mais convencido que não fazer nada é a melhor estratégia para o sucesso no longo prazo da sua carteira.

A lição que tiro é que não importa se estamos num mercado Bull ou Bear o objetivo do investidor deve ser conseguir aumentar os seus aportes e investir cada mês mais em ações de crescimento de dividendos de qualidade, depois reinvestir esses dividendos e aguardar pacientemente os próximos 20 ou 30 anos.

Enfatize o fator fosso competitivo na sua escolha, uma vez que empresas de boa qualidade são mais propensas a sobreviver ilesas a uma profunda crise e continuar pagando um crescimento de dividendos. Mesmo durante os cenários mais difíceis, você conseguirá manter essas empresas com você por décadas sem se preocupar.

Quando era menos experiente no mercado, queria adivinhar o timing do mercado, entrar no mercado em baixa, comprando empresas barato e depois vender em alta quando todo mundo queria comprar. Na realidade essa foi a estratégia mais tola que já tomei, não é atoa que isso junto com a sistemática de ficar acompanhando rentabilidade são os fatores que mais tiram investidores da bolsa.

As vezes lemos alguns livros de gênios como Warren Buffett ou Bill Gates com seus fundos de investimento gigantescos, e achamos que podemos fazer igual. Acontece que pessoas como essas não surgem do nada, são gênios que aparecem uma vez a cada século, as chances de eu ou você ser um novo Warren Buffett é extremamente difícil.

Foque em fazer o simples, não tente adivinhar o timing de mercado, as chances de você falhar miseravelmente serão enormes se tentar fazer isso.

Evito ao máximo vender uma empresa, só realizo a venda quando não vejo perspectivas muito boas no longo prazo para a empresa, ou quando ela corta o crescimento dos dividendos (no caso de empresas americanas).

Eu não vendo empresas porque ela chegou a valer 500% do seu valor original, ou por qualquer variação na cotação, tanto para cima quanto para baixo, toda empresa continua na minha carteira por tempo indeterminado ou até que seus fundamentos piore.

Voya Corporate o fundo passivo

Temos um fundo passivo que foi criado à 78 anos atrás. O fundo Voya Corporate Leaders Trust foi criado em 1935 com igual número de ações ordinárias das 30 maiores empresas americanas na época.

Depois de 78 anos ele tem 23 grandes empresas na carteira, na sua fundação foi estipulado que ele não poderia incluir novas empresas, essa variação no numero de empresas na carteira foi devido a fusões, cisões ou eliminação de dividendos desde a criação do fundo.

O fundo é de gerenciamento passivo e registrado na SEC sob o código de LEXCX. Era para ele ser liquidado agora esse ano, mas devido ao enorme sucesso, sua vida foi estendida para 2100.

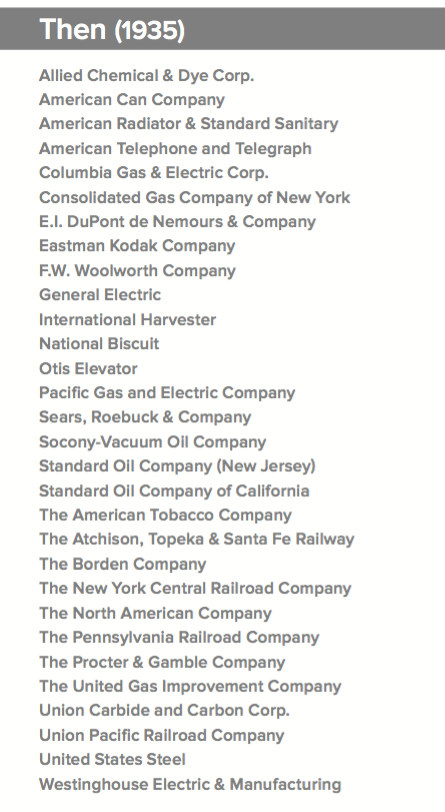

As 30 empresas originais foram:

As 23 empresas na carteira atualmente:

Essa estratégia só funcionou pelo fato do fundo confiar nos seus campeões de dividendo e deixar o tempo de mercado fazer a sua parte.

Um investimento de US$ 10.000,00 em 1941 valeria hoje US$ 18,4 milhões até o final de 2014 gerando uma renda de dividendos anual na casa de US$ 400.000/ano. Fonte: prospecto.

O fato é que o fundo desde 1970, tem conseguido superar o S&P500, sendo completamente gerenciamento de forma passiva. Mais uma prova que manter empresas por longo período de tempo é algo muito vantajoso.

Este é um belo exemplo que o investidor pode selecionar os lideres de crescimento de dividendos atuais, e pacientemente segurar as empresas por gerações.

Como investidor de dividendo, aprendi que não devo vender uma empresa porque alcançou X% do seu valor, para o investidor de Buy and Hold não existe essa de “vou realizar lucro”. Quem pensa assim, está fazendo qualquer outra coisa, menos Buy and Hold.

Pra mim não faz sentido se livrar das empresas que estão melhor na sua carteira e que irão impulsionar o seu portfólio para frente, tanto em termos de crescimento de dividendos quanto em valorização de capital.

Investidores, como o fundo citado acima, ignoraram todos os modismos durante 78 anos e fizeram muito bem investindo em negócios que resistiram ao teste do tempo. Apenas 3 ou 4, se não me engano, das empresas originais foram a falência, veja aqui outro relatório do fundo.

Se você realmente parar para pensar sobre isso, investir passivamente no longo prazo é o melhor aliado do investidor. O tempo permite que você silenciosamente aumente seu capital apenas com os dividendos das blue chips de qualidades que pagarão mais dividendos ano após ano, basta você ignorar qualquer barulho, noticias que estimule você a tentar fazer algo, quando na realidade não há nenhuma necessidade de agir.

Seja um investidor de tempo de mercado e não de timing de mercado pic.twitter.com/ORcWUC2v5v

— Viver de Dividendos (@VDividendos) September 25, 2024

Conclusão

O fundo nos mostrou que manter um portfólio diversificado de empresas blue chips que pagem dividendos regularmente e conseguem se adaptar aos cenários econômicos é uma ótima maneira de se construir e manter sua geração de renda.

O grande sócio do Warren Buffett, Munger já dizia: “a coisa mais difícil que uma pessoa pode fazer é ficar sozinho sem fazer nada”. O fato é que somos constantemente bombardeados pela mídia econômica, órgãos, blogs, o mundo de modo geral em se tratando de investimentos acaba inclinando-nos a fazer algo, quando na realidade não é necessária nenhuma ação na maioria dos casos.

Boa noite VDD

Primeiramente acho seus videos muito bom, e bem explanado e conteúdo. Vc poderia fazer uma revisao naqueles videos comentados de empresas, e ver como andam suas receitas, valeu.

Sempre que tenho uma duvida revejo seus videos e tbm do blog “PenseRico”

Um abraco

Ren

olá Rene

agora estamos colocando esse conteúdo todo dentro da express, dá uma conferida lá

Olá amigo ;Estou começando na bolsa faz trêz meses ,mas já cometi erros e me desanimei .Vi na tua carteira de dividendos umas empresas brasileiras e fiquei muito interessado.gostaria de alguma ajuda sua Obrigado.

tenho de 1500,00 a 2000,00 todo mês para investir.Pergunta não é muito arriscado investir só em ação?

vc pode indicar uma corretora americana?

aqui no Brasil já tenho a minha.

olá DA

sobre a corretora temos esse link que pode lhe ajudar bastante.

sobre ações especificamente da bolsa brasileira, dê uma olhada aqui no nosso fórum o CADU pode lhe ajudar a pegar algum norte https://forum.penserico.com/t/cafi-carteira-de-analise-fundamentalista-de-investimentos/

Bacana VDD, não tinha lido ainda. Esse B&H é realmente eficaz nos EUA, no Brasil tá difícil ficar com uma ação por mais de 5 anos, sempre tem alguma coisa que quebra a empresa. Sei que existem algumas mas são poucos, diferente dos EUA.

Abraço!

BPM,

é verdade, por aqui todo ano no balanço das empresas tem um não recorrente pra culpar da desgraça, de tanto aparecer já viraram recorrentes

Nestes gráficos de longo prazo é imprescindível que a escala de preços seja logarítmica!

Foi só pra ilustrar de leve

Viver de Dividendos muito bacana o post, realmente o tempo de mercado é muito mais valioso.

Minha estratégia possui somente uma diferença sobre o ponto de não vender ações, acho que os extremos do mercado de tempos em tempos ficam bem nítidos, não tenho nenhuma pretensão de acertar o fundo de nada, então pratico as compras periódicas, mas em relação a venda de ações acho que quando me deparar com papéis sendo negociados por um preço 100 vezes maior que o lucro por ação, vou pensar seriamente na venda destes ativos.

Olá SC

Valeu pela força.

Também pensava como vc, alias tentava fazer como vc faz. O problema era eu acertar esses topos e fundos, as vezes até acertava, mas era 1 acerto para cada 10 erros ou as vezes acertava 10 vezes e quando errava 1 uma vez era para acabar com o lucro dos 10 acertos.

Depois de um tempo percebi que as melhores empresas eu tinha vendido tudo e que tinha sobrado apenas as ruins na minha carteira. Pensei comigo eu quero carregar para a minha independência financeira as melhores empresas e não as piores, mas no processo de vender depois de X vezes o lucros fui me desfazendo das melhores.

Nao que esteja questionando a sua estratégia, porque eu acho que toda estratégia é valida, é que algumas se encaixam melhor em determinados perfis de investidor e outras não, no meu caso que sou um tapado para acertar topos e fundos não deu muito certo :)

Legal. Sigo basicamente a mesma estratégia de B&H. Obrigado por compartilhar.

Olá Bruno

Obrigado pelo feedback, sigamos nesse nosso B&H

é como ver a grama crescer kkk…

Muito obrigado pelo seu blog, a cada mensagem sua aprendo mais sob investimento.

Tenho ainda poucas ações, mas penso em longo prazo ( Ambev, Cielo, Grandene, Eternit, Itaú e a Kroton), este são para mim de boas pagadoras de dividendos, e outras é somente a longo prazo que comprei antes que não tinha muita experiência mas não vendo espero que um dia melhore (espero): (Bbas, Cmig, Vale),

Gostaria de sua opinião sobre esta minha carteira de investimento se possível.

Desde já agradecido pelo seu blog.

olá Misael

Sua carteira parece boa, tem boas empresas, apesar de algumas ter algumas ressalvas mas acho que seria algo mais pessoal do que estritamente técnico. Sobre vale leia aqui. Sobre Kroton leia aqui. CEMIG e BBA não entro porque são empresas estatais e eu não gosto de investir em estatais, acho que são muito manipuladas pelo governo.

Sei que o governo interfere muitos nas empresas Vale, BBAS e CEMIG é era para minha diversificação da minha carteira , pois era iniciante na hora da compra, mas comprei somente 20 de cada uma,(não comprei mais nada delas) somente em empresas depois de muita pesquisa e estudos. Mas na KROTON na época o governo estava incentivando os estudos, mas agora está diminuindo os incentivos para os estudos.

Erros de iniciantes da bolsa de valores.

Sigo acompanhando seus posts. Parabéns pelo trabalho.

olá luis antonio

obrigado pelo apoio

É…. só fica ressalva para diferença dos mercados nosso e nos eua … maturidade, tamanho de mercado… mas é um bom ponto a se levantar porque muitas vezes a gestão ativa (corretagem) come boa parte da rentabilidade. Mas eu prefiro fazer gestão ativa em minha carteira rs … mas controlo o tamanho das minhas posições pra que a corretagem não represente um % grande.

Olá Rodolfo

bem observado, numa carteira mais ativa, deve-se considerar também além dos gastos com corretagem o gasto com pagamento de impostos que acredito serem maiores ainda que a corretagem.

Muito bom. Parabéns pelo texto.

Olá junior

Valeu pela força.

VDV, acompanho muito seu site e estou começando a acompanhar outros também. Estou até refletindo em criar ou meu, pois tenho muita coisa que gostaria de compartilhar. Minha grande dúvida é: como garantir o anonimato? São muitas histórias pessoais, dinheiro, pensamentos que não compartilhamos com ninguém. Como garantir o sigilo, mesmo dentro da família? Não dá para rastrear IP, local de acesso, conta do blog, etc? Como as pessoas conseguem manter o anonimato para evitar problemas? Alguma dica de site com instruções sobre isso?

é algo meio complicado de se fazer

tente usar a deep web