O primeiro de uma serie de 3 artigos para analisarmos a eficiência de uma empresa, nesse momento vamos ver como calcular a quantidade de dias para empresa receber uma venda.

Como investidor de longo prazo analisamos os fundamentos de uma empresa antes de iniciar posição, olhamos o básico primeiro que seria o lucro, a divida e alguns outros dados mais comuns. Depois de compilar esses dados concluímos que a empresa é boa e iniciamos a posição.

Passado algum tempo a empresa vai encontrando dificuldades e começa a perder eficiência, eu costumava me culpar por não ter feito uma analise correta e não ter visto isso antes, mas tem coisas que só ocorrem depois que você entrou na empresa, ninguém tem bola de cristal pra prever o futuro e é normal uma empresa boa ficar ruim. A diferença de um bom investidor para um mau investidor, é que o primeiro sabe identificar os sinais e sai da empresa antes que ela perca completamente o rumo.

Geralmente quando uma empresa fica ruim ela começa a emitir sinais no seu balanço e uma das maneiras de vermos isso é medindo sua eficiência em receber as vendas, para isso usamos o seguinte indicador:

Days Sales Outstanding – DSO

O DSO mede a quantidade de dias para empresa receber uma venda. Essa é uma das medidas mais utilizada por Analista de Crédito para medir o sucesso de uma empresa.

É um importante indicador financeiro na medida em que ele mostra o tempo médio que leva para uma empresa transformar seus créditos em dinheiro.

Se quiser se aprofundar sobre o assunto aconselho a leitura desse paper escrito pelo Rob Olsen para a Credit Research Foundation, está em inglês mas é muito bom pois mostra diversas maneiras de se trabalhar com o contas a receber de uma empresa.

Com o DSO podemos ver se a empresa está mascarando seus lucros. Todos sabemos que o lucro que vemos nos resultados, pega o total de vendas não importando se aquela venda foi parcelada, as vezes a empresa pode estar cedendo credito aos clientes para alavancar os resultados do lucro. Ela pode receber aqueles créditos concedidos, mas também pode levar um calote e isso vai afetar o caixa no futuro, se não acompanhar esse indicador quando você perceber isso já vai ser tarde.

Quando uma empresa começa a entrar em dificuldades é muito comum aumentar o DSO. Você é dono de uma distribuidora de arroz vende tudo a vista, daí o mercado começa a entrar em crise (bem semelhante ao que estamos passando aqui no Brasil nos dias atuais) é natural que você vá vender os sacos de arroz com 60 dias ao invés de avista como era antes da crise, isso vai manter você com as vendas aquecidas até que o momento difícil na economia passe.

Medir o DSO é bem simples basta pegar o total de contas a receber dividir pelo total de vendas e multiplicar pelo número de dias no período.

DSO em prática para saber quantidade de dias para empresa receber uma venda

Para calcular o DSO é só ir no site da empresa pegar o balanço anual e retirar duas informações:

- Receita liquida no DRE

- Contas a receber no Balanço de patrimônio

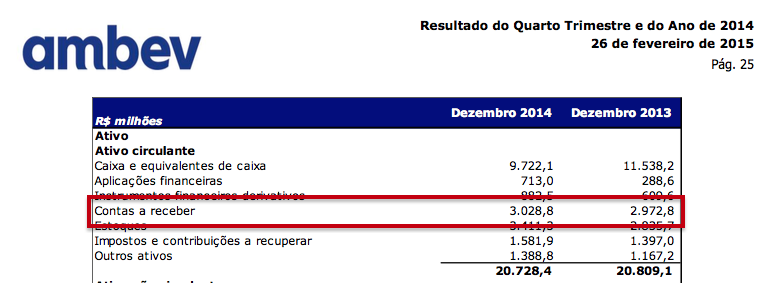

Veja abaixo um exemplo da Ambev, pegamos a receita e o contas receber no balanço de resultados do 4T14 conforme imagens:

Ficar atento pois precisa de pegar os dados do anual, algumas empresas colocar o dado do trimestre e depois ao lado o anual. Com os dados em mãos vamos jogar na formula:

- Dividir o contas a receber / receita

3.028,8 / 38.079,8 - Resultado da divisão * 365 dias

0,079538 * 365 - DSO = 29,03

Com isso podemos concluir que a Ambev leva 29 dias para receber uma venda veja que usamos a base de 1 ano, mas se quiser acompanhar trimestralmente basta fazer o calculo em cima de 90 dias.

Agora não adianta olhar o DSO apenas de 1 ano, o macete esta em olhar a evolução ao longo do tempo pra ter uma base, se tirar os outros anos vai ver que desde 2011 a Ambev vem perdendo eficiência com DSO de 2011 na faixa de 26,93.

Isso mostra que a empresa vem apresentando dificuldades em realizar as vendas aos clientes e vem estendendo o prazo, isso pode ter basicamente dois motivos: baixa aceitação do produto no mercado ou dificuldades econômicas no mercado consumidor. Pra saber qual precisaremos de olhar outros indicadores, mas isso não vem ao caso no momento vai ser visto mais pra frente.

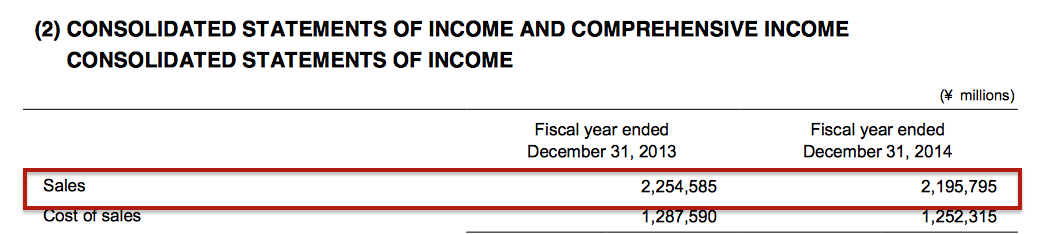

Vamos aprender agora como achar esses valores num balanço de uma empresa cotada na bolsa de NYSE, vamos dar uma olhada na concorrente da Ambev que seria a Kirin dona da Schincariol (KNBWF):

Pegando os mesmos dados de 2014 e jogando na formula teremos Contas a Receber (408.709) / Receita (2.195.795) * 365

DSO = 67,94

Os dados estão em Yen Japonês e representam todo o grupo da Kirin não apenas a Schincariol.

Olhando o DSO da Ambev de 29 dias e da Kirin de quase 68 dias podemos concluir que a Ambev é bem mais eficiente do que a Kirin. Apesar da Ambev estar perdendo eficiência nesses últimos anos ela ainda está muito longe de ficar no nível do concorrente, que pra fazer as vendas precisa de oferecer o dobro de prazo, só existe uma palavra pra definir isso muito bem: fosso competitivo.

O poder do DSO começa a aumentar de forma espantosa quando começamos a comparar empresas do mesmo setor, vocês devem ter percebido que eu vivo a falar sobre case de negocio, fosso competitivo etc. Já me perguntaram varias vezes como identificar empresas com fosso competitivo, bem um dos indicadores que identificam empresas desse tipo é o DSO.

No paper que coloquei acima mostra uma forma mais completa de pegar o DSO que seria considerar as contas em atraso no período, mas pra num ficar um artigo demasiadamente longo vamos nos ater ao básico.

Conclusão

DSO é uma ferramenta fantástica quando utilizado da forma correta. Eu gosto de sempre definir um padrão para os indicadores, coisas como abaixo/acima de X é bom, mas no caso do DSO não existe regra, precisa entender que cada empresa tem um case de negocio e cada uma vai ter um DSO diferente.

Veja por exemplo o Wall Mart (WMT) tem o indicador muito baixo na faixa de 4 isso não quer dizer que ela seja melhor ou pior, apenas que eles recebem muito rápido suas vendas. No caso do WMT não vale muito a pena acompanhar o DSO porque eles recebem as vendas praticamente avista.

Temos que analisar caso a caso e comparar sempre o histórico da empresa e se possível comparar com os concorrentes, analisar empresas não é apenas olhar os números precisar ter uma noção do case de negocio e do mercado com um todo.

Se quiser saber um pouco mais sobre esse indicador recomendo dar uma olhada na seção de Balanços Comentados onde trago uma serie de analise de diversas empresas e sempre que possível tento colocar esse indicador em relevância no vídeo.

Recentemente ativei o Twitter aqui do blog se tiver uma conta siga-nos. A ideia com ele era criar um canal para prover notícias, tenho objetivo de postar as principais notícias que leio pela manhã, portanto se quiser ficar atualizado com algumas notícias do mercado está aí uma boa opção, veja abaixo um exemplo:

#BPHA9 Br Pharma registrou preju de 80 milhões e queda na receita de 1,1% ou 868 milhões apesar disso o prejuízo foi menor que o de 2t14

— Viver de Dividendos (@VDividendos) 14 agosto 2015

Opa, realizei o exércio com ambev, seu resultado foi 37.

fala WSF

no MS já tem isso calculado, mas não bate com esse valor não.

dá uma olhada lá

Opa,

Desculpe, mas o que seria ” MS ” ?

Realizei novamente, dados anuais de 2017

Contas a receber 4.944,8 / Receita 47.899,3

= 0.1032332414043629 * 365 = 37.68013311259246

Morning Star, dá uma olhada lá

Olá,

Belo artigo. Caí de paraquedas aqui. Não sei se ainda está respondendo, mas…

No Brasil, não há muita variedade de empresas com ações negociáveis em um mesmo segmento. Como é o caso da AMBEV.

Sei que foi apenas um exemplo ilustrativo, mas como vc lida com essa falta de concorrentes para termos uma base comparativa ? pega de outros países mesmo ? Por ser mercados diferentes não pode ter distorções significativas ?

Abraços

olá Rafael

Aproveita que caiu de paraquedas e já abre uma conta numa corretora americana e para de ficar sofrendo com esse gato pingado de 10 empresas na bolsa brasileira. Veja aqui e saiba que é grátis, fácil e pratico vc abre do seu próprio pc rsrsr

Brincadeiras a parte… quando não se encontra concorrentes direto fica meio complicado, talvez vc queira comparar com outro país pra tentar identificar se a queda pode ser algum motivo da região, ou talvez vc chegue a conclusão que todos estão caindo mesmo em outro país e daí a queda pode ser no produto de modo geral, mudança de habito de consumo, enfim não necessariamente esse indicador é usado para comparar numero com numero

Olá estou iniciando no mercado de ações americano com a TD Ameritrade. Em sua opinião qual seria a melhor opção para uma primeira compra de mil dólares? Visando dividendos obviamente. Parabéns pela página. Simples e direta. Obrigado.

Olá Jefferson,

vou te falar o mesmo que falo pra todos que me fazem essa pergunta, não siga recomendação direta de compra de ações de ninguém, o mais difícil nos investimentos não é saber a hora de comprar, isso é fácil, o difícil e saber a hora que vc precisará vender. Se vc seguir o que eu te falar vc vai subir a escada junto comigo só q vc não vai saber a hora q eu vendi as minhas ações e quando eu tirar a escada vc vai ficar segurando o pincel lá no alto, aí da pra imagina oq vai acontecer depois.

Recomendo dar uma olhada aqui no blog tem muito material interessante que vai lhe ajudar a fazer sua própria analise, veja esse artigo e entenda como selecionar empresas, além disso temos vários videos na seção de balanço comentado que mostram como analisar um balanço, além disso tem diversos artigos como esse que vão aprofundar os conhecimentos, é só estudar mesmo e colocar em pratica.

Prezado Viver de Dividendos,

Vc já viu a parceria que a corretora Um Investimentos fez com o Saxo Bank para operar outras bolsas do mundo aqui do Brasil?

Acha que pode ser interessante esta opção?

Um abraço

Olá Carlos

Não conheço a fundo mais pelo que vi não parece ser uma opção interessante, parece que tem uma offshore bem offshore só é possível em paraíso fiscal, senão não faz sentido, nesse caso a receita já tributa o imposto na saída do Brasil, afinal não existe garantia alguma que esses investimentos serão tributados no futuro ja que países onde tem offshore não prestam contas a receita.

Pra q vc vai deixar suas ações na mão de um entreposto sendo que o custo para investir diretamente no USA é irrisório. Não tem muita lógica em correr risco, uma vez que as corretoras onde opero são todas protegidas pela SEC de um seguro de 100k em dólar, provavelmente por ser um entreposto vc não teria essa proteção.

Da uma olhada nesses artigos aqui e aqui e veja como é simples operar la fora.

Mas enfim não da pra ter muita ideia a fundo porque o site deles tem pouca info a respeito.

Sensacional esse indicador, eu não o conhecia, muito obrigado por compartilhar!!

Olá Rafael

Valeu pelo apoio, ainda tem mais 3 indicadores nessa mesma linha deste pra analisarmos a eficiência de uma empresa.

VdD gostei muito do post. Apesar de ter algum conhecimento contabil voce explica de uma forma que se torna mais simples analisar. Uma duvida que tenho, voce utiliza quais sites para comparar e analisar balancos? No brasil e nos USA?

Olá Filippe

Valeu pela força. No brasil olho no site das empresas ou na bovespa (quando não está fora do ar) nos USA eu olho no morning star, da uma olhada nesse ultimo video de analise de empresa pra entender como analise empresas: veja aqui