Que REALTY INCOME é um case de sucesso, isso é indiscutível, sempre falo aqui no blog que ele é o ativo que escolheria levar até o final.

O problema que empresas mudam, as vezes algumas entram numa espiral de queda absurda, vou pegar o exemplo recente da Disney, que até alguns anos estava na minha carteira pública e até mesmo aqui nas Top Picks.

Retirei minha posição da empresa no começo de 2020, de lá para cá os números dela caíram muito, pois a administração está fazendo um esforço grande para ir a falência.

Não quero dizer que o REALTY INCOME está no caminho de se tornar uma nova Disney. Acredito que ainda está bem longo disso, mas o que vou falar aqui coloca uma mancha no fundo.

Se olhar a carteira dos investidores, verás que é unanime todos amantes de REIT possuem o O na carteira, isso ocorre porque o ativo é realmente muito bom. Seu retorno para o acionista é fantástico.

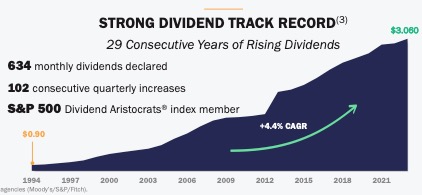

O fundo tem um track record invejável, com 29 anos subindo dividendos, 634 meses consecutivos de aumentos, algo inédito no setor e mais de 102 trimestres de crescimento para o acionista.

O problema é que nenhuma empresa mantem-se no TOPO o tempo para sempre, e o balanço do REALTY INCOME começa a apresentar rachaduras.

Comentei, na nossa área de membros, no balanço comentado do 4T22 dos REITs que o endividamento do REALTY INCOME estava sob controle.

Na época o usuário do Twitter tinha dito que o Realty Income restava endividado porque a dívida dele subiu de $7,9 bi em 2020 para $18,11 bi em 2022, rebati isso dizendo que não se analisa dívida de REIT olhando só os números brutos.

Gosto muito de usar nesse caso um exemplo cotidiano, imagina que seu vizinho ganha $10.000 por ano e tem uma dívida de $5.000, ele tem 50% da renda em dívidas, sim é uma pessoa bem endividada. Agora imagina você ganhando $100.000 e com o dobro de dívida do seu vizinho, com $10.000.

Mesmo tendo o dobro de dívida, sua capacidade de pagamento é muito superior, então apesar de você em números relativos estar mais endividado, na prática sua condição financeira é mais confortável que a do seu vizinho.

Esse mesmo raciocínio aplica-se as empresas, não importa o tamanho da sua dívida, mas sua capacidade de pagamento.

A coisa do Realty Income – O parece bonita quando olhamos os dados apresentados no balanço, o problema que o O – Realty Income tem feito uma baguncinha nisso, ele está meio que maquiando os números dele para parecer artificialmente menos endividado.

Uma possível pedalada

Quando um inquilino vai renovar, ele quase sempre exige melhorias no imóvel, o senhorio acaba tendo que fazer investimentos e reformas, pois irá perder o inquilino. Isso se agrava em mercados altamente competitivos como o de varejo americano.

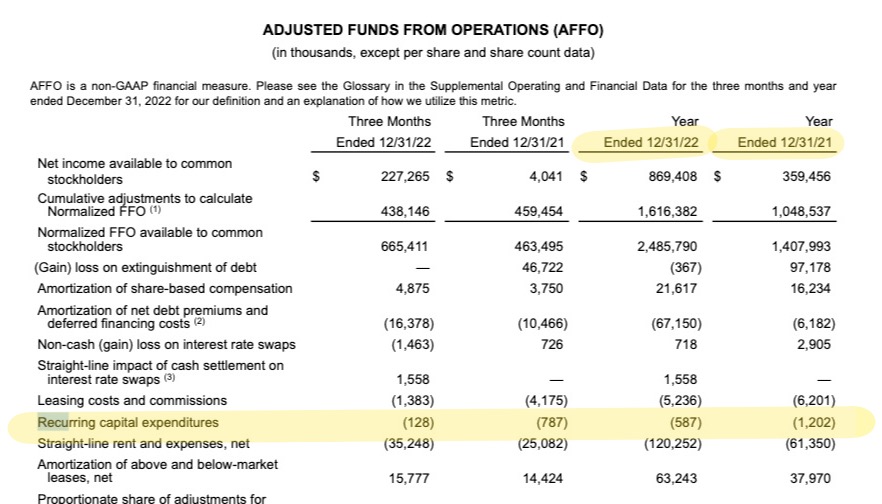

Não é isso que temos visto no REALTY INCOME, veja que nos seus releases ele publicou que os gastos com CAPEX caíram de $1,2 milhões para $587 mil.

Se você acompanha as releases, teve ter percebido que por lá em algum momento O chegou a reclamar que algum cliente exigiu alguma melhoria ou reforma na propriedade para continuar no contrato, coisa comum em outros REITs na hora da renovação dos contratos.

Você deve estar se questionando, poxa Viver o CAPEX tá aí no calculo de AFFO do fundo, ocorre que no balanço os espetinhos separaram em dois CAPEX, um chamado recorrente e outro não recorrente.

Na verdade pesquisando a fundo, vai descobrir que essa mudança ocorreu em 2015, quando separaram era assim:

- Recurring capital expenditures: $7,6 milhões

- Non-recurring capital expenditures: $3,2 milhões

- Capex total: 7,6+3,2 = $10,8 milhões

Daí no ano seguinte em 2016, mudaram para:

- Recurring capital expenditures: $670 mil

- Non-recurring capital expenditures: $14,9 milhões

- Capex total: 14,9+0,6 = $15,5 milhões

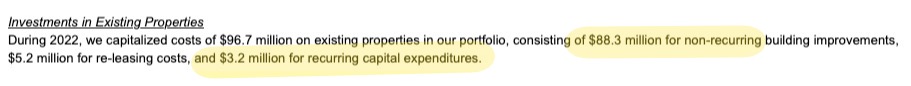

A questão é que o Realty Income não está usando o CAPEX total na apuração dos seus ganhos, eles estão malandramente usando o recurring capital expenditures, veja só ano passado deu $3.2 milhões, enquanto que o non-recurring capital expenditures eles laçaram como $88,3 milhões.

Eles alegam no seu 10k que o gasto de capital considerado como não recorrentes, são os que eles consideram como investimento adicional para estender a usabilidade da propriedade.

Outra parada que me chamou atenção é que o calculo da rentabilidade deles, considera um gasto de capital não recorrente de 587 mil, conforme image “Calculo da rentabilidade mostrando o gasto de capital recorrente”, tentei pesquisar no seu 10k o porque dessa diferença de $3,2 milhões declarados acima e usar 587 mil no calculo seu AFFO, não encontrei nada.

Gosto muito de ditos populares, pois resumem bem determinadas situações, nesse caso usaria: isso me deixou com a pulga atrás da orelha!

Se você começa a entender que a administração tem 40% do plano de remuneração em cima do crescimento do AFFO e que essa jogada do Capital Expenditures teria um impacto forte no crescimento do AFFO do fundo. Daí a coisa começa a se desenhar melhor.

Após pedalada como fica a dívida

Antes tinha calculado o ICJ considerando o ganho oficial publicado por eles, isso colocou-os no 4T22 com um ICJ de 5,31 que é bem confortável para um REIT.

Se quiser saber mais sobre como calcular o endividamento de um REIT, sugiro dar uma olhada nesse post da nossa área de membros, onde não apenas cálculo e explico como analisar dívida de REIT.

Compromisso com o meus membros, fez-me refazer esse cálculo e explicar isso tudo nesse post.

Olhando para esse 1T23 temos um ICJ de 4,22 tivemos uma piora no ICJ desde o trimestre anterior. Lembrando que nisso estamos considerando apenas os gastos de capital que eles consideram recorrentes, aqueles publicados oficialmente no cálculo de ganhos do fundo.

Isso dá $53 mil, tão de zoeira com a nossa cara né!

Os caras tão falando que o fundo de $61 bilhões gastou só $53 mil como gasto de capital nas renovações de aluguel. O CEO Sumit Roy tá trolando o pessoal, só pode!

Se considerarmos o real gasto, teremos um ICJ um pouco diferente. Onde tivemos um ganho de $650 milhões, um gasto recorrente e não-recorrente considerado de $14,9 milhões e não 53 mil como pintaram.

Gastos de capital nesse 1T23 no 10Q.

Refazendo o calculo que tínhamos feito antes temos:

- ICJ 4,12

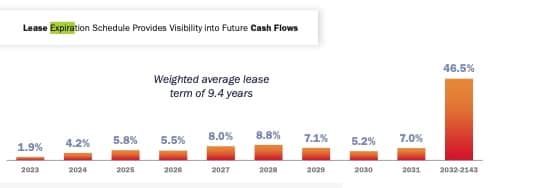

Isso ainda é um bom nível de endividamento, mas temos um número grande de imóveis vencendo nos próximos anos e precisamos de ficar atento aos cálculos apresentados pela administração.

Vídeo com comentários sobre o assunto

Take away

O outro fundo do calibre do O – REALTY INCOME, que considero um dos melhores na questão de números fundamentalistas, esse fundo da nossa carteira Top Picks tem hoje um ICJ de 4,02.

Mesmo com esses ajustes o balanço do REALTY INCOME continua sendo bem robusto, mas essa manobra cria uma rachadura na administração e uma hora ou outra isso virá a tona e irá explodir no ventilador.

O fundo é fantástico e espero que corrijam essa postura antes que um pior aconteça. Sobre mim, continuo sócio, mas agora você começa a se preocupar um pouco com o futuro, não por conta do case, mas sim por conta dessa administração.

Querem mais conteúdo como esse? Na nossa área de membros temos centenas de posts como esse, horas de vídeo análise de ativos, e muito conteúdo para todos os gostos.

Ainda não conhece o blog e quer aprender a investir, temos esse nosso post com diversos conteúdos interessantes e com a nossa série: Primeiros passos para viver de dividendos.

Não conhece o baguncinha na California? Esse é o meme vivo!