Vamos contar nesse artigo a história do pior fundo de investimento dos Estados Unidos. Veja quando ele foi formado, quem eram seus gestores, e o que fizeram de errado. Aprender com seus próprios erros é bom, mas aprender com os erros dos outros é muito melhor (ok é mega clichê isso). Estude os fracassos assim como se estuda os casos de sucessos, ambos tem muito a nos ensinar.

Já falei aqui antes que tempo de mercado é mais importante que timing de mercado. Quanto menos ruído escutar do mercado melhor será, mantenha sua atenção naquilo que você possa controlar, como:

- Aumentar sua taxa de poupança ao longo dos anos

- O tipo de investimento que você faz

- O período de tempo que segura esses investimentos

- Diversificar de forma organica sua carteira

Já falei do Voya Corporate que é um fundo passivo criado em 1935 e comprou 30 maiores empresas da época, nunca retirou e nem adicionou uma nova empresa. Moral da história o investidor que colocou 100 mil dólares na época hoje teria 18 milhões e renda de dividendos de 400 mil dólares por ano. Nada mau hein, enquanto isso você fica aí vendendo e comprando empresas tentando a todo custo bater o mercado. O fundo Voya superou o S&P500 com larga folga.

Já que vimos uns dos melhores fundos da história em ação, resolvi fazer o raciocínio contrario e pesquisar o pior fundo, depois entender porque ele se tornou tão ruim.

Ameritor Security Trust

O fundo Ameritor Security Trust foi iniciado em 1961 e fechado em 2011. Um investimento de U$ 10.000,00 (dez mil dólares) no findo no final de 1961, com dividendos reinvestidos, teria se transformado em míseros U$ 1.325,00 (Hum mil dólares) quando o fundo foi liquidado. Esse fundo cometeu erro após erro nesses últimos 50 anos.

Pesquisando sobre o fundo, vai descobrir que veio da família Steadman que criaram um fundo em 1939. O fundo fui indo relativamente bem por 20 anos até que Charles Steadman assumiu o fundo em 1960. Veja aqui uma noticia no Money sobre Steadman.

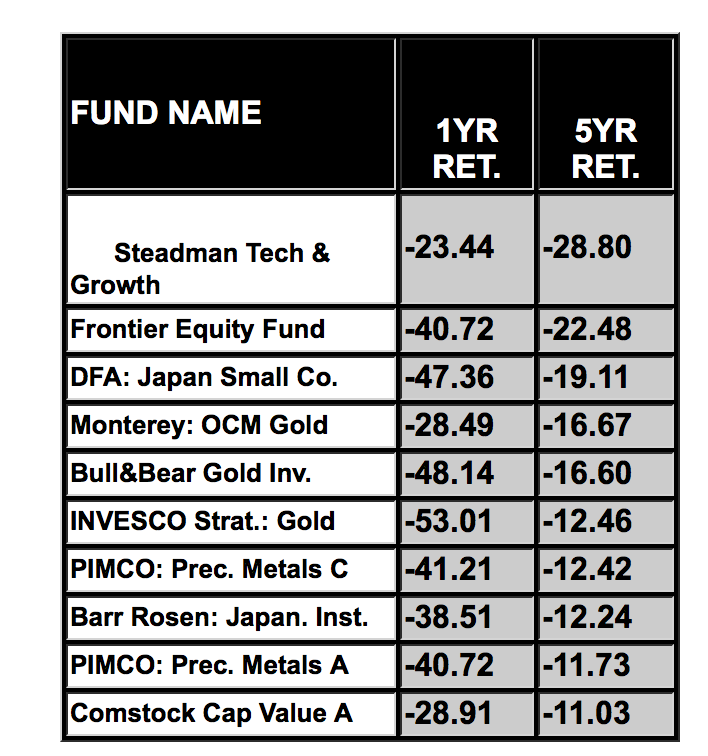

Esses fundos acima foram chamados de “Dead man’s funds” porque estavam sempre performando como os piores. O impressionante é que existem investidores presos a esses fundos até hoje, pelo menos os que sobreviveram. Os ativos em gestão no fundo saíram de 100 milhões de dólares na década de 70 para 8 milhões quando Charles Steadman faleceu. Na decada de 1990 o fundo teve seu nome alterado para Ameritor.

A grande maioria desses fundos citados acima você não vai achar dados, o Ameritor ainda tem algumas informações disponíveis graças ao Morningstar que tem mantido seus dados até hoje.

O que deu errado no Ameritor

A causa do fracasso desse fundo foi os dois últimos itens da nossa listagem feita acima sobre os fatores-chaves para o sucesso nos investimentos: Alta rotatividade, falta de diversificação.

Com base nas informações de pesquisa, além disso podemos ver portfólios bastante concentrados.

O gestor do fundo constantemente, comprou e vendeu acções, resultando em altos custos de impostos sobre ganhos de capital. Isso ocorreu porque o gestor do fundo queria a todo tempo acertar o timing do mercado, tentar comprar no fundo e vender no topo.

Constantemente eles perseguiam as “ações do momento”, o que geralmente resultava no efeito contrario, comprava no topo e vendia no fundo. Se você constantemente, tentar acertar o topo e o fundo, você estará se auto-sabotando, porque estará matando os juros compostos.

Depois que Charles Steadman morreu na década de 1990, a sua filha assumiu. As taxas de administração continuaram elevadas e no final da história o fundo não entregou nada para seus investidores, quem ficou rico com isso tudo foi apenas os gerentes do fundo.

Os anos de bons retornos

Houve momentos onde o fundo fez algum dinheiro. Afinal quem nunca teve seus momentos de sorte tentando acertar o topo e fundo. Se pegarmos a cereja do bolo no Ameritor que seria entre 1974 a 2000 teríamos um ganho de 60 vezes o S&P500. No entendo, tomemos em conta o enorme risco que o fundo assumiu com o dinheiro dos investidores. Um investimento de 10 mil dólares em 1961 se o investidor tivesse saído no topo do fundo teria 452 milhões alguns anos mais tarde de investido o dinheiro.

Acredito que os dados desse fundo serão retirados da Morningstar dentro de alguns anos, pois uma vez que o fundo foi descontinuado é certo que saíra da base do Morgninstar. Portanto, nos investidores não teremos mais esses dados para aprendermos algumas lições importantes com o fracasso desse fundo.

Qual a moral da história?

O que eu quero trazer pra vocês, é que não devemos tentar achar o timing do mercado. Sempre estou a receber comentários aqui no blog, coisas nesse sentido como:

- Viver não acha melhor mandar sua grana pra RF, disseram que é o melhor investimento do momento.

- Viver você não se preocupa com essa alta da bolsa americana, me disseram que tem uma bolha lá.

- Viver você não acha melhor vender a ação X porque já está cara, ou compra a ação Y porque está abaixo do valor justo.

Essas pessoas que pensam assim, não tem noção que estão perdendo todo o potencial dos juros compostos. Ao segurar uma ação estará economizando com gastos de impostos de ganhos de capital e recebendo dividendos crescentes por 20, 30 ou 40 anos.

Eles deixam de lado todas essas vantagens porque não querem sofrer qualquer diminuição em seu patrimônio liquido. No final, eles acabam aumentando seus custos, pagando mais impostos e perdendo mais dinheiro.

Essa armadilha é muito perigosa porque é algo que soa muito inteligente e convincente, pois temos as tendências de pensar sempre no curto prazo.

Claro que os investidores devem se lembrar que Buy & Hold não significa Buy & Forget, é preciso monitoramento dos seus ativos, vou fazer um post mostrando como acompanho minhas ações, o que devemos olhar, a hora de sair de um ativo, enfim fica pra próxima esse assunto. Até lá!

Comecei a “operar” td. Aportes mensais.

Depois do terceiro mês comecei a fazer trade com ação.

Atualmente, levando-se em conta meus aportes mensais, zerei completamente rf, atualmente possuo uma carteira relativamente desconcentrada em fiis e boas ações.

Sempre faço trade.

Se você observar, uma pessoa que tivesse entrado década de 80 e vendido em 2000, teria feito um bom dinheiro.

Ninguém deve pensar indefinidamente em investimento, deve sempre ter um objetivo definido para cada papel.

Dividendos, yelds etc são bons, mas a consciência do seu resultado é melhor.

Comum vermos grandes operadores migrando para fiis depois de adquirir capitais acima de 700k, pelo simples fato de que não querem mais se submeter ao risco do mercado, preferem os fiis porque são “mais estáveis”, plus receitas isentas.

Migrar para ativos mais estáveis, estando sempre ciente que UM DIA VAI SE VENDER, é um passo lógico. Inclusive migrar para renda fixa.

E não critico pequenos trades com metas de aquisição de volume, desde que metrados se realmente estão compensando o ágio, o custo de oportunidade, etc.

Nenhuma regra é absoluta, e anote o que eu digo, gestão passiva é uma escolha. Você fica rico? Sim, mas não duvide que talvez com rendas fixas bem escolhidas chegasse ao patamar semelhante, considerando o vetor tempo, talvez diminua uns 2 ou 3 anos.

Gestão ativa, demanda tempo, estudo, esforço pesquisa, manutenção, análise constante de macroeconomia, governança, balanços, segmentos. E garanto, se você sabe o que esta fazendo, o tempo é bem inferior ao da gestão passiva.

Não critico seu trabalho, apenas penso diferente, sucesso…

o problema é que de cada 100 mil investidores 1 realmente sabe o que faz com gestão ativa, a grande maioria termina como o exemplo do ativo

se vc é 1 desses que se destacam dos demais, blz segue sua estratégia ativa e seja feliz, agora se não é o seu caso então foque em outra estratégia porque, gestão ativa sem “talento” tende a terminar muito mau

Veja só, se considerarmos a renda variável pelas vantagens, ninguém “em tese” deveria aportar 20 ou 30 anos em renda variável.

Pela lógica, em 10 anos ainda, que na gestão passiva o montante já compensa você migrar para ativos mais “estaveis” simplesmente pelo fato do volume não compensar o risco.

Atualmente tenho uma carteira de 100% em renda variável.

Acredito, que em qualquer modalidade de investimento são necessárias duas coisas: consciência, tranquilidade do risco e objetivo delimitado.

As ferramentas estão aí.Acredito que demanda mais mesmo é disciplina e ceticismo.

Empresas boas, bons empreendimentos. Sem muito mistério. Balanços consolidados dos últimos 5 anos.

Ninguém precisa ser gênio para saber que radl3, mdia3, entre tantas outras são boas opções.

E analise o crescimento delas nos ultimos 3 anos.

Plus aportes constantes. Realização em momentos oportunos(dentro dos 20k de isencao) .

Tranquilidade em oscilações, boas empresas ou ativos.

Regras simples.

Sucesso, aí no trabalho. Encontrei aqui pelo aspecto do investimento no exterior. Muito didático.

Sucesso no bom trabalho.

sugiro vc ler o livro do Jeremy Siegel ele já explicou sobre isso exaustivamente lá e refutou completamente esses argumentos que vc levanta dos primeiros parágrafos

sobre o resto pensa da seguinte maneira: investimento é igual sabão, quanto mais vc mexe mais ele diminui

VD,

Nessa vida o certo e o errado às vezes não são tão simples. Acho bacana o teu post, na medida que chama a atenção ao imediatismo, a acha que porque fez um trade e ganhou 5%, se fizer 10 trades, vai fazer 50%, o que não acontece na prática… acho que as pessoas devem analisar com muito critério os custos, o imposto de ficar girando ..

Agora o outro lado da história, foi pego o pior fundo, e se partiu da premissa, esse fundo fez muitos trades ruins então perdeu dinheiro. Se a gente inverter a mão, seria o mesmo que afirmar que todo mundo/ fundos que fazem muitos trades perdem dinheiro. O day trader então coitado. No mundo será que não temos fundos de alta frequência com bons resultados? Acho que os trades curtos não são pra maioria dos mortais, eu me incluo nesse grupo… nunca fiz muitos dts, mas no começo fiz bastante trades curtos (1 semana), sinceramente ganho mais dinheiro agora na média, girando bem menos, com trades bem mais longos. E obviamente não vivo de mercado, então preciso trabalhar.

É só que o sempre e o nunca na vida são complicados… mas é pra poucos …

Abs,

Rodolfo Oshiro

Olá Rodolfo

Acho que vc não entendeu o propósito do fundo. Existem fundos de trades ativos que perfumaram muito pior que esse assim como fundos ativos que tiveram bons retornos.

A questão não é só o fato do fundo ter sido ativo e por isso foi ruim, mas o fato que esse fundo surgiu com o propósito de investimento no longo prazo porém os admins eram ativos. Esse foi o problema antes de tudo. Veja bem vc ser ativo você vai acertar uma ou duas vezes mas ninguém consegue operar ativamente por 50 a 60 anos só acertando eu mostrei isso no artigo onde disse que ele teve bons retornos num período e depois tudo desandou novamente, infelizmente o que vejo é isso.

Coloquei também no artigo um link pra um outro artigo do blog mostrando o desempenho de um fundo passivo. Sugiro dar uma olhada.

Não sou contra traders o cara quer fazer Blz, só questiono os que fazem trade achando que é buy and hold.

Olá VdD…

Creio que o grande fracasso da maioria das pessoas no mercado de ações é o imediatismo. A ânsia em ficar “rico” no menor espaço de tempo possível é um dos fatores que fazem com que a pessoa fique girando patrimônio, matando o efeito exponencial dos juros compostoS no LP. Isso não passa de conto-de-fadas. Bolsa é investimento de longo prazo, coisa de 10,15,20 até 30 anos. Nesse longo período de tempo, a compra de ativos de empresas sólidas, tanto brasileiras quanto americanas, sempre será mais rentável do que investimentos em Tesouro Direto, Renda Fixa etc. os indicadores passados não mentem e servem de parâmetro para demonstrar como uma determinada ação pode se comportar no futuro, embora rentabilidade passada não seja garantia de rentabilidade futura.

Olá Alex

Exatamente isso que você falou.

Sugiro dar uma lida nesse artigo vai de encontro a isso que vc disse acho que vc vai gostar http://viverdedividendos.org/ter-o-sucesso-como-investidor-de-dividendos-exige-paciencia/

Depois sobre o giro tem esse artigo também bem interessante http://viverdedividendos.org/rentabilidade-leva-ao-giro-de-patrimonio/

Muito bom o texto! Excelente ver como esse fundo fracassou … serve de aprendizado…

Olá Bruno

Galera fica nesse gira gira depois não sabe porque não sai do lugar!