Vamos falar sobre um dos fundos de saúde do meu portfólio que está com um bom preço. Vamos entender o motivo de ele estar tão descontado. Além disso, tivemos um aumento considerável nos dividendos este mês, o que mostra que nossa estratégia de longo prazo está dando certo.

Nossos dividendos

Ano passado recebemos R$ 2.831,13 Set/22. Esse mês tivemos um crescimento de 26% nos dividendos, esse crescimento foi devido a aportes e principalmente as empresas que tiveram aumento de suas distribuições.

Nossa estratégia de crescimento dos dividendos tem dado super-certo e esse nosso gráfico comprova como nossa bola de neve está crescendo ano a ano.

UNIVERSAL HEALTH REALTY INCOME TRUST – UHT

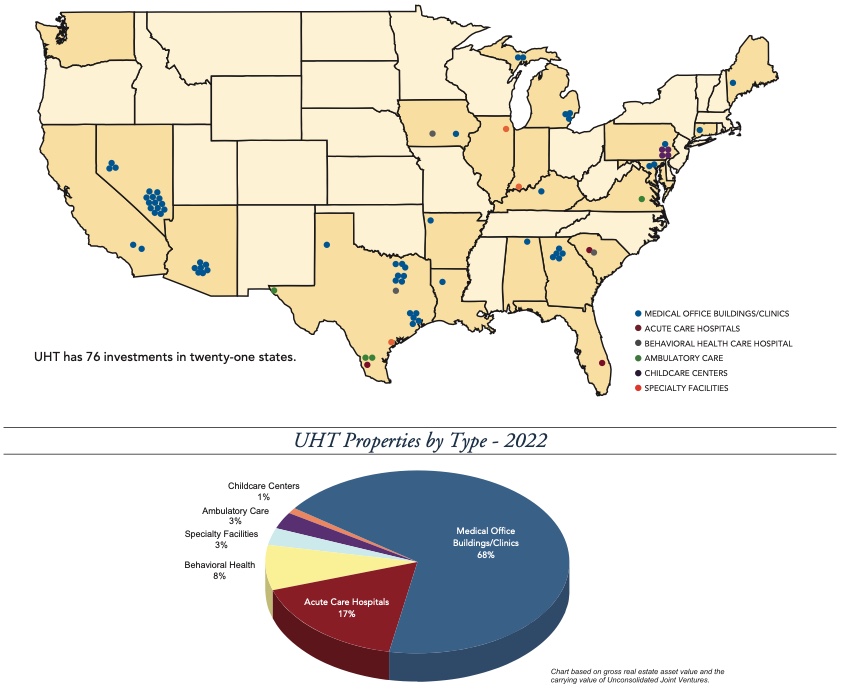

Vamos falar sobre um REIT este mês. Este fundo é destinado a investimentos na área de saúde. UHT é um REIT que investe em hospitais de cuidados agudos, hospitais de saúde comportamental, instalações especializadas, prédios médicos/de escritórios, departamentos de emergência independentes e creches.

O fundo tem hoje 76 imóveis espalhados por cidades-chave dos Estados Unidos. Com um histórico de 36 anos ininterruptos de crescimento dos dividendos, o fundo está com um resultado um pouco ruim em termos de retorno.

Não dá para culpá-los muito por isso porque todo o segmento de REIT está em forte queda, uma boa hora para nós, investidores que estamos na etapa de acumulação, comprar o bom a um preço atrativo.

O fundo está próximo de suas mínimas das 52 semanas e tem uma queda de -16% nos últimos 9 meses. Meio que estamos hoje comprando o fundo com o preço de 1 ano atrás.

Vamos tentar entender essa queda, pois geralmente o mercado cai por dois reflexos, perspectivas futuras de curto prazo ou fundamentos caindo.

Em termos de crescimento recente, o fundo mostrou um aumento de 13,4% no último trimestre nas receitas, que saíram de 14,29 milhões para 16,2 milhões. Já o ganho por ação dele saiu de $0,27 para $0,28, quase 4% de aumento.

Os dividendos estão com um crescimento de 1,46% nos últimos 5 anos. Concordamos que não é um crescimento muito alto, mas se olharmos o setor dele que cresceu nesse mesmo período os dividendos em apenas 0,28%, podemos constatar que ele é um player bem acima da média.

O endividamento dele está em 3,15, o que é bem confortável para um REIT, que deve ter acima de 2 pontos de dívida para ser considerado um REIT com dívida controlada. Talvez aqui seja a grande preocupação do mercado, pois as taxas de juros estão altas e o UHT tem vencimentos pesados para este ano de 2023 e 2024.

O fundo está num momento onde os juros estão bem elevados. Relembre nesse Twitter. Isso tem jogado o preço não só dele, mas de todos os REITs para baixo. Então entendemos que isso não é algo específico do seu balanço, mas algo que todos irão sofrer com esse endividamento mais elevado.

O que você pode fazer para se proteger disso, bem o ideal é escolher empresas que tenham uma dívida bem controlada. Boa parte dos nossos REITs da área de membros tem esse perfil.

A administração está tendo um aumento maciço nas despesas com juros. Neste primeiro semestre de 2023, tivemos um semestre com 7,8 milhões pagos em juros, um crescimento de 73% nos pagamentos de juros em relação aos 4,5 milhões do mesmo período do ano passado.

O problema é que isso está ocorrendo com todos os REITs, mesmo o UHT não sendo tão endividado, isso acaba derrubando seu preço.

Isso vai impactar os lucros do fundo no curto prazo, e por isso o mercado está derrubando a cotação do UHT e de outros fundos. Outro fator é que os hospitais, de modo geral, estão sofrendo com baixa rentabilidade, eles também estão sendo comprimidos por essas taxas de juros elevadas.

Então não é algo dos números específicos do fundo, mas sim do mercado como um todo. Nessas horas, eu tenho um lema, que se os fundamentos estão saudáveis e o mercado está derrubando os preços, para quem deseja investir no longo prazo, é uma boa oportunidade de comprar o bom e barato.

Como está sendo algo sistêmico, está até difícil de decidir quem comprar este ano, pois é uma promoção atrás da outra. Só para terem uma noção, foram 4 aportes em fundos de saúde este ano na nossa carteira de membros.

Dividendos recebidos

| Ativo | Cód | Valor |

|---|---|---|

| REALTY INCOME CORP | O | 104,57 |

| STAG INDUSTRIAL INC | STAG | 57,70 |

| EPR PROPERTIES | EPR | 91,40 |

| GLADSTONE COMMERCIAL CORPORATION | GOOD | 66,91 |

| UNIVERSAL HEALTH REALTY INCOME TRUST | UHT | 70,38 |

| JOHNSON & JOHNSON | JNJ | 31,36 |

| VISA INC | V | 17,98 |

| EMERSON ELECTRIC CO | EMR | 17,68 |

| 3M CO | MMM | 27,11 |

| UNION PACIFIC CORP | UNP | 20,99 |

| LOCKHEED MARTIN | LMT | 33,15 |

| CASS INFORMATION SYSTEMS | CASS | 18,73 |

| Total | R$ 4.018,77 | US$ 833,77 |

Dividendos recebidos na Top Picks – XD

| Ativo | Cód | Valor |

|---|---|---|

| TOP PICKS – REIT | XDR | 68,67 |

| TOP PICKS – STOCK | XDS | 68,92 |

| Total | R$ 685,20 | US$ 137,59 |

Total Geral: R$ 3.572,75

- Dólar utilizado para conversão: R$ 4,80 (veja aqui)

- Valores de dividendos recebidos das ações de NYSE já são declarados como líquidos, ou seja, considerando o imposto de renda.

Acompanhe na página sobre Dividendos, as últimas atualizações dos rendimentos mensais, e veja como anda a evolução da minha carteira.

Veja como funciona os dividendos no EUA.

Você já imaginou ter acesso ao meu portfólio de ações completo - o mesmo portfólio que gera uma receita passiva de dividendos confiável e em constante crescimento, capaz de financiar sua própria liberdade financeira? E se você recebesse alertas sempre que eu fizer uma nova compra ou venda de ações? Agora você pode ter acesso EXCLUSIVO a tudo isso!